01 锂电生产工艺和设备分类

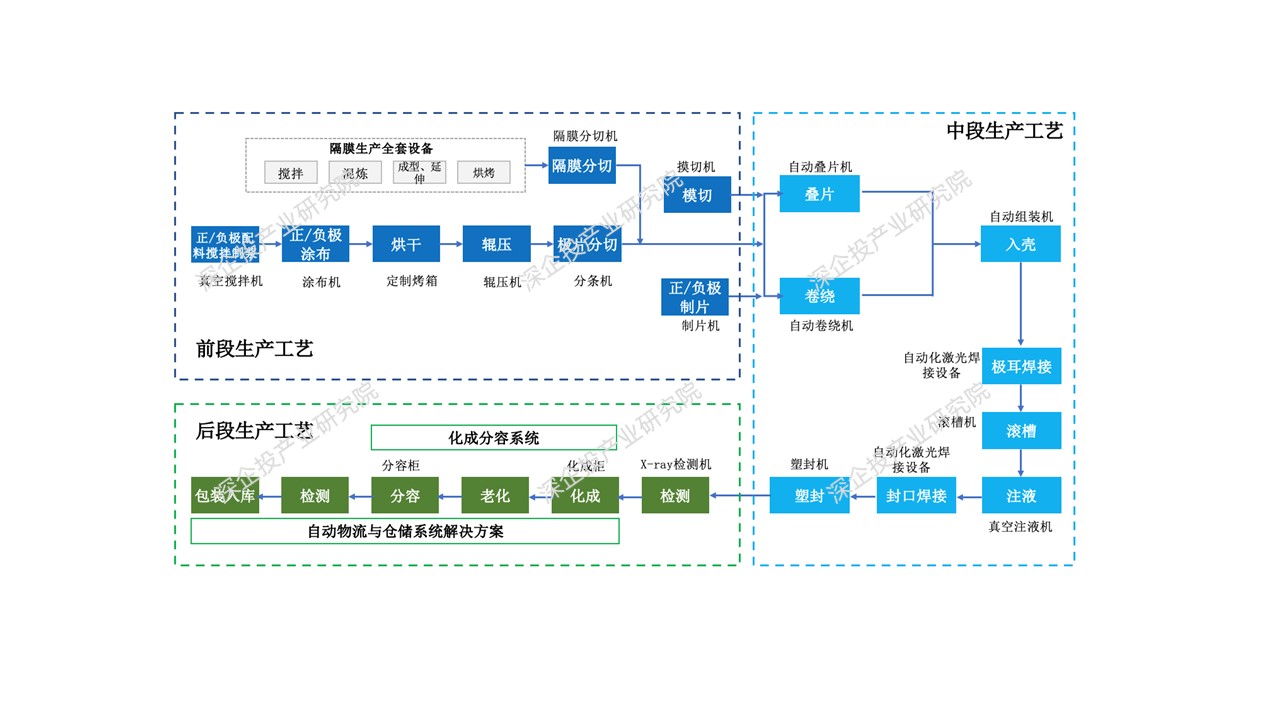

锂电生产设备是指锂离子电池产业链各环节所需生产机械设备的总和,简称锂电设备。锂离子电池的制造可分为极片制作、电芯制作、电芯激活检测和电池封装四个工序段,其中极片制作为前段工序,电芯制作为中段工序,电芯激活检测和电池封装为后段工序。各个工序需要特定的生产设备。

极片制作工艺包括搅拌、涂布、辊压、分切、制片、极耳成型等工序,是锂离子电池制造的基础,对极片制造设备的性能、精度、稳定性、自动化水平和生产效能等有着很高的要求;电芯制作工艺主要包括卷绕或叠片、电芯预封装、注电解液等工序,对精度、效率、一致性要求很高;电芯激活检测工艺主要包括电芯化成、老化、分容、清洗、包蓝膜、检测等;电池封装工艺包括对构成电池组的单体电池进行测试、分类、串并联组合,以及对组装后的电池组性能、可靠性测试。

按照锂离子电池的制造流程,前段设备主要包括搅拌机、涂布机、辊压机、分条机、制片机和模切机等;中段设备主要包括卷绕机、叠片机、入壳机、注液机、封口焊接设备等;后段设备主要包括化成柜、分容柜等。锂电池主要生产工艺流程及对应设备如下图所示。

图1 锂电池电芯生产工艺流程及对应设备

资料来源:天风证券、赢合科技招股说明书等,深企投产业研究院整理。

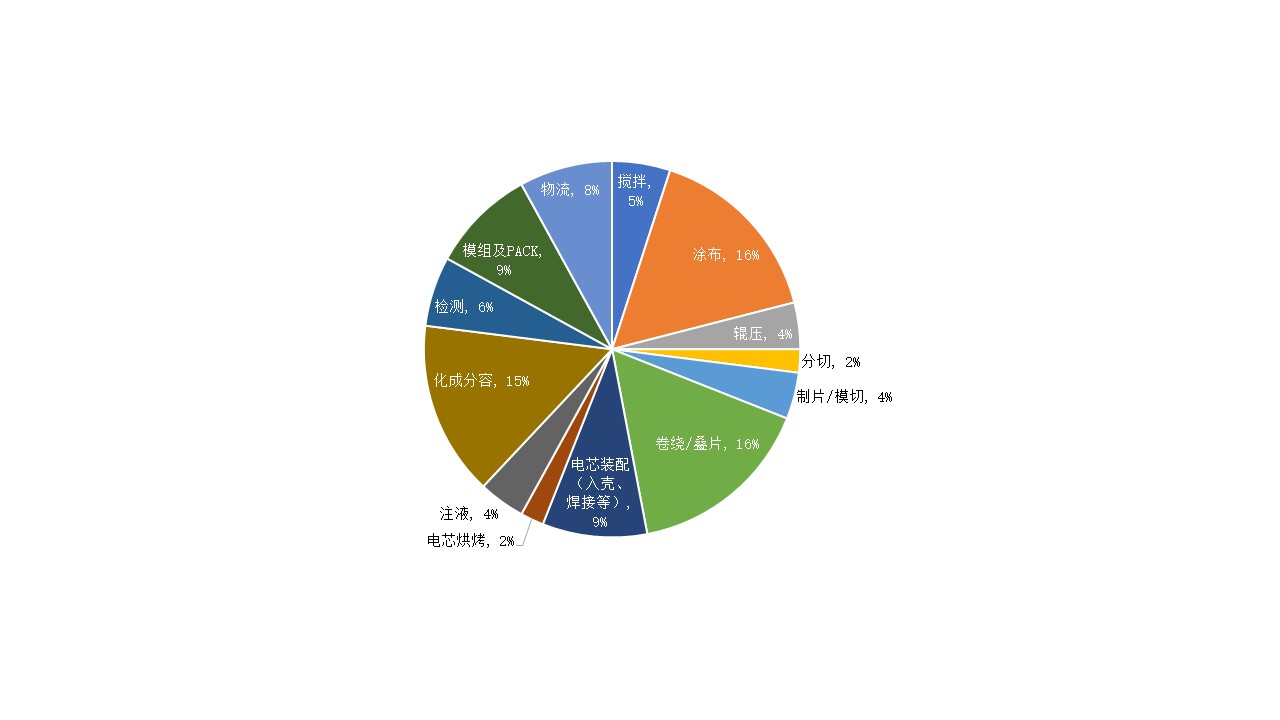

锂电池关键设备主要集中于前段和中段,价值量占比共计达到70%左右(不计入模组及PACK设备,如计入则为60%左右)。根据中信建投报告,综合电芯制造、模组及PACK生产设备,从各工艺环节设备价值量看,搅拌占5%、涂布占16%、辊压占4%、分切占2%、制片/模切占4%、卷绕/叠片占16%、电芯装配(入壳、焊接等)占9%、电芯烘烤占2%、注液占4%、化成分容占15%、检测占6%、模组及PACK占9%、物流占8%,如下图所示。

图2 锂电设备各工艺环节价值链占比

资料来源:中信建投《锂电设备行业系列报告(深度):锂电设备工艺技术的延展性及发展趋势-220505》。

从行业采购模式来看,具有技术积累的电池厂商对设备的把握度和掌控度要求很强,没有整线采购需求,主要是使用分段采购模式。但2020年以来,电池产能不足,行业扩产诉求增强,众多没有技术积累的新进入者进入电池行业,这些电池厂要求快速上产能和设备按时交货,因此会选择整线总包的形式采购设备。随着锂电行业大规模扩产,锂电设备行业分段整线供应趋势明显,当前我国先导智能、赢合科技、利元亨等头部设备厂商正在致力于打造成为锂电设备整线解决方案供应商。

02 产业规模

锂电设备投资一般占锂电项目总投资的60%以上。对应不同的设备工装件,当前国内单GWh锂电设备投资额约为1.2-2亿元(不含PACK设备),其中动力电池产线投资约1.8亿元-2亿元/GWh,储能电池主要应用大容量电池,产线设备投资稍低,可实现1.5亿元以下/GWh。

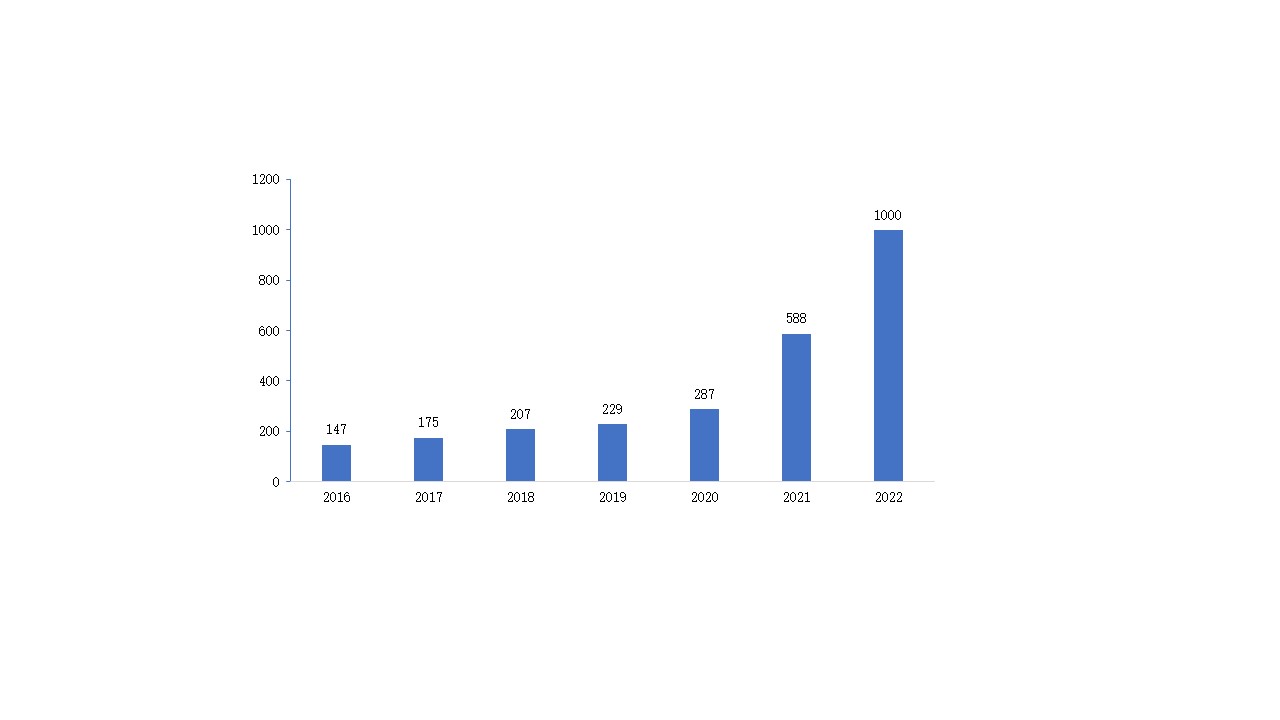

伴随国内锂电池尤其是动力电池企业扩产加速,我国锂电设备市场规模持续高速增长。根据GGII调研统计,2022年中国锂电生产设备(仅针对电芯生产环节中使用的设备)市场规模达1000亿元,同比增长70.1%。2016年至2022年我国锂电设备市场规模如下图所示。东吴证券预计2025年全球锂电设备新增市场需求超过1800亿元。

按设备类型来看,2021年我国锂电前段、中段、后段设备市场规模分别为259亿元、210亿元以及119亿元,占比分别为44.05%、35.71%、20.24%,如下图所示。

2022年中国锂电设备行业爆发增长的主要原因为:1)国内动力电池企业扩产加速。2022年中国锂电池市场规划产能为2400GWh,其中新增落地产能达480GWh。2)我国头部设备厂商已具有全球竞争力,积极进行海外布局,进入海外电池供应链。2022年,松下、LGES、三星SDI、法国ACC、瑞典Northvolt、德国大众等电池企业加快全球化布局步伐,我国先导智能、赢合科技、杭可科技、纳科诺尔等锂电设备企业获得其设备采购订单。3)中国锂电池企业出海布局加快。宁德时代、比亚迪、蜂巢能源、孚能科技、亿纬锂能、国轩高科等企业纷纷落户德国、匈牙利、美国、马来西亚以及印度等地,带动国内锂电设备市场快速增长。

03 总体竞争格局

与锂电池的全球竞争格局类似,全球锂电设备厂商主要为中国企业和韩、日企业。韩日锂电设备厂商起步较早,主要企业有韩国PNT(覆盖涂布、辊压、分切环节)、韩国CIS(涂布、辊压、分切环节)、韩国KOEM高丽机电(卷绕机)、韩国PNE(化成分容)、韩国DA(模切,叠片、焊接、注液、后道检测、pack)、韩国Yunsung(搅拌设备及混合系统)、韩国TSI(搅拌设备及混合系统)、日本平野(涂布设备)、日本CKD(卷绕机)、日本皆藤(卷绕机)、日本浅田(搅拌设备)等,其他海外厂商还有德国Manz(模切、卷绕、叠片)、美国希尔顿工业(卷绕机)、瑞士Metar Machines(卷绕机)等。

我国锂电设备已基本实现国产替代。国内锂电设备厂商得益于国内新能源汽车和锂电产业规模的快速发展,在与国内大厂配套、国产替代过程,技术实力不断追赶、研发投入大幅超越海外厂商。根据有关报道,当前我国锂电设备国产化率已达到90%以上,部分工段达到98%以上,其中关键工序的装备国产化率达到80%以上。根据GGII数据,我国锂电设备国产化率已达到95%,剩下的5%,主要是涂布设备的涂布模头、激光设备的激光器,以及隔膜的生产设备、铜箔生产设备的阴极辊等。

我国锂电设备头部企业规模上实现对韩日设备厂商的全面碾压,跟随中国锂电大厂出海,同时进入海外锂电龙头供应链、为韩系及欧美大客户配套。如先导智能已在全球建立了多个海外分子公司,为全球知名汽车厂商和电池企业提供装备和服务,2022年海外营收已经超过11.95亿元,市场占有率稳居全球第一、欧洲第一,2023年海外订单目标超过80亿元,占比约20%-30%,未来可达50%。杭可科技为SKI、LG、三星等海外龙头电池厂的核心后道设备供应商,目前已在韩国、日本等地建设当地工厂。主要锂电设备企业通过在海外进行研发销售布局、设立组装工厂以及海外并购,加快全球化进程。

04 前段设备市场格局

1、搅拌制浆设备

浆料搅拌是将正、负极固态电池材料混合均匀后加入溶剂搅拌成浆状。浆料搅拌是前段工序的始点,是完成后续涂布、辊压等工艺的前序基础。

锂电池制浆系统由上料、混合分散、浆料输送等系统设备构成,其中混合分散系统(即制浆机/主机)在整个制浆系统金额占比约40%-50%,是制浆系统企业的核心竞争力所在。当前锂电制浆系统正在往一体化集成交付趋势发展,即上料、混合分散、浆料输送等一体化交钥匙工程。上料系统(含粉体输送和液料输送)除了锂电制浆设备厂商可提供外,也有专门从事上料系统的厂家。

根据GGII数据,2022年中国锂电制浆系统市场规模达56亿元,同比增长75%。主要由于:1)2022年中国锂电池市场新增落地产能接近500GWh,带动锂电制浆设备市场增长;2)国内制浆设备企业加快海外布局,出口大幅增长。

传统制浆设备主要以行星搅拌机为主,新型制浆设备包括双螺杆制浆机和循环式制浆机。单线产能规模较大的动力电池和储能电池领域,倾向于使用循环式制浆机和双螺杆制浆机。目前,锂电池企业的制浆方式正在从批次式(间歇式)向半连续式/连续式发展,国内Top10动力电池企业80%已导入循环式制浆机。

国内主流的锂电搅拌制浆设备企业包括深圳尚水智能(IPO申请中,2022年市场占有率为31.29%,循环式制浆机)、广州红运(双行星搅拌机)、无锡锂奇(双行星搅拌机)、东莞宏工科技(IPO申请中,双行星搅拌机)、佛山金银河(A股,双螺杆制浆机)、无锡灵鸽科技(新三板,双螺杆制浆机)、无锡先导智能(A股)、江门科恒股份(A股)等。

2、涂布设备

涂布是将制成的浆料均匀涂覆在金属箔表面,烘干,分别制成正、负极极片。对于锂离子电池而言,涂布基片(薄膜)是金属箔,一般为铜箔或者铝箔。整个涂布过程就是从基片放入涂布机到涂布后的基片从涂布机中出来的若干连续工序。涂布设备在前段设备价值中占比达到60-70%。

我国涂布设备已全面实现国产化,主要企业为璞泰来(江苏嘉拓智能)、深圳赢合科技(东莞雅康精密),其他重点企业有无锡先导智能、科恒股份(深圳浩能科技)、广东利元亨、佛山金银河、深圳信宇人等。韩日涂布设备企业主要有韩国PNT、日本平野、日本东丽等。目前涂布机核心部件涂布模头国产化率较低,约在30%—40%,海外供应商主要有日本三菱、日本松下、美国EDI等企业,其中2020年日本松下与日本三菱两家企业占据了我国63%的市场份额;国内企业主要包括深圳曼恩斯特(A股)、东莞海翔精密机械、东莞施立曼和东莞松井超精密机械,其中曼恩斯特作为国产替代主力,市场占有率连续增长。

3、辊压设备

辊压设备是极片制作环节的关键设备之一,主要作用是为将涂布并烘干到一定程度的锂电池极片进行压实,从而使极片的表面保持光滑和平整,减小极片的体积、提高电池能量密度,提高电子导电率,使涂层材料与集流体的结合强度增强,提高锂电池的循环寿命和安全性能。

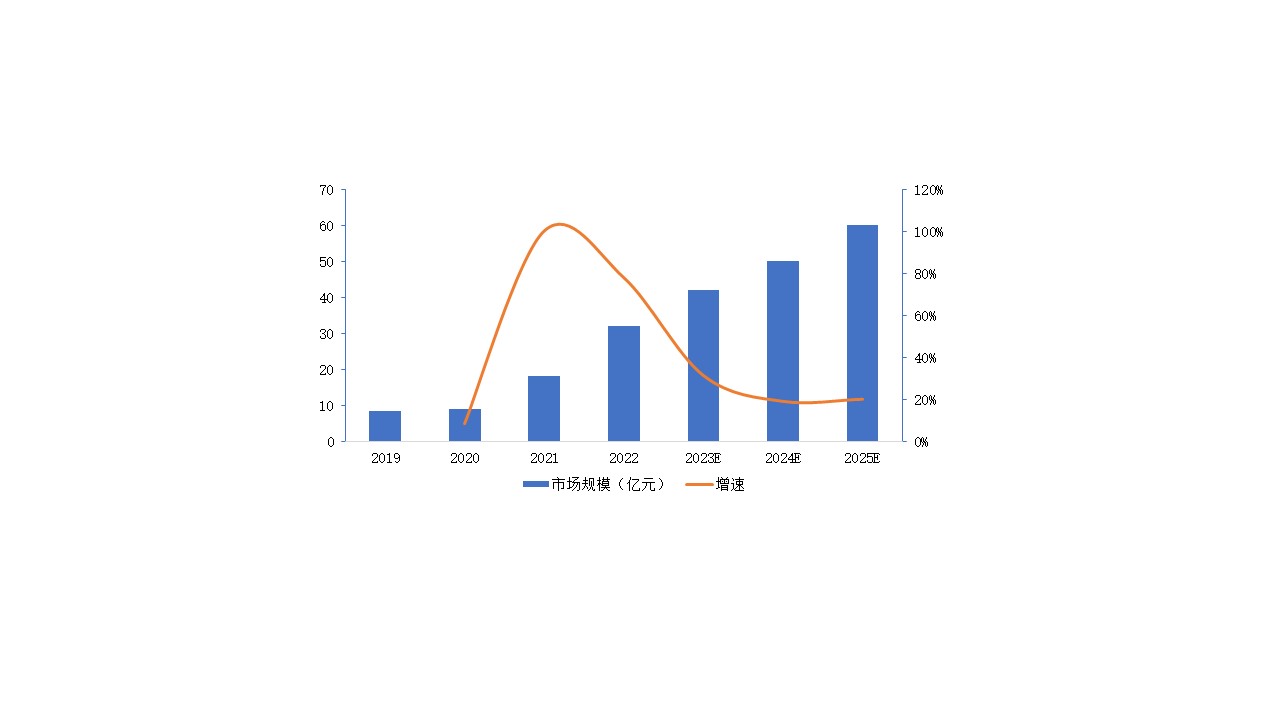

根据GGII数据,2022年中国锂电辊压设备市场规模为32亿元,同比增长78%。预计到2025年中国锂电辊压设备市场规模有望达到60亿元,2022-2025年CAGR超23%,如下图所示。

除传统锂电池外,其他新能源电池的需求量提升也将同步扩大辊压设备市场。根据高工锂电数据,钠离子电池预计将于未来几年逐步成熟并进入规模化应用阶段,至2025年预计产能将达60GWh,参考锂电市场所匹配的设备价值以及综合成本的下降,其对应辊压设备市场规模约为4.5亿元;固态电池技术发展速度相对较慢,至2025年出货量规模预计仅能达13GWh,但至2030年预计出货量将超300GWh,从而带动辊压设备市场持续快速增长。

我国锂电辊压设备已实现国产替代,并逐步进入日本、韩国以及欧美等海外电池企业供应链体系。从辊压设备市场竞争格局来看,目前国内锂电辊压设备行业集中度较高,2022年国内锂电辊压设备行业CR4达65%,前四分别为邢台纳科诺尔(新三板)、深圳赢合科技(A股,子公司东莞雅康精密)、无锡先导智能(A股)、海裕百特/海裕锂能。其他企业还有北方华创(A股)、佛山金银河(A股)、科恒股份(A股)等。

4、分条机、模切机/制片机

分切是将辊压好的电极带按照不同电池型号,切成装配电池所需的长度和宽度,要求在切割时不出现毛刺,所使用的设备为分条机。极片分切工艺的主要技术难点在于处理毛刺、波浪边和掉粉。我国分切机(分条机)主要企业有无锡先导智能、深圳赢合科技(东莞雅康精密)、科恒股份(深圳浩能科技)、海目星、佛山金银河、北方华创、璞泰来(江苏嘉拓智能)等。

极耳模切成型是在正负极集流体上切出导电体的工艺,将分切后的间隙涂布或连续涂布(单侧出极耳)的极片冲切成型,主要使用机械模切成型或激光模切,一般作为叠片的前工序。主要企业有无锡先导智能、深圳赢合科技、海目星、广东利元亨、深圳吉阳智能、深圳诚捷智能等。

极耳制片是对分切后的极片焊接极耳、贴保护胶纸、极耳包胶等,作为卷绕的前工序。海目星高速激光制片机市场占有率约40%,居领先地位。其他重点企业有深圳赢合科技、深圳诚捷智能、深圳吉阳智能、珠海华冠科技、深圳光大激光等。

05 中段设备市场格局

1、卷绕/叠片设备

锂电池的中段设备较前段更加强调个性化,对工序的精度、效率、一致性要求非常高。针对下游厂商生产的锂电池技术路线存在方形、圆柱、软包的差异,中段设备会分别使用卷绕机(用于方形、圆柱电芯生产)或者叠片机(用于软包电芯生产)。

卷绕技术是将原料按负极、分离器、正极、分离器的顺序堆放,并通过卷绕法,根据下游厂商需要进一步分为圆柱形卷绕和方形卷绕,然后放置在金属外壳中。叠片是在正、负极料盒中拾取极片,经过二次定位,交替将正、负极片放在叠片台上。隔膜主动放卷,叠片台带动隔膜左右往复移动形成Z字形叠绕。叠片完成后,按照设定长度切断,自动送出人工贴胶。最后通过注液机,将电解液注入卷绕或叠片后的电芯中。目前主流叠片机有Z字型叠片机、切叠一体机、热复合叠片一体机、卷叠一体机。热复合叠片一体机是叠片机未来发展主流。

卷绕的优势在于制成容易,叠片的优势在于电池各方面质量好。卷绕式工艺生产的电芯在电化学性能上略差于叠片式,但优势在于自动化程度高,制成容易,适合大规模生产,因此市场上的方形电池,尤其是圆柱电池一般都是卷绕式工艺生产。叠片机用于软包电芯生产,能实现高于圆柱和方形电池的性能和安全性。

卷绕/叠片设备在中段设备中的价值量占比在60%-70%左右。我国卷绕/叠片设备龙头为无锡先导智能,其他重点企业有深圳赢合科技(卷绕机、叠片机)、深圳吉阳智能(卷绕机、叠片机)、深圳诚捷智能(卷绕机,IPO申请中)、珠海华冠科技(卷绕机、叠片机)、广东利元亨(卷绕机、叠片机)、东莞超业精密(叠片机,福能东方)、深圳中天和自动化(叠片机)、深圳格林晟(卷绕机、叠片机)、海目星(叠片机)、深圳兴禾股份(叠片机)、深圳科瑞技术(叠片机)、江苏嘉拓智能(卷绕机、叠片机)、深圳光大激光(叠片机)等。海外企业主要有韩国Koem高丽机电、日本CKD、日本皆藤、德国Manz、美国希尔顿工业、瑞士Metar Machines等。

根据GGII数据,2022年中国锂电卷绕设备市场规模为125亿元,同比增长56.3%,前五大厂商市场占有率合计超过90%,其中先导智能以市场占有率48.8%排名第一,赢合科技(市占率23.3%)、深圳吉阳智能(市占率7.6%)、深圳诚捷智能(市占率5.8%,IPO申请中)分列第二、第三、第四。2022年中国锂电叠片设备市场规模达到47亿元,同比增长68%;前五大厂商市场占有率合计达59%,市场集中度进一步上升。

2、电芯装配设备

中段装配设备包括电芯装配环节所需的热压、配对、焊接、包膜、入壳、封口等设备(不含卷绕机、叠片机、注液机、烘干设备等其他中段设备)。根据GGII调研数据,2022年中国锂电中段装配设备市场规模为155亿元,同比增长72.2%,预计2025年市场规模大约245亿元。

当前锂电池以动力电池和储能电池为主,而国内动力电池、储能电池形状以方形为主,软包和圆柱产能较少,因此中段装配线头部设备企业以方形铝壳线为主。但随着4680大圆柱电池产能释放,对应的电池装配设备市场规模也将快速增长,GGII预测2025年大圆柱电池装配设备市场规模将超过90亿元,其中激光焊接设备价值量占比达60%-70%。

根据GGII数据,2021年国内电芯装配线产值排名前4名企业的市场占有率合计接近60%,集中度较高,其中深圳大族激光(A股)以19亿元产值排名第一、市场占有率为21.11%,深圳海目星(A股,市占率13.89%)、深圳光大激光(A股,市占率13.89%)和深圳联赢激光(A股,市占率13.89%)分列第二至四位。其他重点企业还有深圳中基自动化、武汉逸飞激光(A股,市占率2.81%)、上海天永智能(A股)、广东利元亨(A股)、深圳科瑞技术(A股)、深圳誉辰智能等。

——热压整形设备。热压整形设备主要作用是对卷芯定型。该工序通过对热压时长、热压温度、热压压力等因素的控制,从而保证极片和隔膜的最小间距贴合,减小锂离子路径;在加热、加压状态下控制卷芯的厚度,方便后续入壳。热压整形设备对改善电芯性能、提高电芯成品率起着重要作用。GGII数据显示,2021年中国锂电热压整形设备的市场规模约为5.2亿元,预计2025年将增至11.3亿元,年复合增长率达21.5%。宁德时代热压机的三大核心供应商之一深圳中基自动化已于2021年3月完成C轮融资,近期拟申报上市。

——氦检设备。电池壳体的密封性直接决定了电池的安全性能,氦检是通过在真空环境下采用氦气质谱仪对焊接后的电芯(内含微量氦气)进行抽真空处理,对电芯抽出的气体进行检测,从而判断电芯的密封性,筛选出不合格电芯。氦检设备对锂电池安全性起着重要作用。GGII数据显示,2021年中国锂电氦检设备的市场规模约为2.4亿元,预计2025年氦检设备市场规模将增至6.0亿元,4年间年复合增长率达26.4%。氦检设备主要企业有深圳卓誉自动化(广东星光股份)等。

——烘烤干燥设备。主要功能是对焊接后、注液前的电芯进行干燥,设备为真空干燥设备或烘烤线。电芯烘烤环节设备约占锂电产线设备价值量的2%。主要企业有先导智能、深圳信宇人(IPO申请中)、深圳时代高科(IPO辅导中)、深圳镭煜科技、深圳瑞昇新能源、广东利元亨等。

3、注液设备

注液机是将电池的电解液定量注入电芯中,属锂电池制造中段工序的核心设备。一般采用正负压静置多次循环模式,实现抽真空、电解液入注后,进行注液孔清洁、完成入化成钉功能。一般针对电解液在化成过程中所造成的电解液损耗,会进行二次注液,二次注液对电芯重量和电化学性能具有重要作用。注液机性能要求包括注液精度、注液速度、封装可靠性、注液清洁度、设备尺寸、真空度等。

GGII数据显示,2021年全球和国内注液设备的市场规模分别为69亿元和49亿元,其中国内部分同比增长81.84%;2022年国内注液设备的市场规模为62亿元,同比增长26.53%。随着设备技术提升以及下游扩产对注液设备需求增长,GGII预测未来几年注液设备市场存在较大市场增量。

注液设备市场集中度较低,根据GGII市场调研数据,按照2021年产值情况,第一梯队企业为市场占有率超过10%的企业,包括先导智能、深圳市铂纳特斯、深圳格林晟;第二梯队企业为市场占有率约在1%-5%的企业,按照占有率排名顺序分别为东莞市超业精密、深圳精朗自动化、博众精工、广东鸿宝科技、深圳誉辰智能等。

06 后段设备市场格局

1、化成分容设备

锂电池后段生产工艺主要为化成、分容、检测和包装入库四道工序,其中化成分容设备价值量占比达70%-80%。锂电池电芯的化成分容是通过充放电的方式实现电池的初使化,使电芯的正负极活性物质激活,涉及多次充电和放电,是一个耗时的过程,对于确保动力电池组的一致性、安全性和较长周期寿命的高质量来说尤为关键。

化成(使用充放电机)是通过第一次充电使电芯激活,在此过程中负极表面生成有效钝化膜(SEI膜),以实现锂电池的“初始化”。分容(使用充放电机)是将电池按容量分类,将化成后的电芯按照设计标准进行充放电,以测量电芯的电容量,筛选出指标相同的单体以便分档配组,只有性能很接近的才能组成电池组。化成分容设备主要包括充放电设备、测试设备,以及将充放电、测试、存储集成为一体的化成柜、分容柜等。

按照化成分容设备的价值量占比,预计2022年我国化成分容设备的市场规模在160亿元左右。我国化成分容设备企业以无锡先导智能(珠海泰坦新动力)、杭可科技为主导,其他重点企业还有星云股份、江苏嘉拓智能(璞泰来)、广东恒翼能(IPO申请中)、广东利元亨、苏州瀚川智能、华自科技、广州擎天实业(中国电研)、深圳瑞能股份等。

——充放电配套电源。据GGII数据显示,2022年中国锂电池化成电源市场规模为26.5亿元,同比增长71%。预计2025年中国锂电池化成电源市场规模将达40亿元。化成分容用的AC-DC电源由广东洛仑兹(IPO申请中)和西安图为两家企业垄断,2022年市占率达到96%。

2、包蓝膜设备

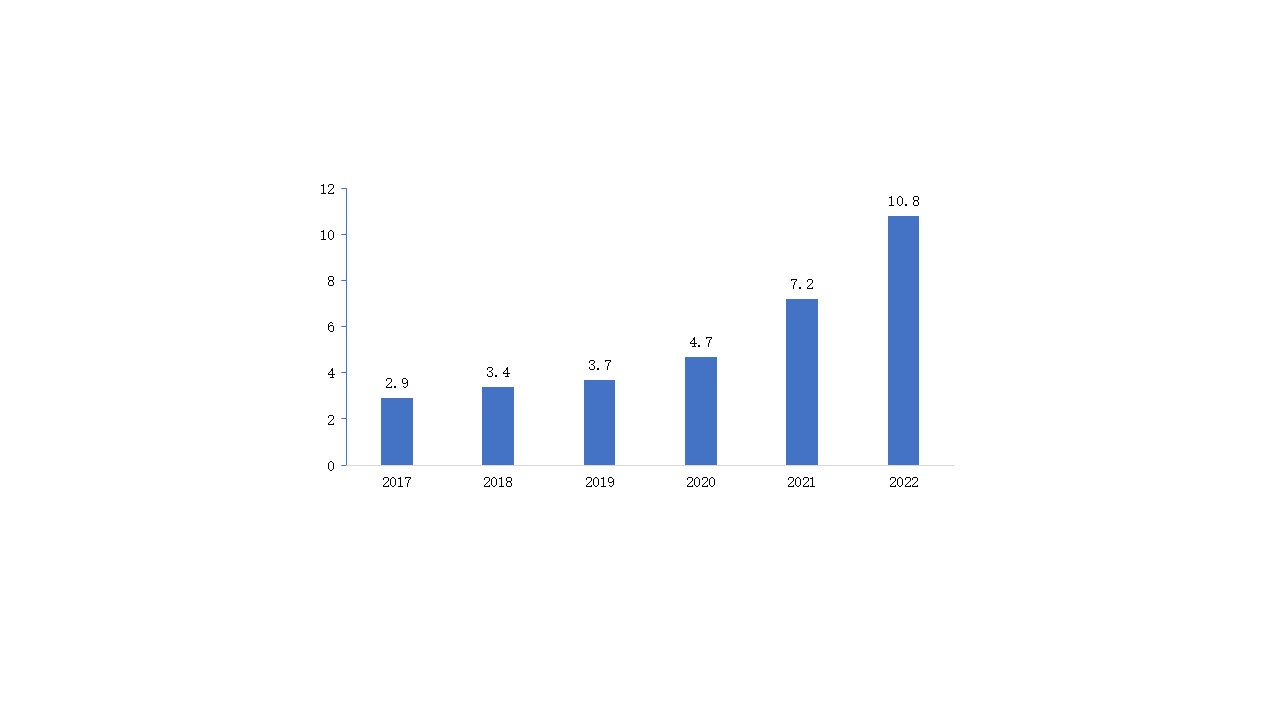

包蓝膜机处于锂电池制造后段工序环节,主要用于锂电池电芯外表贴绝缘膜、底部与顶部折边、贴绝缘片、尺寸测量、绝缘性测量等。GGII数据显示,2022年全球包蓝膜设备的市场规模为15亿元,其中国内包膜设备的市场规模为10.8亿元,同比增长50%,如下图所示。

该市场龙头企业为深圳誉辰智能(A股),2022年国内市场占有率为33%。根据誉辰智能的招股说明书,目前包膜设备供应商数目较少,按照2021年度包膜设备产值的统计,排名前三企业市场集中度达80%左右,除誉辰智能以外,另外两家企业深圳德尚装备和深圳科瑞技术(A股)合计产值在国内锂电包膜设备市场中占有率约为35%左右。

3、智能检测设备

检测设备应用于锂电的前中后段以及模组PACK等多个环节。根据苏州荣旗科技招股说明书,预计未来单GWh的锂电检测设备需求将占产线设备投资的10%左右,即1800-2000万元,各大主流电池企业的扩产规模将超过1TWh,约合市场空间达200亿元。

——锂电机器视觉检测系统。分领域看,GGII数据显示,随着机器视觉在锂电池制造测量和缺陷检测的大规模应用,2022年中国锂电机器视觉检测系统市场规模达21亿元,同比增长60%,预计2023达到30亿元。尽管机器视觉在锂电池中的应用规模在快速增长,但目前渗透率仍偏低,未来还有较大的提升空间。GGII预计2026年市场规模可达到80亿元,2022-2026年CAGR达40%,占锂电设备总投入比例达到4.9%。目前AI智能检测设备行业中尚未出现主攻动力电池检测的代表性企业,苏州荣旗科技(A股)正在主攻这一市场。其他工业视觉检测设备重点企业有武汉精测电子(A股)、苏州天准科技(A股)、上海矩子科技(A股)、苏州华兴源创(A股)、深圳科瑞技术(A股)等。

——X射线检测设备。新能源电池X射线智能检测装备市场竞争企业主要为国内厂商,包括东莞正业科技(A股)、无锡日联科技(A股)等。国外厂商主要有韩国赢多美立。

07 其他设备市场格局

1、模组及PACK设备

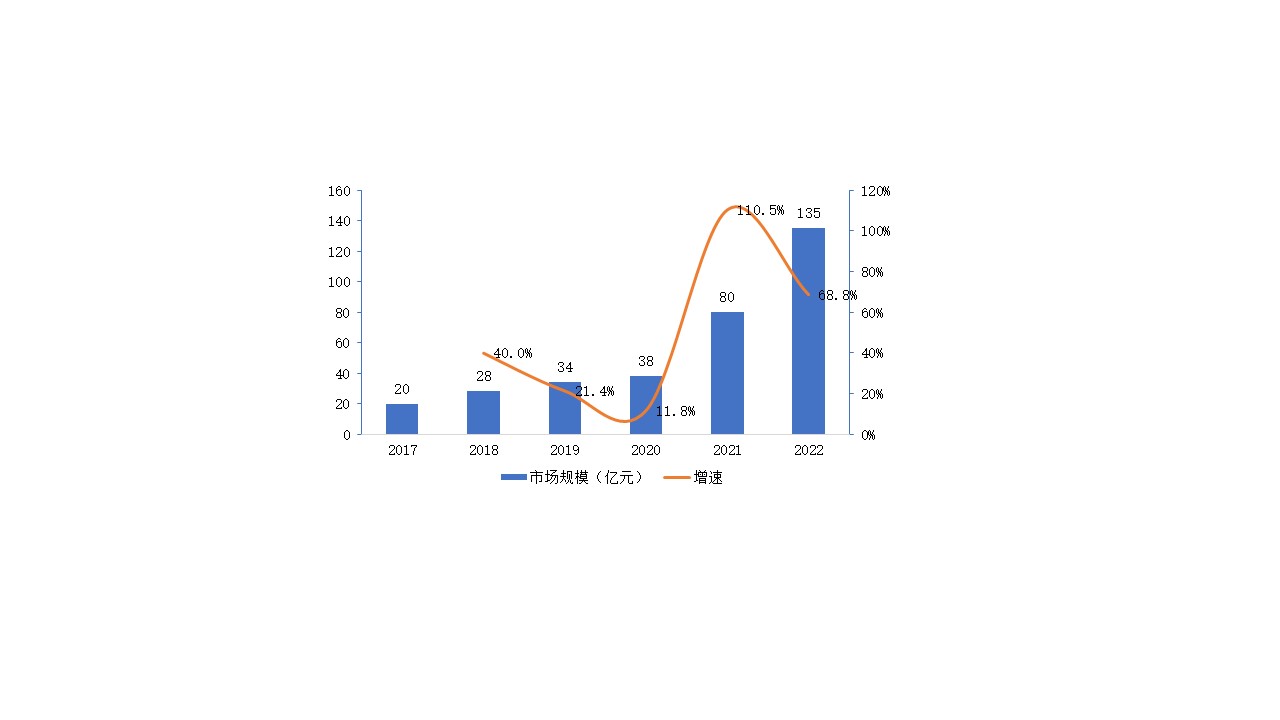

根据GGII数据,2022年我国锂电模组PACK设备市场规模达到135亿元,同比增长68.8%,增长主要受国内主流动力电池企业CATL、BYD、中创新航、国轩高科等企业扩产带动。预计2025年市场规模有望超过225亿元。2017-2022年市场规模如下图所示。

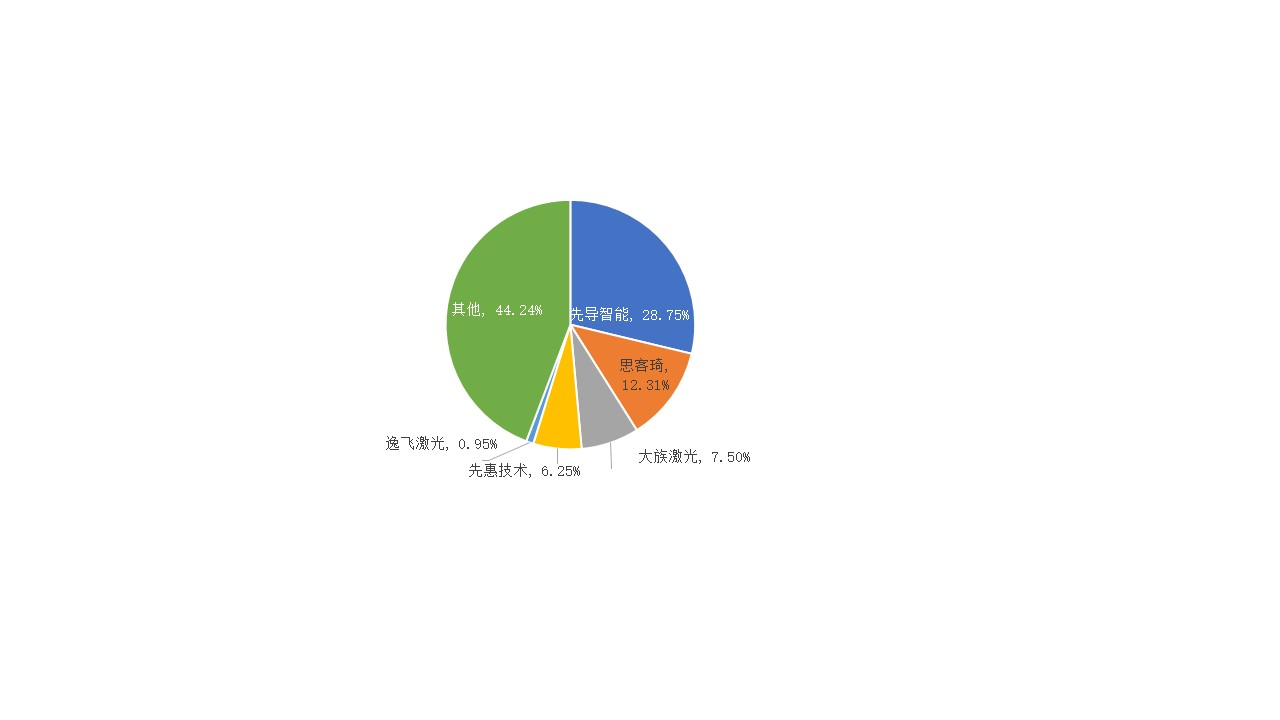

模组PACK线涉及的工序和设备较多,国内锂电模组PACK设备行业参与企业较多,据GGII不完全统计已超过30家,但市场份额主要集中在前面6-8家企业,如上海思客琦(IPO过会)、无锡先导智能(A股)、深圳大族激光(A股)、深圳联赢激光(A股)、先惠技术(A股)、昂华自动化、武汉逸飞激光等。据GGII数据显示,2021年模组及PACK设备市占率排名前四为先导智能(28.75%)、思客琦(12.31%)、大族激光(7.5%)、先惠技术(6.25%);2022年动力及储能模组PACK设备行业CR5超60%。其中,思客琦在动力及储能模组PACK领域同时发力,2022年市场占有率稳居行业TOP3,新签订单额位居行业首位,金额超20亿元。

此前,由于模组及PACK设备较电芯产线装备技术门槛相对较低,参与竞争者众多且技术水平参差不齐。当前动力电池基于CTP等系统结构的创新,驱动模组线工艺持续变革,叠加大规模生产需求,要求模组及PACK线生产效率、稳定性进一步提升。而储能电池市场对于模组形状需求变化多样,也更加考验模组及PACK装备的柔性化设计能力。随着动力及储能对于模组及PACK设备的要求愈发严苛,行业也在呼唤更具技术实力与规模体量的企业进入,带动模组及PACK设备段技术升级,促进行业优胜劣汰。

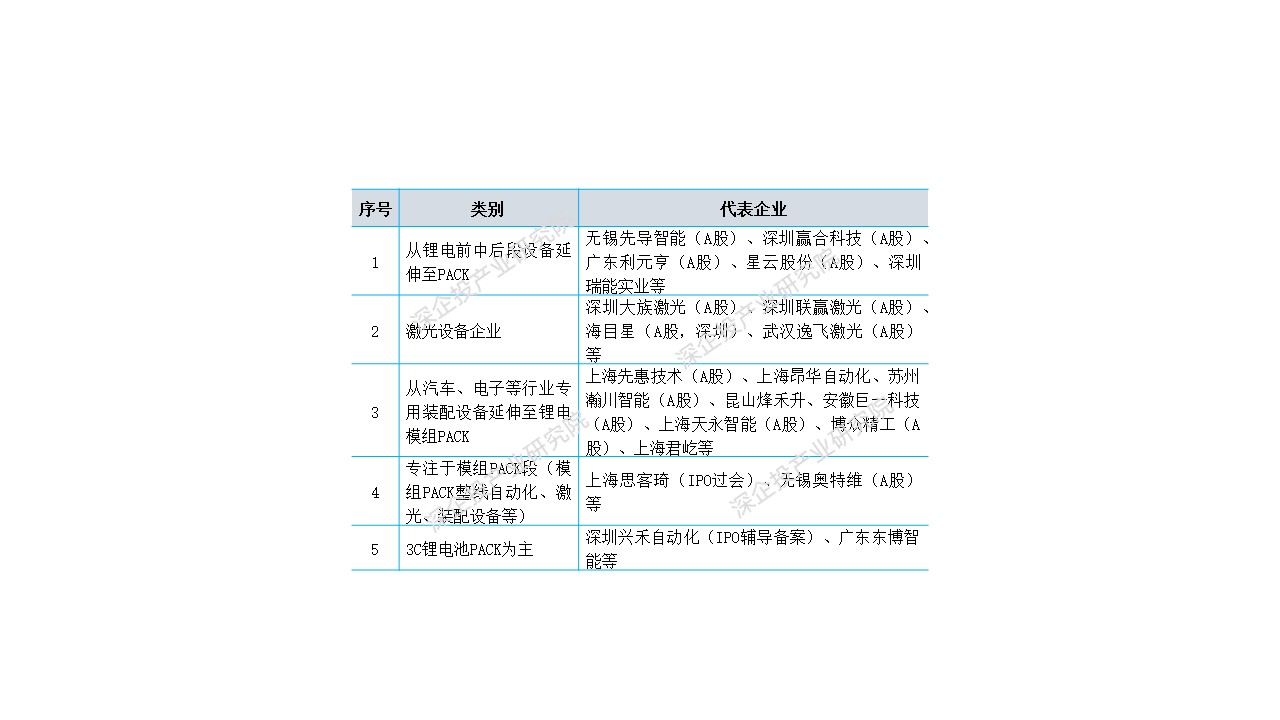

表1 我国动力及储能锂电模组PACK设备代表企业分类

资料来源:GGII等,深企投整理。

2、复合集流体产线设备

集流体是锂电池中铜箔和铝箔的总称,起承载活性物质和汇集电流的作用。所谓的复合集流体是一种新型集流体,结构为“金属-PET/PP-金属”,即中间一层基膜(为 PET或者PP膜),上下各镀一层1μm左右的铜或铝,形成复合结构。根据其结构特性,能够提升能量密度和避免热失控,兼具安全性和经济性,有望成为下一代集流体材料。复合集流体制造一般涉及到真空磁控溅射、真空蒸发镀膜、水电镀膜等三类主流的镀膜工艺。

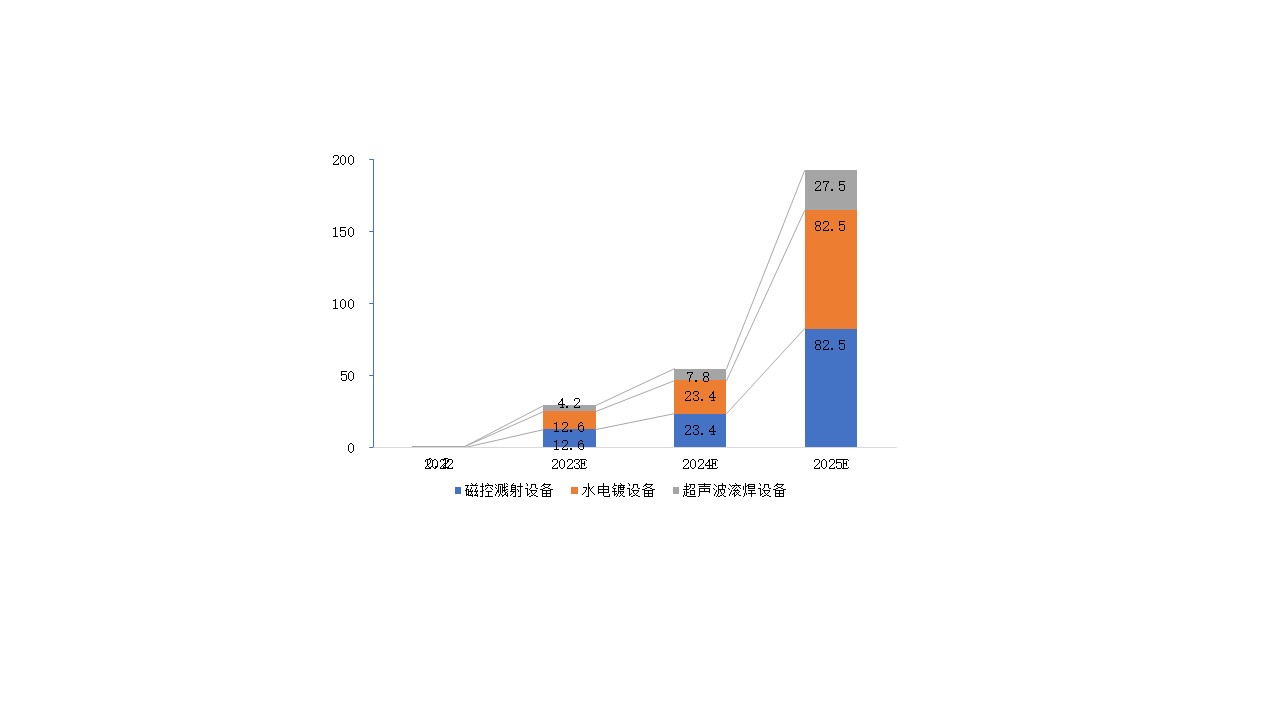

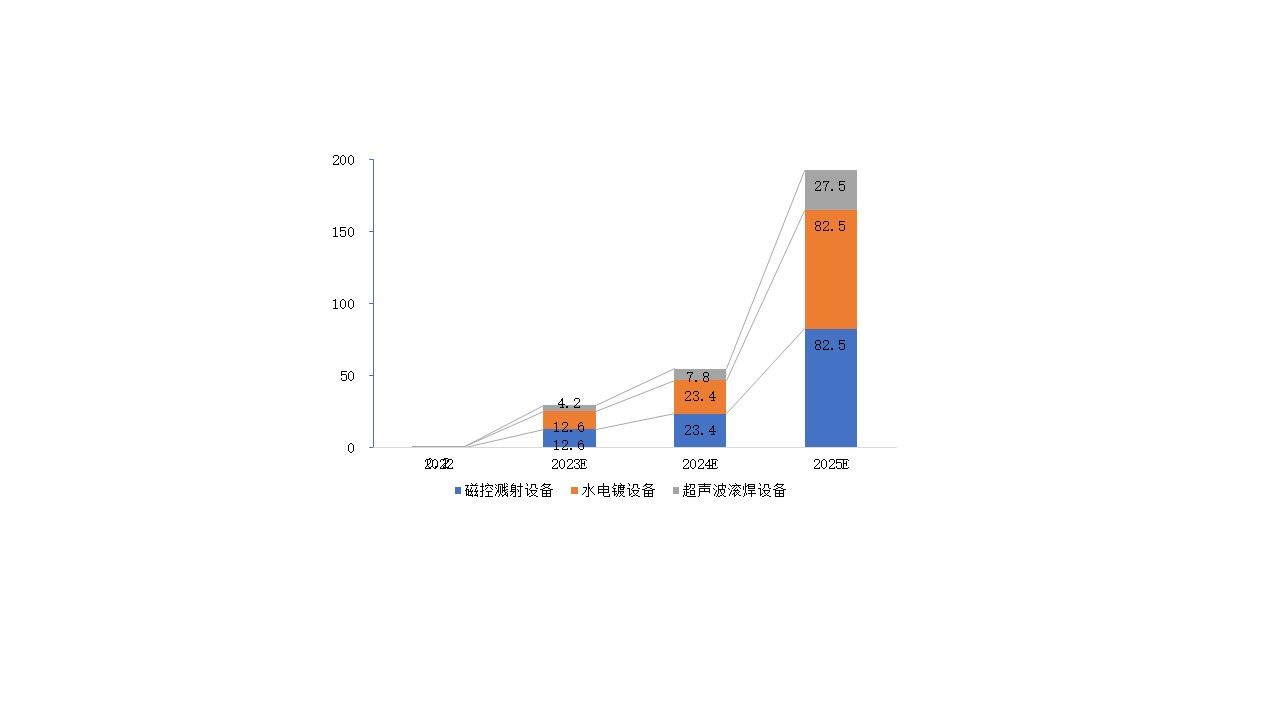

当前设备商、新型铜箔厂、电池厂及终端用户纷纷布局,产业趋势由逐步明朗到显著加速。复合集流体当前处于小批量验证到大批量量产的过渡阶段。根据中信建投预测,预计2025年复合集流体综合渗透率将达到18.8%,对应磁控溅射设备、水电镀设备、超声波滚焊设备总需求将分别达到118.79亿元、118.79亿元、39.60 亿元,合计277.17亿元,2023-2025年平均每年复合集流体设备需求量约90亿元,如下图所示。

图9 2022-2025年我国复合集流体设备市场空间(亿元)

资料来源:中信建投《专用设备行业锂电设备系列研究:复合集流体进入加速落地阶段,设备最受益-230721》。

目前磁控溅射和镀膜设备企业主要有广东腾胜科技(肇庆)、广东汇成真空(东莞,IPO申请中)、四川海格锐特、盐城洪田科技(苏州道森股份控股子公司)、昆山东威科技(A股)、合肥东昇机械等。超声波滚动焊接设备主要企业有上海骄成超声(A股)等。