增材制造技术是颠覆性的先进制造技术,目前已广泛应用于航空航天、汽车、船舶、国防军工、医疗健康等众多领域,苹果、荣耀等品牌开始将其应用到手机零部件制造中。2022年全球市场规模180亿美元,预计到2030年将达到近千亿美元。

01 增材制造优势和应用领域

增材制造(Additive Manufacturing,AM)又称3D打印,是基于三维模型数据,运用粉末状金属或塑料等可粘合材料,采用逐层叠加材料(逐层打印)的方式,直接制造与相应数字模型完全一致的实体或零件。增材制造是制造业有代表性的颠覆性技术,不同于传统制造业通过切削等机械加工方式对材料去除从而成形的“减”材制造,增材制造通过对材料自下而上逐层叠加的方式,将三维实体变为若干个二维平面,大幅降低了制造的复杂度,简化了生产流程,避免了生产周期长、成本高、难以生产复杂零件等缺点。

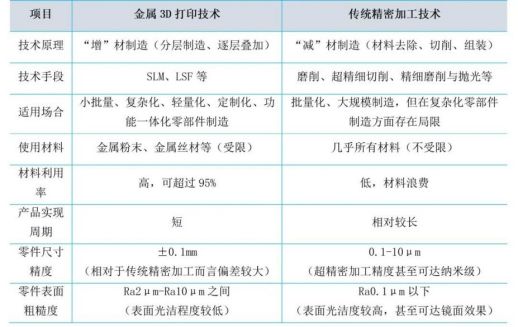

目前增材制造技术在可加工材料、加工精度、表面粗糙度、加工 效率等方面与传统的精密加工技术相比,还存在较大的差距,但因其全新的技术原理和特点,在多种应用场景有使用优势,可作为传统精密加工技术的补充。以金属3D打印技术为例,与传统精密加工技术相比,其材料利用率可达到95%,而在我国航空锻件的材料利用率约为15-25%,相比之下,3D打印将大幅降低材料成本,具有“去模具、减废料、降库存”的特点,可以缩短新产品研发及实现周期,实现一体化、轻量化设计,也可以实现优良的力学性能。

表1 金属3D打印技术与传统精密加工技术对比

资料来源:铂力特招股说明书。

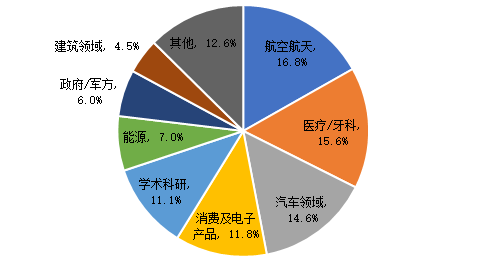

目前增材制造技术已经广泛应用到航空航天、汽车、船舶、国防军工、能源动力、轨道交通、石油化工、医疗健康、电子、模具、文化创意、建筑、文创等领域。根据从事增材制造行业研究的美国咨询机构Wohlers Associates发布的《Wohlers Report 2022报告》显示,2021年增材制造主要应用于航空航天、汽车、消费及电子产品、医疗/牙科、学术科研等领域,如下图所示。

图1 2021年全球增材制造应用领域

资料来源:Wohlers Associate《Wohlers Report 2022》,华曙高科招股说明书。

——航空航天应用。在航空航天领域,由于零部件形态复杂、传统工艺加工成本高及轻量化要求等因素,增材制造已发展成为提升设计与制造能力的一项关键核心技术,能够实现任意复杂构件成形与多材料一体化制造,突破了传统制造技术对结构尺寸、复杂程度、成形材料的限制,应用场景日趋多样化。欧洲航天局(ESA)、美国国家航空航天局(NASA)、SpaceX和Relativity Space均使用增材制造技术生产火箭点火装置、推进器喷头、燃烧室和油箱,美国GE、波音(Boeing)、雷神科技、法国空客(Aribus)、赛峰(Safran)使用增材制造技术生产商用航空发动机零部件、军机机身部件、飞机风管、舱内件等。同时,增材制造的构件也已在国内航空航天领域广泛应用,先后成功参与了天问一号、实践卫星、北斗导航系统等数十次发射和飞行任务,我国航天院所如航天一院、航天二院、航天五院、航天六院、中航商飞等均积极运用3D打印技术制造相关零部件。

——汽车领域应用。汽车制造领域的3D打印,主要应用于汽车设计、零部件开发、内外饰等方面。在设计方面,3D打印技术的应用可以实现无模具设计和制造,可以在设计阶段引导零件轻量化、一体化、个性化、功能化方面的创新。在制造方面,3D打印技术可提升零件的制造效率和生产质量,实现零件轻量化制造和降低质量的位移途径,进行复杂结构模具的加工,加强对制造精度的控制,同时,增材制造一体化成形技术允许将多个零件整合为一个零件,可减轻复杂关键部件的重量。在维修方面,3D打印技术可以进行门把手、轮毂、汽缸、变速器和其他基础部件的制作。

——医疗领域应用。3D 打印凭借可个性化定制的特点在医疗领域内应用逐步广泛,主要应用方向包括制造医疗模型、手术导板、外科/口腔科植入物、康复器械等(主要材料包括塑料、树脂、金属、高分子复合材料等),以及生物3D打印人体组织、器官等。目前在口腔医学中的应用逐渐成熟,主要运用于制造牙冠和牙桥等修复材料,包括义齿打印、矫正器制作等。在骨科植入方面也发展迅速,目前开始采用金属3D打印技术生产全膝关节植入物、髋臼杯、脊柱植入物等。听力学领域,主要运用于制造耳蜗和听骨链等助听器部件。心脏和神经系统方面,主要运用于制造心脏支架和脑植入物等。

——国防军工领域应用。3D打印技术在武器装备设计、制造以及维修保障等方面的应用逐渐普及,比如,可以使用3D打印技术生产战斗机等高端武器装备的复杂零部件,维修中短缺的零部件。在军事制造业生产模式上,除了按需便捷生产,3D打印技术还允许创建高级定制和专业化的设备。例如,士兵可以拥有定制的头盔、防弹衣等防护装备,可以在战场上快速为伤员打印假肢、关节,随时随地建造营房和防御工事等。

——消费电子等消费品领域应用。3D打印技术在产品的研发和生产阶段,如装配和功能验证、外观及性能测试、人体工程学、快速手板、批量制造等方面,有助于降低研发和时间成本。苹果预计下半年发布的Apple Watch Ultra智能手表的部分钛金属机械部件将采用3D打印工艺。未来在iPhone 15上有可能将中框结构件用钛合金替换之前的铝合金。荣耀近期发布的荣耀MagicV2折叠旗舰机,铰链的轴盖部分首次采用钛合金3D打印工艺。其他消费品领域,3D打印技术有助于加速产品设计、优化和迭代,提升并丰富产品性能,如为运动员量身定制轻量化、个性化运动设备等。

——模具领域应用。3D打印已广泛应用于鞋模及随形冷却模具等领域,优化冷却水路设计,不受水路复杂程度的限制,提升模具的冷却效率和生产效率。

02 增材制造工艺路线

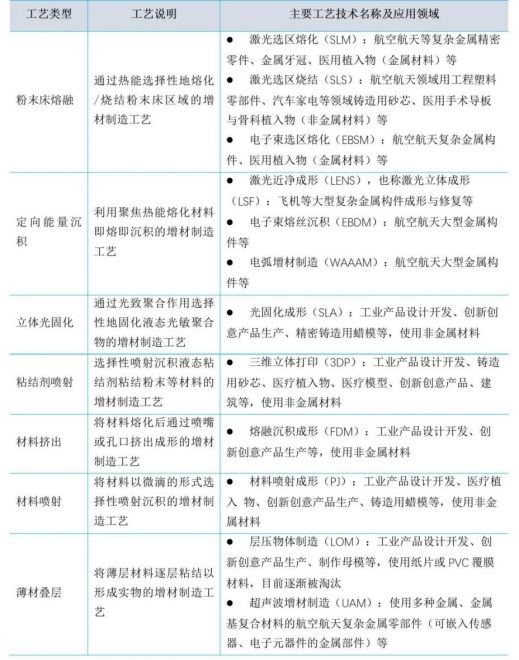

增材制造技术自诞生至今将近40年,目前多种技术路线并存。按照成型原理,增材制造主要有7种工艺,如下表所示。

表2 增材制造工艺类别及应用领域

资料来源:铂力特招股说明书等。

金属增材制造工艺原理主要为粉末床熔融和定向能量沉积两大类别,对应的金属3D打印技术都可以制造达到锻件标准的金属零件。粉末床熔融技术比较适合航空航天小批量、定制化的生产特点,是目前最广泛应用的增材制造技术之一。定向能量沉积技术的成熟度和设备自动化程度不及粉末床熔融技术,但是能实现修复功能,因此也具有不可替代性。具体工艺来看,目前激光选区熔化技术(SLM)是最常用的金属增材制造工艺,其生产效率高,可以在短时间内制造出致密度极高的金属零件;电子束选区熔化(EBSM)依托真空加工环境,更容易加工难熔的材料,但维护费用高,打印的零件尺寸受限,且需要有射线安全保护设备;电弧增材制造(WAAM)在大尺寸结构件制造中具有优势,但零件表面质量较差,需经过表面加工过后才能使用。

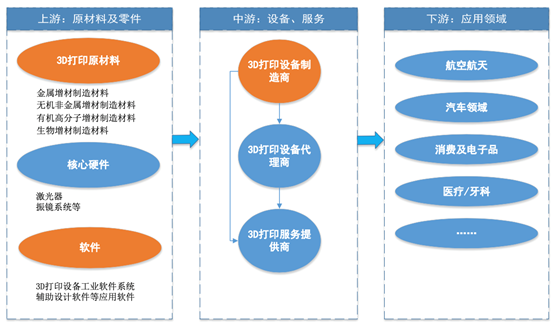

03 增材制造产业链概况

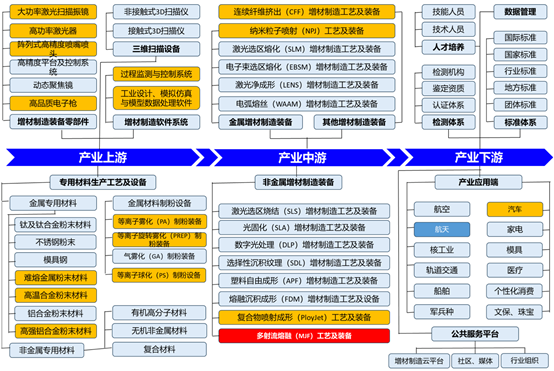

增材制造产业链上游主要为原材料和零件,包括增材制造装备零部件、三维扫描设备、增材制造软件系统、专用材料生产工艺及设备等;中游为3D打印设备,多数厂商同时提供打印服务、原材料供应及系统解决方案;下游为各个行业应用。产业链如下图所示。

图2 增材制造产业链示意

资料来源:华曙高科招股说明书。

图3 增材制造产业链全景图

资料来源:信达证券《增材制造行业深度报告-3D打印:颠覆性技术,有望从1到100撬动千亿产业链-230712》。

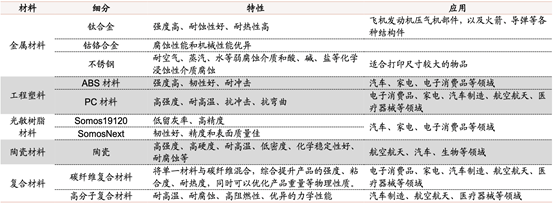

——3D打印原材料。目前主要可分为金属材料、无机非金属材料、有机高分子材料以及生物材料等几类。金属粉末一般要求纯净度高、球形度好、粒径分布窄、氧含量低,目前应用于3D打印的金属粉末材料主要有钛及钛合金、高温合金、钴铬合金、不锈钢和铝合金材料等。SLS工艺技术目前使用最广泛的原材料为PA粉末类材料。近年来,行业内出现多种新型高分子增材制造粉末材料,各类材料在成形质量和稳定性等方面的表现各有差异。

图4 3D打印原材料类别及应用领域

资料来源:艾瑞咨询,招商证券《金属3D打印行业深度报告:传统技术的革新,高成长与高壁垒-230728》。

目前国内的金属3D打印材料已基本满足国产设备及国内下游增材制造需要,设备生产厂商一般与第三方材料厂商合作研究开发各类金属材料熔融工艺,少量3D打印服务的厂商会同时自主生产金属3D打印材料。不过,海外3D打印巨头如Stratasys和3D Systems在体量、积累和技术实力上远超国内企业,分别拥有数百种商业牌号的增材制造材料销售,其采用“捆绑销售”模式,导致我国进口高端增材制造材料数量长期居高不下。

——核心硬件。增材制造所使用的核心硬件包括振镜和激光器等。目前,该等核心硬件多数采购自美国、德国等,存在依赖进口的情况,但随着国产振镜和激光器的研制成功及性能提升,目前已实现部分进口替代。

——软件。3D打印相关软件包括3D打印设备工业软件系统以及应用软件。应用软件可由产业链上中下游主体及专业软件供应商基于技术应用需求开发提供,如辅助设计软件、工程处理软件、仿真模拟软件、智能处理软件等。目前,行业内大部分3D打印设备制造企业的3D打印设备工业软件系统系向第三方采购,软件性能提升依赖并受制于软件服务商,拥有完全自主知识产权3D打印设备工业软件系统将有助于设备制造企业提升行业竞争力。

——3D打印设备及服务。3D打印设备是中游、也是整个产业链的核心主体。可分为桌面级打印机和工业打印机,其中工业级打印机技术壁垒高,资本投入大,一直以来发展较为缓慢,但当前受到国家政策大力支持,市场呈现出快速增长形势。据铂力特公司公告,增材制造设备是牵动增材制造行业发展的关键之一,增材制造的核心专利大多被设备厂商掌握,因此设备厂商往往在整个产业链中占据主导地位。此外,重点设备厂商通过行业并购,整合上游3D打印软件、上游材料、3D打印服务等,成为集装备、材料、服务等多种业务为一体的综合解决方案提供商,进而提升对产业链的掌控能力。

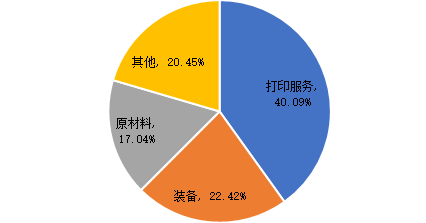

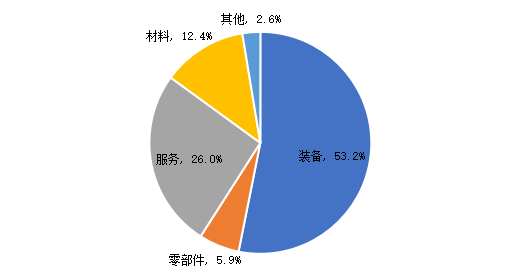

从业务构成看,打印设备和打印服务占据增材制造行业主要市场份额。根据Wohlers Report 2022报告,2021年全球增材制造市场份额中,增材制造服务占比40.09%,打印装备占比22.42%,增材制造原材料占比 17.04%,增材制造服务市场份额占比远超出其他业务,如下图所示。

图5 2021年全球增材制造各业务占比

资料来源:Wohlers Associate《Wohlers Report 2022》。

04 全球及中国市场情况

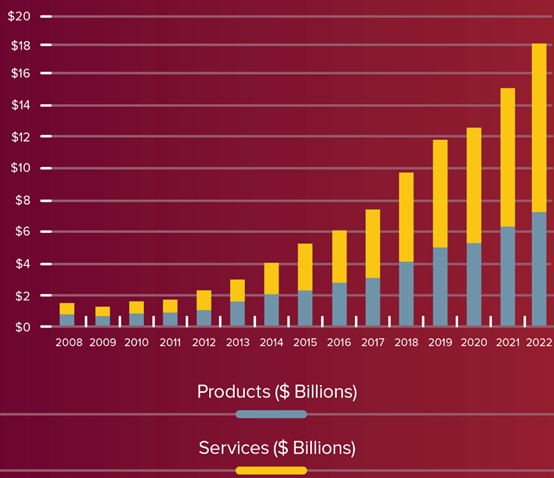

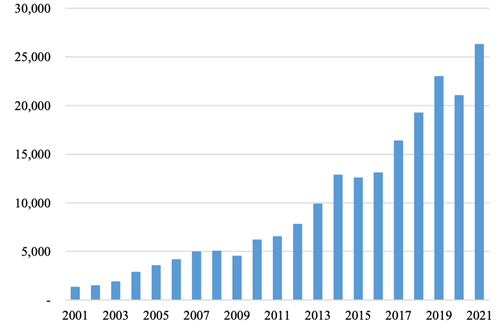

全球增材制造市场规模高速增长。根据2023年发布的《Wohlers Report 2023》报告,全球增材制造产品和服务的收入从2003年的5.29亿美元增长至2022年的180亿美元,2015-2022年CAGR为19.5%。2020年受疫情影响年同比增速短暂下滑至7.51%,2021年反弹至19.49%,2022年同比增长18.3%。预计2025年全球市场规模将达到298亿美元,2022-2025年CAGR为18.3%,2030年达到853亿美元,2025-2030年CAGR预计达23.4%。根据《Global Additive Manufacturing Market, Forecast to 2025》报告显示,从2015年到2025年,全球汽车行业、垂直医疗设备的3D打印收入将分别以 34%和23%的复合增速增长。

图6 全球增材制造产品和服务产值

资料来源:Wohlers Associate《Wohlers Report 2023》,2023年3月发布。

金属增材制造市场增速领跑增材制造行业。根据AMPOWER数据,2021年全球金属增材制造市场规模达25亿欧元,从需求端测算预计2026年将达到75.8亿欧元,CAGR达25%,从供给端测算预计2026年将达到78.1亿欧元,CAGR达26%。

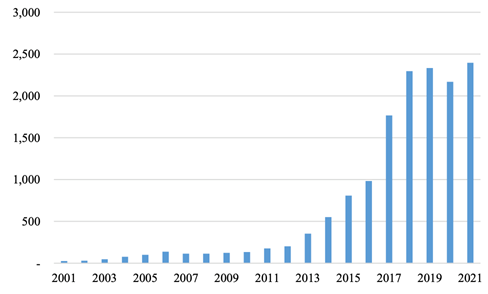

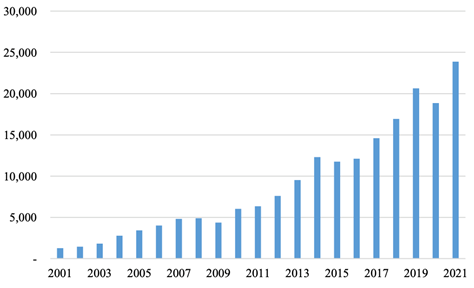

增材制造设备销量持续增长。根据Wohlers Associates统计数据显示,全球工业级增材制造设备销量(指面向工业且销售售价在5000美元及以上的机器)从2012年的6千余台增长至2021年的2.6万余台,年复合增长率14.45%。全球金属增材制造设备的销售量从2012年的200余台增长至2021年的2300余台,十年来增长1087%,年复合增长率31.63%。全球工业级高分子增材制造设备的销售量从 2012年的7500余台增长至2021年的23800余台,年复合增长率 13.57%。

图7 全球工业级增材制造设备销售量(台)

图8 全球金属增材制造设备销售量(台)

图 9 全球工业级高分子增材制造设备销售量(台)

资料来源:Wohlers Associate,华曙高科招股说明书。

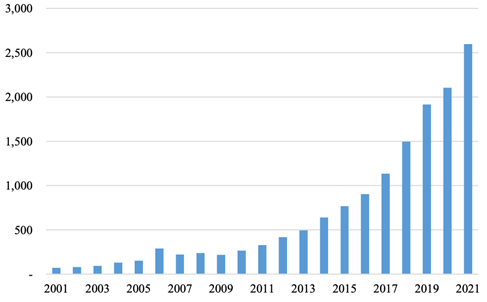

增材制造原材料市场规模快速增长。根据Wohlers Associates 统计数据显示,全球增材制造专用原材料销售金额从2012年的4.17亿美元增长至2021年的25.98亿美元,CAGR达22.54%,2021年金属原材料占市场比重约18.2%。2021年金属原材料销售额达4.74亿美元,同比增长23.50%,五年CAGR达26.80%。

图10 全球增材原材料销售额(百万美元)

资料来源:Wohlers Associate,华曙高科招股说明书。

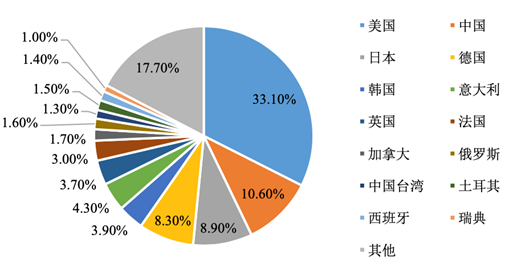

从全球市场的分布来看,美国是全球第一大市场,中国为第二大市场。截至2021年末中国工业增材制造设备安装量市场占比10.60%,仅次于美国,如下图所示。

图11 截至2021年增材制造设备安装量占比

资料来源:Wohlers Associate,华曙高科招股说明书。

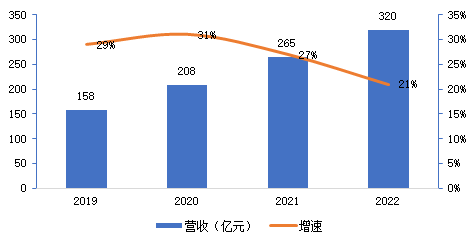

中国增材制造产业规模高速增长,超过全球增速。根据工信部数据,2012-2022年,我国增材制造产业规模自10亿元增长至320亿元,年复合增速为41.42%,预计2023年我国增材制造产业规模有望超过400亿元。据左世全《增材制造十年发展及展望》数据,我国增材制造产业规模有望于2027年超过千亿元。

图12 2019-2022年中国增材制造产业营业收入情况

资料来源:李方正、李博、郭丹《中国增材制造产业发展现状与趋势展望》。

从各环节企业的营收情况来看,根据工信部装备工业发展中心对50家行业企业的调研数据,调研企业在材料、零部件、装备、服务等各个环节占总营收的比重,分别为12.4%、5.9%、53.2%和26.0%,装备市场占比超过50%,仍处于市场主导地位,如下图所示。

图13 工信部调研企业产业链各环节营收比重

资料来源:李方正、李博、郭丹《中国增材制造产业发展现状与趋势展望》。50家调研企业对应2022年总营收为112.5亿元。

我国增材制造装备实现从进口为主到国产化替代的转变。十年来,我国增材制造一批重点工艺装备和核心器件实现国产替代,批量化供应能力和成本竞争优势显著。我国在高精度桌面级光固化增材制造装备、多材料熔融沉积增材制造装备持续保持领跑并畅销海外,米级多激光器激光选区熔化装备、多电子枪电子束熔化装备、大幅面砂型增材制造装备等自主开发装备相关核心指标达到国际先进水平,5轴增减材混合制造装备已实现商用。此外,我国完成了超高速激光熔覆头、电子枪等十多类关键部件的技术攻关和自主生产,其稳定性、可靠性得到不断改善,大族激光、锐科激光等企业自主研发的激光器、扫描振镜等零部件已应用到相关增材制造装备中。从出口情况看,2022年中国增材制造装备出口228.7万台(含消费级),较2019年增长59.7%;出口金额为36.6亿元,较2019 年增长近1倍。多家企业增材制造装备出口营收占企业主营业务的90%以上;消费级FDM 3D打印机出口量持续领先全球;各类装备已出口至全球40多个国家和地区。

增材制造技术应用实现从原型制造向直接制造的质变。十年来,增材制造技术的应用实现由快速制造原型样件逐步向直接制造最终产品质变。

● 航空航天领域。新一代战机、国产大飞机、新型火箭发动机、火星探测器等重点装备的关键核心零部件大量应用增材制造技术,解决了许多过去难以制造的复杂结构零件的成形问题,实现产品结构轻量化。

● 医疗领域。髋臼杯、脊柱椎间融合器等14款增材制造医疗植入物已获得NMPA认证,实现临床应用,拓展疾病治疗解决方案;时代天使运用增材制造技术实现口腔正畸牙模批量定制生产,解决传统机加工制造复杂的问题,满足患者个性化需求,全面提高中国口腔医疗水平。

● 铸造领域。宁夏银川建成世界首个万吨级铸造3D打印工厂,将增材制造技术应用于砂型铸造、熔模铸造等铸造工艺中,大大减少铸造加工流程,提升产品制造效率,实现对传统铸造的替代。

● 其他领域。大规模混合桥体、房屋等增材制造建筑在各地落成,高级手办、轻量化鞋品等深受消费者欢迎。

05 各领域竞争格局

3D打印企业集中在美国、德国及中国。根据Wohlers Associates,统计显示,2021年全球有266家制造商生产和销售工业3D打印设备(统计口径价格高于5000美元),其中39家公司的工业3D打印系统销量超过100套。266个系统制造商分布在世界各地,美国制造商数量59家排名第一;德国制造商数量38家排名第二;中国制造商数量37家排名第三。

我国增材制造骨干企业数量持续增长。根据李方正、李博《增材制造十年:成就、启示与展望》报告,我国增材制造全产业链相关企业超过1000余家,铂力特、先临三维、华曙高科等以增材制造为主营业务的上市公司涌现,数量2013年的1家增长至2022年的22家(含新三板),规模以上企业数量由2016年的20余家增至2022年的100余家,其中规模过亿的企业数量由2012年的3家增至2022年的42家。

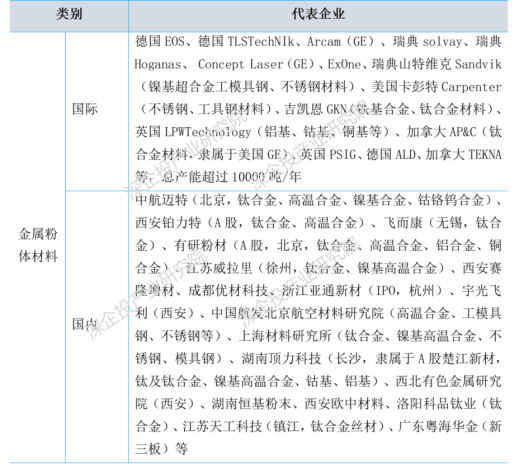

——3D打印材料

目前3D打印金属粉体材料以欧美厂商为主,国内金属粉末制备存在氧含量高、球形度差和粒径分布不均匀等问题,超细粉及优质粉末仍需进口。

表3 3D打印金属粉体材料国内外重点企业

资料来源:深企投产业研究院整理。

非金属材料供应商众多,除了材料、设备、服务一体化厂商外,3D打印材料在专业材料厂商的营收占比较低、一般不做专门生产。国内重点企业有斯科瑞(山东临沂,3D打印高分子材料)、苏州聚复科技(3D打印高分子材料)、嘉兴饶稷科技(陶瓷材料)、山东创瑞激光科技(烟台)等。

——3D打印设备

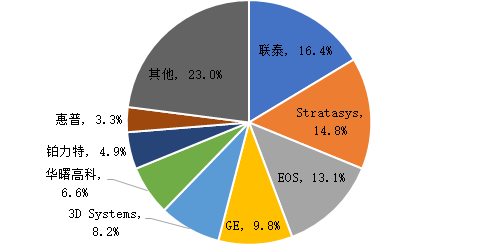

当前中国市场的主流3D打印设备品牌包括上海联泰科技、美国Stratasys(纳斯达克上市)、德国EOS、美国GE、美国3D Systems(纽交所上市)、华曙高科(A股,长沙)、西安铂力特(A股)、美国惠普等,其中联泰、华曙高科、铂力特等均为国产品牌。根据3D科学谷数据显示,联泰在3D打印行业中市场占比最高,达16.4%,其次为Stratasys和EOS,分别占比14.8%和13.1%。随着国内3D打印企业技术的不断积累,与国外先进水平的差距快速缩小,在大尺寸成型等部分领域甚至实现了反超。

图14 2021年中国3D打印设备市场竞争格局

资料来源:3D科学谷。

国际3D打印设备重点企业还有德国SLM Solutions(被Nikon收购)、美国Desktop Metal(纽交所上市)、美国Nano Dimension(纳斯达克上市)、美国VELO 3D(纽交所上市)、美国Markforged(纽交所上市)、德国voxeljet(纽交所上市,苏州维捷)、法国Prodways、美国Shapeways等。

国产重点厂商还有先临三维(杭州,新三板)、鑫精合激光(北京)、北京易加三维、南京中科煜宸、无锡飞而康、广东汉邦激光科技(中山)、浙江迅实科技、峰华卓立(佛山,新三板)、西安赛隆增材、东莞远铸智能、深圳创想三维、珠海三绿实业(消费级)等。另有深圳金石三维、山东创瑞激光科技(烟台)、湖北嘉一三维(咸宁,新三板)、深圳极光创新(新三板)等上百家企业。多数设备厂商同时拓展3D打印服务业务。

——核心光学硬件

增材制造设备所需核心元器件包括扫描振镜、激光器。增材制造用的激光器主要从美国、德国进口,基本被德国Trumpf、美国IPG等3-4家国外企业占有,目前低功率光纤激光器基本完成国产替代,中功率光纤激光器国产化率保持稳定且多保持在60%上下,实现了大部分的国产化替代。

扫描振镜主要从德国进口。根据铂力特招股说明书,扫描振镜系统在全球范围内主要的供应商为德国ScanLab公司、美国CTI公司、美国GSI公司,其中德国ScanLab公司占据了金属3D打印设备市场的主要份额,市场占有率达到80%左右,根据其官网披露信息,德国 ScanLab公司扫描振镜系统年产超过3.5万套。经过近年来国内供应商的快速发展,在中低端振镜控制系统领域已经基本实现国产化;在高端应用领域,目前主要由德国Scaps、德国ScanLab等国际厂商主导,国产化率仅15%左右。目前金橙子(A股)振镜产品相关核心性能指标与德国Scanlab的同类型产品相近,具备与国际厂商竞争的水平和实力。大族激光也在拓展增材制造领域的光纤激光器和振镜产品。

06 我国增材制造产业园分布

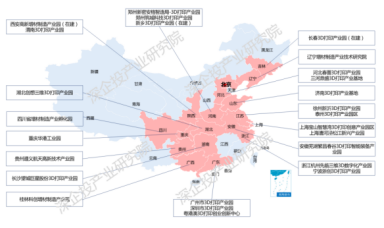

目前全国各地建设的3D打印园区有20多个,主要提供增材制造产业链的配套服务,少数由设备龙头企业建设产业基地。各地园区的规模体量差别较大,多数园区招商运营并不理想。现有主要园区如下图所示。

图15 我国增材制造产业园分布

资料来源:深企投产业研究院整理。不含停止运营或实际无运营的园区。