随着人口老龄化、少子化、结婚年龄不断推迟、独居人口比例逐渐提升,人们对于宠物陪伴的精神需求日渐凸显,宠物经济的市场规模也持续壮大。宠物食品是宠物行业最大的细分市场,我国市场规模存在较大的成长空间。国内宠物食品企业早期从事OEM/ODM业务,近年来国产品牌借助电商渠道,以高性价比优势布局国内市场,市场份额持续提升。

01 产品类别

宠物食品是专门为宠物、小动物提供的植物类或肉类食品,即介于人类食品与传统畜禽饲料之间的动物食品。宠物食品是饲养宠物的刚性需求,相比自制宠食或剩饭剩菜喂养等,具有营养全面、消化吸收率高、配方科学、饲喂方便以及疾病预防等优点。

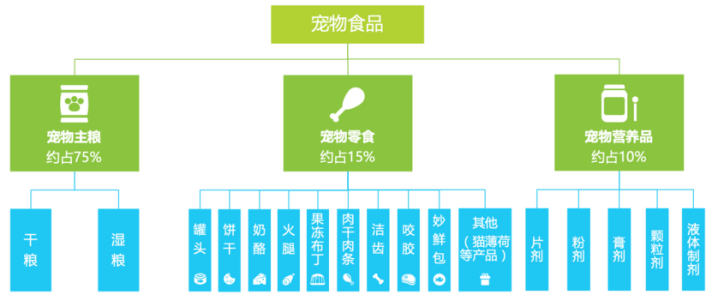

宠物食品以其形态、功能和营养成分可区分为宠物主食、零食及营养品。宠物主食(或主粮)是宠物最主要的食品,所含营养素和能量能满足犬猫每日全面营养需求。宠物零食通常是指能够补充单一或部分营养素但不追求全面平衡营养,人们为吸引宠物注意力、调节宠物口味、加深人宠之间感情、增强人宠互动、协助宠物训练所需要的产品。如冻干零食、烘干零食、风干零食、零食湿粮、咬胶、洁齿骨等。宠物营养品(保健品)为满足宠物各生命阶段及其生理需要而制作的营养补充剂,补充和强化单一或多种营养素,以利于宠物的健康发育和成长。宠物食品类别如下图所示。

图1 宠物食品类别

资料来源:艾瑞咨询《中国宠物食品行业研究报告-211126》。

02 市场规模

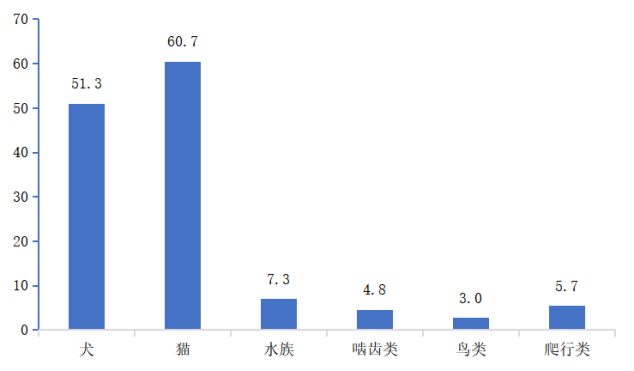

全球及中国宠物饲养以犬、猫为主。根据欧瑞国际(Euromonitor)数据,2022 年全球宠物(犬猫)共约9.3亿只,同比增长1.8%。根据《2022年中国宠物行业白皮书》,2022年,我国城镇养宠结构中,犬的占比为51.3%,比2021年略有回落,猫的占比为60.7%,呈持续上升趋势;其他类别宠物中,水族、啮齿类、鸟类、爬行类占比分别为7.3%、4.8%、3.0%和5.7%,如下图所示。

图2 2022年中国城镇养宠结构(%)

资料来源:派读宠物行业大数据平台《中国宠物行业白皮书——2022年中国宠物消费报告》。

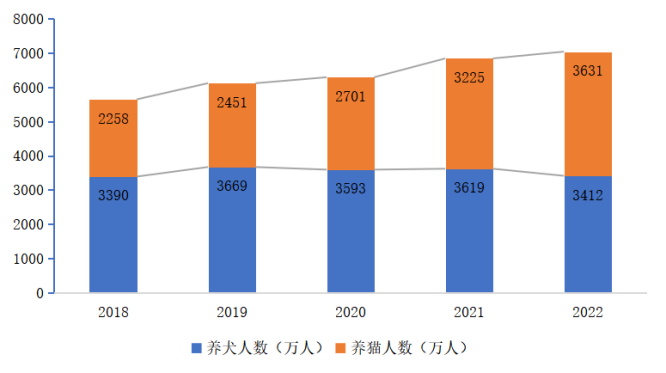

2022年我国饲养犬猫的人群数量达到7043万人,较2021年增加2.91%,去除同时饲养犬猫情况的人群数量为6729万人,同比增长6.1%。2022年全国城镇养犬人数为3412万人,养猫人数为3631万人,养猫人群已超过养犬人群,较2021年同比增速达12.59%,如下图所示。

图3 近5年全国城镇宠物主人数量(未去重)

资料来源:《中国宠物行业白皮书——2022年中国宠物消费报告》。

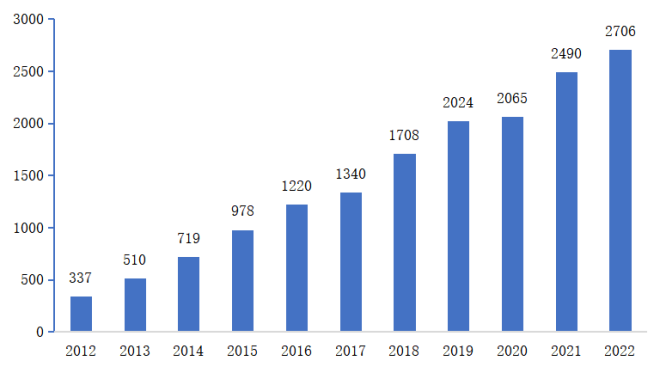

我国宠物行业市场规模呈现稳步上升的态势。我国居民养宠意愿有所提高。宠物成为了家庭成员们的伴侣、朋友与玩伴,越来越多的家庭开始接纳养宠生活方式。在人口老龄化、结婚年龄不断推迟、独居人口比例逐渐提升的社会背景下,人们对于宠物陪伴的精神需求日渐凸显。养宠家庭渗透率稳定增长,根据艾瑞咨询,2021年我国一、二线城市养宠家庭渗透率达39.1%,以宠物猫及宠物犬为主的宠物数量规模增长。2012年我国城镇宠物(犬猫)消费市场规模仅有337亿元,根据《2022年中国宠物行业白皮书》的数据显示,2022年消费市场规模达到2706亿元,比2021年增长8.67%, 2012-2022年复合增长率为23.16%,如下图所示。

图4 我国城镇宠物(犬猫)消费市场规模(亿元)

资料来源:乖宝宠物招股说明书,《中国宠物行业白皮书——2022年中国宠物消费报告》。

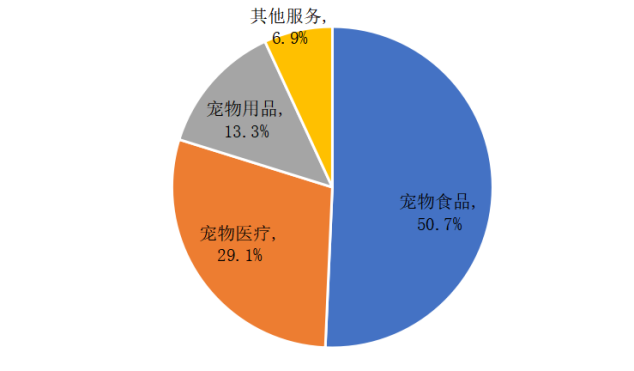

根据《2022年中国宠物行业白皮书》,2022年宠物食品消费占养宠消费的50.7%。随着人们对喂养商品粮的认知提升,市场对宠物食品的需求将进一步释放。

图5 我国城镇宠物(犬猫)消费市场细分市场占比情况

资料来源:《中国宠物行业白皮书——2022年中国宠物消费报告》。

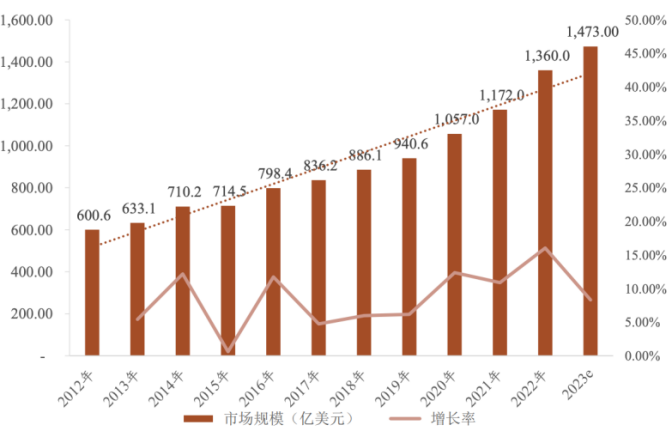

宠物食品市场是宠物行业最大的细分市场,也最先受益于宠物经济的发展,具有高复购、低价格敏感、强黏性的优势。据Statista数据,预计2023年全球宠物食品市场规模达到1473亿美元,2012年至2023年,全球宠物食品市场年均复合增长率约为8.50%,如下图所示。

图6 2012-2023年全球宠物食品市场规模

资料来源:Statista,乖宝宠物招股说明书。

经过近百年的发展,海外发达国家的宠物市场已进入成熟期。美国是最大最成熟的市场,根据欧睿国际数据,2022年美国、欧洲、日本在全球宠物食品行业市场规模占比分别为38%、26%、3.2%。根据APPA(美国宠物产品协会)披露,2021年美国宠物行业市场规模约1236亿美元,相较于2020年的1036亿美元增长约19.31%,其中宠物食品约500亿美元,占宠物行业总体规模的40.45%。美国宠物家庭渗透率从1988年的56%上升到2021年的70%。

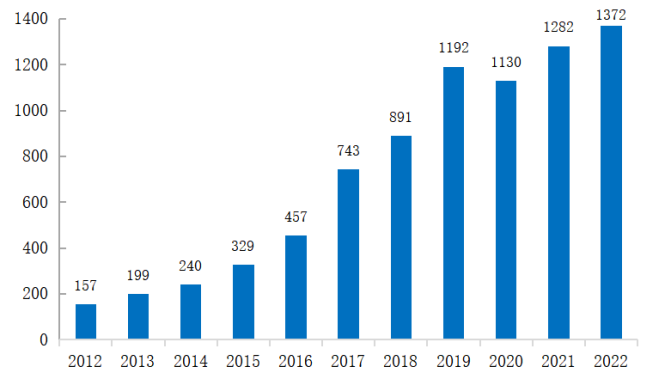

我国宠物食品行业市场规模从2012年的157亿元增长到2022年的1372亿元,2012年至今市场规模年均复合增长率达24.21%,如下图所示。

图7 2012-2022年中国宠物食品行业市场规模

资料来源:历年《中国宠物行业白皮书》。

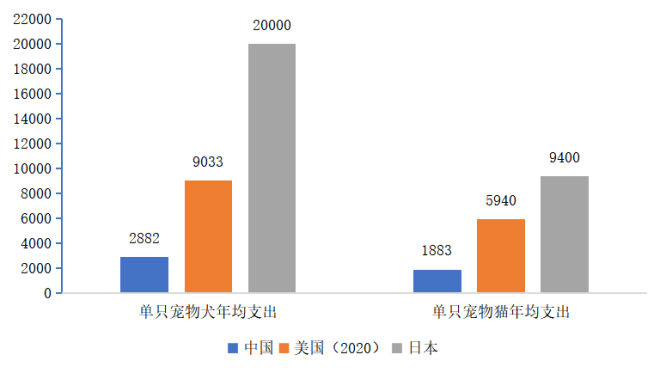

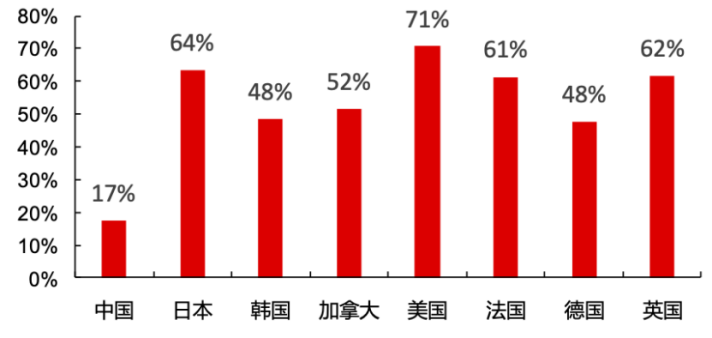

我国宠物食品行业市场规模存在较大的提升空间。一是相比发达国家,我国养宠渗透率处于较低水平。根据京东宠物《2022年中国宠物行业趋势洞察白皮书》,2022年我国宠物渗透率为20%。不过,2021年美国、日本及欧洲宠物渗透率分别为70%、57%和46%,国内养宠渗透率相较于成熟市场还有很大的提升空间。二是单只宠物的年均支出较低。2022年,我国单只宠物犬年均支出2882元,分别相当于美国(2020年)的32%、日本的14%,单只宠物猫年均支出1883元,分别相当于美国(2020年)的32%、日本的20%,如下图所示。我国单只宠物的年均支出仍有较大的上升空间。三是专业宠粮渗透率仍然较低。根据欧睿国际数据,2022年我国专业宠粮渗透率(消费专业宠粮而非自制宠粮的比例)仅34%,而发达国家基本在90%以上。

图8 单只宠物犬猫年均支出比较(人民币元)

资料来源:《2022年中国宠物行业白皮书》、日本Anicom保险公司、APPA统计,乖宝宠物招股说明书。

03 竞争格局

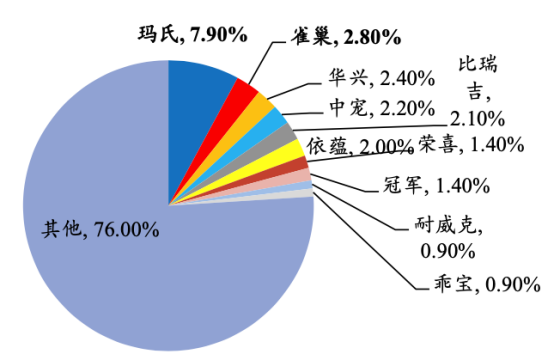

全球市场集中度较高,玛氏、雀巢“两超”地位稳固。由于宠物换粮有一定适应期,宠物食品天然具备一定的品牌黏性。根据欧睿数据,2022年全球宠物食品行业CR2(玛氏、雀巢普瑞纳)约为42%,行业“两超”的地位较为稳固;分区域来看,玛氏在欧洲及亚太地区市占率优势更显著(市占率高达18%-23%),而雀巢在美国市占率更高(市占率高达28%)。主要大型快消品集团持续通过品牌并购及整合,打造品牌矩阵,延伸在宠物食品领域的业务布局。

图9 2012-2022 全球宠物食品竞争格局

资料来源:欧睿国际,中信证券《农林牧渔行业宠物行业深度报告:海外视角:消费相对韧性,品牌历久弥新-230526》。

销售渠道变化,带动本土品牌的市场份额持续上升。海外品牌的渠道优势主要集中于传统渠道,以玛氏、雀巢普瑞纳为代表的外资企业先于本土企业建立了技术、品牌和渠道的优势,占据较高的市场份额。我国宠物食品的销售以线上电商渠道及专业渠道(宠物医院和宠物店等)中的宠物店为主,不同于欧美发达国家宠物食品的销售以商超渠道为主,我国消费者更倾向于电商渠道,据欧睿国际数据显示,2021年我国宠物食品在电商流通渠道占比为60.9%,2017-2021年均复合增速为37.51%。国内宠物食品企业早期从事OEM/ODM业务,加工制造经验丰富,与海外品牌相比具有成本优势;近年来国产品牌借助电商渠道,以高性价比优势布局国内市场,如乖宝、中宠、佩蒂、苏宠(吉家宠物)、华兴等,快速抢占市场份额,同时,在传统渠道份额逐渐被电商渠道挤占的情况下,国外宠物食品企业在商超等传统渠道的优势减弱。根据魔镜市场情报数据,2022年我国宠物食品线上市场市占率排名10的品牌中7个是国产品牌,排名前5的品牌中有4个为国产品牌。

从市场集中度来看,我国宠物食品市场竞争格局相对分散,但国内企业正逐渐跻身行业头部。2011年,排名前十的宠物食品企业市场占有率合计约40%左右,其中行业国际龙头玛氏、雀巢的市场占有率分别为20.4%、8.6%,国外企业占据重要地位。根据欧睿国际数据显示,2021年以公司口径计算的中国宠物食品行业CR10为24%,同期美、日市场的CR10分别为76.8%和84.4%;以品牌口径计算的中国宠物食品行业CR10为18.6%,同期美、日市场的CR10分别为40.5%和49.8%。相较于2011年来看,随着行业内竞争公司越来越多,市场更加分散。从营收规模来看,2022年乖宝宠物、中宠食品的营收均超过30亿元,进入全球营收前30之列。

图10 2021年中国宠物食品行业CR10

资料来源:欧睿国际,开源证券《农林牧渔行业深度报告-宠物行业观察系列:人、宠、货、场四维解构国内宠物食品行业-230323》。

图11 全球主要宠物食品市场CR5占比(2021年)

资料来源:欧睿国际,长江证券《宠物行业专题报告十一:谁有可能在中国成为大型宠物食品龙头企业?-230303》。

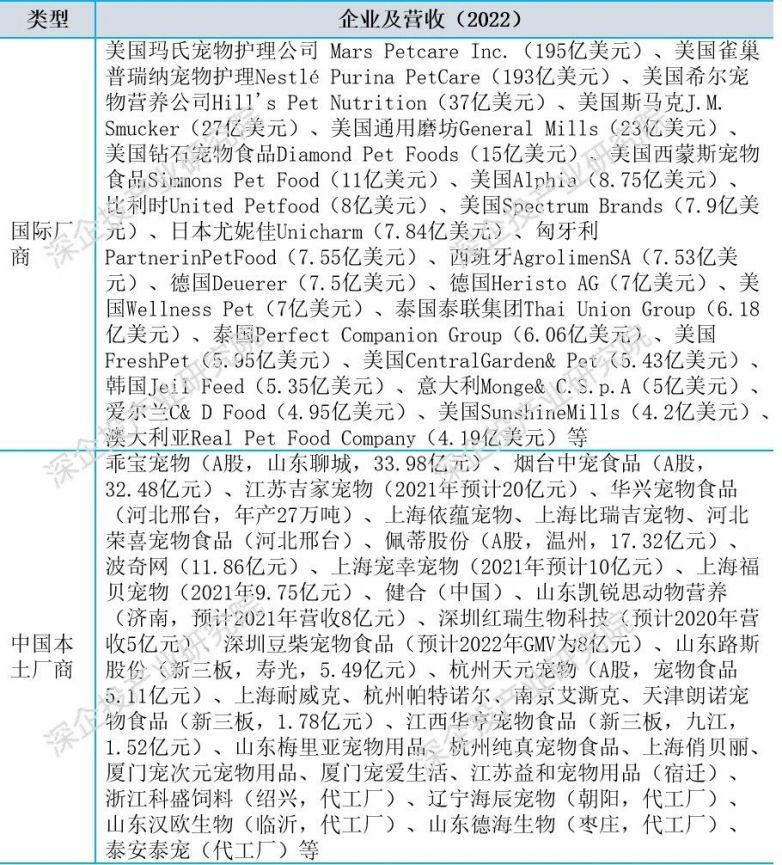

全球及中国宠物食品主要企业如下表所示。

表1 全球及中国宠物食品主要企业(不含纯渠道)

资料来源:PET FOOD INDUSTRY,各公司财报,网络信息检索,深企投产业研究院整理。部分企业仅有品牌,生产委托代工厂。