01 市场规模

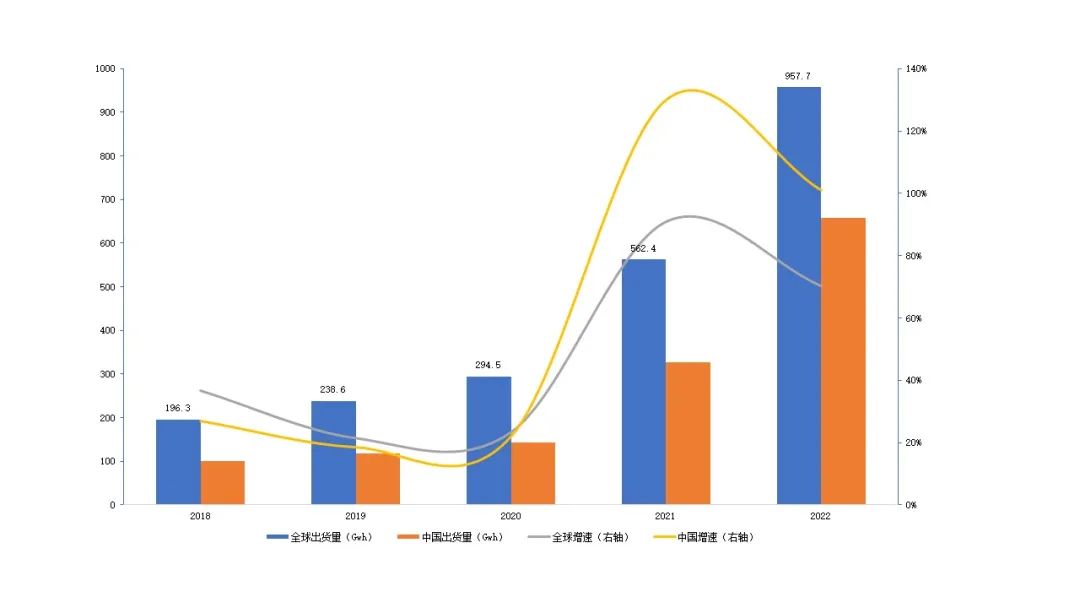

根据EV Tank发布的《中国锂离子电池行业发展白皮书(2023年)》数据,2022年,全球锂电池总体出货量957.7GWh,同比增长70.3%,中国锂离子电池2022年出货量达到660.8GWh,同比增长97.7%,在全球锂离子电池总体出货量的占比达到69.0%。EVTank预计,到2025年和2030年,全球锂离子电池的出货量将分别达到2211.8GWh和6080.4GWh,其复合增长率将达到22.8%。

图1 2018-2022年全球及中国锂电池出货量和增速

资料来源:EV Tank,GGII。

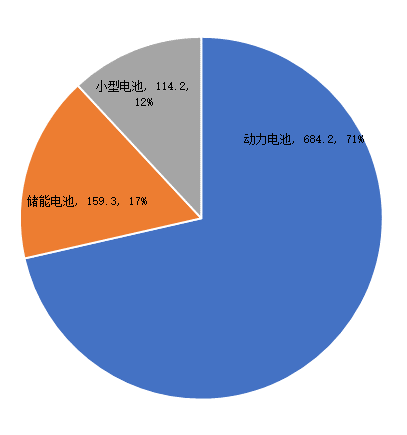

从出货结构来看,全球汽车动力电池(EV LIB)出货量为684.2GWh,同比增长84.4%;储能电池(ESS LIB)出货量159.3GWh,同比增长140.3%;小型电池(SMALL LIB)出货量114.2GWh,同比下滑8.8%。从中国情况看,根据GGII数据,2022年我国动力电池出货量480GWh,同比增长超1倍;储能电池出货量130GWh,同比增长1.7倍。

图2 2022年全球锂电池分产品出货量(GWh)

资料来源:EV Tank。

根据工信部《2022年全国锂离子电池行业运行情况》数据,2022年全国锂离子电池产量达750GWh,同比增长超过130%,行业总产值突破1.2万亿元,是上一年行业总产值6000亿元的约两倍;其中新能源汽车动力电池装车量约295GWh;出口总额3426.5亿元,同比增长86.7%。

从新能源汽车市场看,我国连续八年稳居全球第一大新能源汽车市场。2022年我国新能源汽车持续爆发式增长,全年产销分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%。其中,纯电动汽车销量536.5万辆,同比增长81.6%;插电式混动汽车销量151.8万辆,同比增长1.5倍。在电动化渗透率方面,2022年我国新能源汽车市场渗透率达到25.6%,高于2021年12.1个百分点。GGII预计到2025年,我国新能源汽车电动化渗透率有望接近45%。出口方面,2023年1-5月,我国新能源汽车出口45.6万辆,同比增长1.6倍,根据申万宏源预测,2023年全年预计出口量将突破120万辆,同比增长超100%。

02 竞争格局

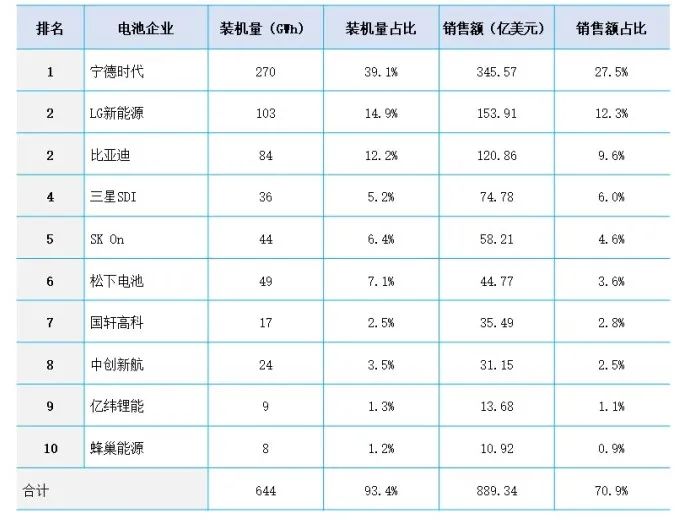

根据SNE Research统计,2022年全球电动车电池制造商装机量为690GWh,同比增长76%,电池组的市场规模为1255亿美元,其中,全球动力电池前十企业在全球销售额和出货量中所占比重分别达71%和93%,6家中国企业总装机量合计占全球市场的59.8%,在全球动力电池市场上占据绝对主导地位。全球前10企业装机量如下表所示。

表1 2022年全球动力电池前10厂商装机量及销售额

资料来源:SNE Research。

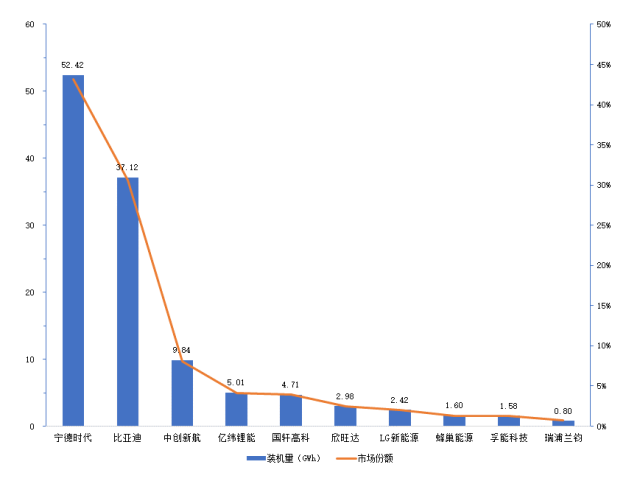

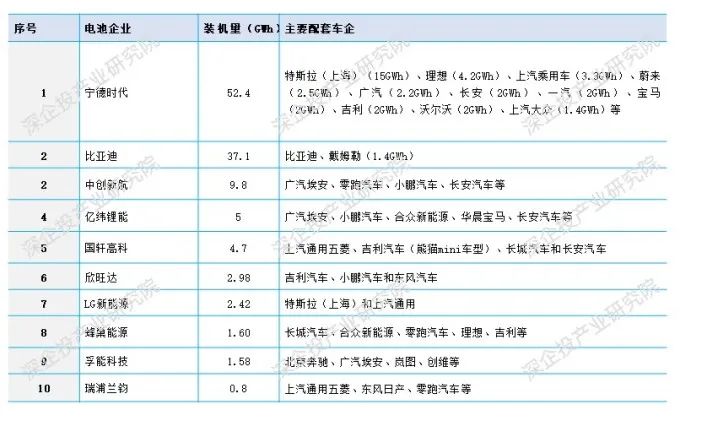

根据动力电池应用分会数据显示,2023年1-5月,中国市场动力电池装机量TOP10企业依次为:宁德时代、比亚迪(弗迪电池)、中创新航、亿纬锂能、国轩高科、欣旺达、LG新能源、蜂巢能源、孚能科技、瑞浦兰钧,市占率合计达到97.7%,如下图所示。

图3 2023年1-5月中国市场动力电池装机量TOP10

资料来源:动力电池应用分会。

主要厂商配套情况如下表所示。

表2 2023年1-5月中国市场动力电池厂商配套情况

资料来源:动力电池网等,深企投整理。

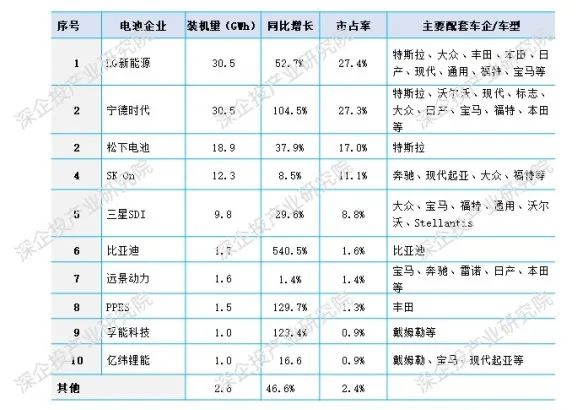

2023年1-5月,在除中国市场以外的全球其它市场,动力电池装机量TOP10企业分别为:LG新能源、宁德时代、松下电池、SK On、三星SDI、比亚迪、远景动力、PPES、孚能科技、亿纬锂能,如下表所示。其中排名第二的宁德时代与排名第一的LG新能源的装机量差距不足0.1GWh,同比增长率几乎是LG新能源的2倍,预计1-6月宁德时代装机量排名或已超越LG新能源。

表3 2023年1-5月全球市场(中国以外)动力电池装机量TOP10

资料来源:CBEA电池网,深企投整理。PPES由松下与丰田合资。

03 发展趋势

M3P、4680、钠电池、复合集流体与半固态电池等新技术逐步走向产业化落地。2022年宁德时代提出M3P(新型磷酸盐系三元),积极推进车企的送样验证,并于2023年3月宣布年内量产交付M3P电池。近期,特斯拉Model3改款车型将对标准续航的电池包进行升级,使用66KWh的M3P版本,印证产业化落地将近。国轩高科、中创新航、比亚迪、亿纬锂能等均跟进磷酸锰铁锂路线。特斯拉提出4680大圆柱电池后,2023年6月完成约0.9GWh的电池生产;亿纬锂能、中创新航等也取得相应进展。2023年以来,钠离子电池在两轮车、纯电动车、储能项目等方面均有产业化落地,其规模降本、技术进步空间大,具备资源可控属性,产业界仍在积极推进。相较于传统集流体,复合集流体的应用能够提升电池的安全性能、能量密度,延长电池寿命,降低电池制造成本,同时具有广泛的兼容性,不仅能应用于传统锂电池,也能应用于钠离子电池、固态电池等新技术电池,当前材料和设备厂商正在积极推进。就电芯能量密度而言,目前主流的三元液态电池已接近能量密度上限,固态电池的能量密度更高、安全性更强,但还有离子电导率低导致性能变差、成本高昂等缺点有待解决,产业化为时尚早。半固态电池兼具固态、液态电解质的优势,能量密度超过三元电池,具备高安全性、长寿命与良好的经济性,成为液态电池向全固态电池过渡的产品,随着电解质方案创新,未来几年有望快速放量。

中国产能规划独步全球。据工信部不完全统计,2022年仅电芯环节规划项目40余个,规划总产能超1.2TWh,规划投资4300亿元。根据GGII不完全统计,2020-2023年5月中国锂电产业总投资项目数量超776个,其中百亿投资项目达163个。从规划产能看,到2025年,中国锂电池市场规划产能超4TWh,远超市场实际出货量预期。但结合电池企业实际建设周期、内部市场策略以及产能爬产周期等因素分析,预计市场实际释放的产能在规划产能的60-80%之间,部分企业会根据市场实际情况,在行业产能逐渐过剩减缓或者停止部分产能的建设。

受电池技术进步和长续航需求驱动,我国新能源汽车平均单车带电量显著提升。2023年5月中国纯电乘用车平均单车带电量54.5kwh,较2021年平均48kWh提升13.6%,插电式混动乘用车平均单车带电量25.9kwh,较2021年平均19.3kWh提升34.5%,预计未来随着电动车续航里程的进一步提升以及新一代电池技术的产业化进程不断推进,电动车单车带电量有望持续增长,将带动动力电池需求增长幅度超越电动车销量增速。

全球动力电池装机量高速增长,中国厂商加速出海。全球电动化大势所趋,以美国、欧洲为首的海外市场将成为引领全球电动车销量增长的新一轮驱动力。2023年1-5月,我国动力电池累计装机量119.2GWh,同比增长43.5%;根据GGII统计,2023年1-5月全球动力电池装机量累计达238.5GWh,同比增长57%,海外市场增速高于国内增速。受益于欧美市场电动车高补贴刺激,我国动力电池出口实现爆发,2023年1-5月动力电池直接出口量达46.2GWh,占产量19.8%。

中国厂商加快全球产能布局。据不完全统计,截至2023年3月31日,宁德时代、国轩高科、远景动力、蜂巢能源、中创新航、亿纬锂能、孚能科技、鹏辉能源等多家国内锂电池企业在海外建厂数量达27家(包含电芯、模组PACK工厂)。其中,20个工厂公布了规划产能,总计506.5GWh。

图4 中国动力电池厂商海外产能布局(部分)

资料来源:东兴证券《电力设备与新能源行业2023年中期展望报告:风光新机遇,锂电新格局-230706》。

海外市场对电池碳足迹的监控逐步实施,中国制造端需要加快低碳转型。2023年6月,欧盟通过新电池法的临时协议,新法生效后,从2024年起将逐步引入对碳足迹、回收成分以及性能和耐久性的可持续性要求。欧盟新电池法规的主要影响之一正是强调原材料的可持续性和负责任采购,电池公司需要确保其供应链遵守法规规定的环境和道德标准,这可能需要调整和改进他们过往的采购操作,以及提高供应链的透明度和更加明细的采购目录。电池全生命周期中的排放大头主要来自正负极材料、铝制金属外壳、以及电芯生产过程中的能耗等。面向欧盟的电池全产业链碳排放要求,我国电池产业实际上还面临着诸多难点。预计一旦新电池法生效,中国电池制造商若要在欧洲市场销售电池,将受到更严格的环境和审查要求。中国作为电池生产大国,对电池碳足迹的研究明显落后,需要尽快制定相关标准,统一行业方法学,推动中欧动力电池碳足迹方法论和数据库互认,加快完善产业链全生命周期数据管理,提高数据质量,提前做好碳足迹评估,共同推进产业低碳转型。