01 产品分类

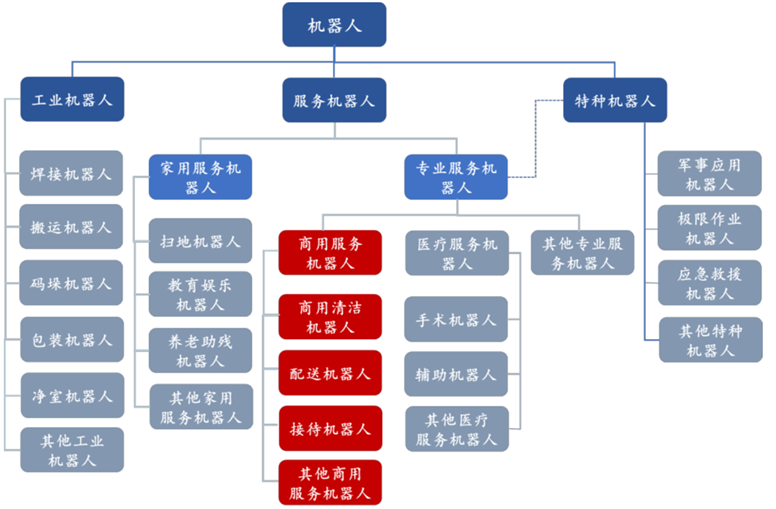

机器人主要可分为工业机器人、服务机器人和特种机器人,主要产品如下图所示。

图1 机器人主要分类

资料来源:36氪、华泰证券《机械设备行业专题研究-商用服务机器人:曙光已现蓝海可期-220105》。

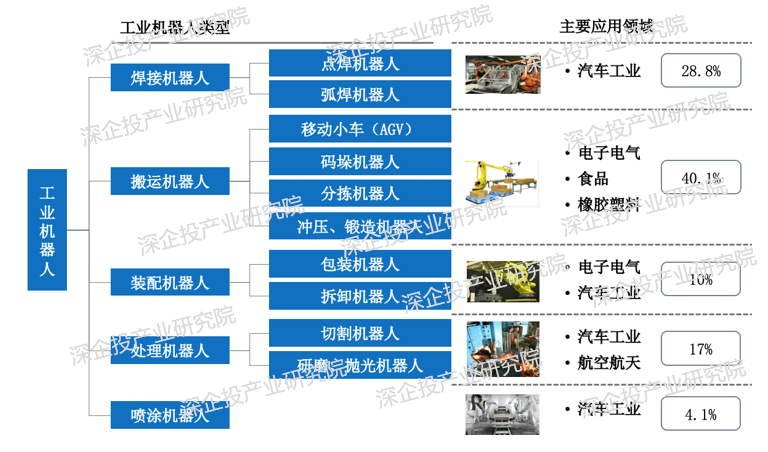

其中工业机器人的主要种类及应用领域如下图所示。

图2 工业机器人主要类型及应用领域

资料来源:深企投整理。

02 总体市场规模

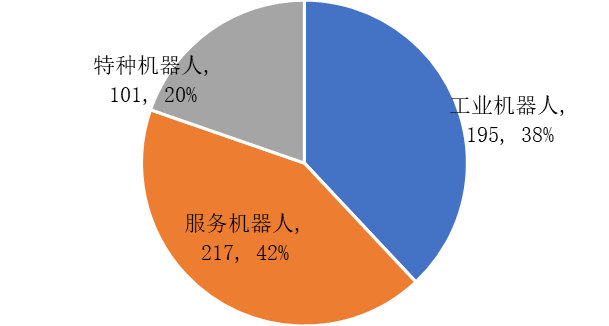

近年来,工业机器人在汽车、电子、金属制品、塑料及化工产品等行业已经得到了广泛应用。新冠疫情蔓延促进各行业的数字化转型进程加快,机器人成为企业实现快速复工复产的重要工具。根据中国电子学会《2022中国机器人产业发展报告》,2022年,全球机器人市场规模预计将达到513亿美元,2017-2022年的平均增长率约为14%。其中,工业机器人195亿美元,服务机器人217亿美元,特种机器人101亿美元,如下图所示。预计到2024年,全球机器人市场规模将有望突破650亿美元。

图3 2022年全球机器人市场结构(亿美元)

资料来源:中国电子学会《2022中国机器人产业发展报告》,国际机器人联合会(IFR)。

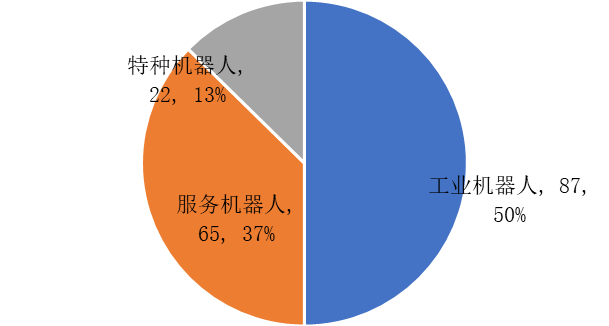

中国机器人市场需求全球领先,是支撑机器人产业的发展的中坚力量。当前,我国机器人市场进入稳定增长期。虽然在2019年期间受市场需求波动的影响,我国机器人市场规模出现轻微下滑,但由于率先突破疫情影响,机器人市场呈现加速复苏趋势。根据中国电子学会、IFR数据,2022年,我国机器人市场规模预计将达到174亿美元,五年年均增长率达到22%。其中工业机器人87亿美元,服务机器人65亿美元,特种机器人22亿美元,如下图所示。

图4 2022年中国机器人市场结构(亿美元)

资料来源:中国电子学会《2022中国机器人产业发展报告》,国际机器人联合会(IFR)。

2021年12月28日,工信部联合15部门发布《“十四五”机器人产业发展规划》。《规划》提出,到2025年我国成为全球机器人技术创新策源地、高端制造集聚地和集成应用新高地。“十四五”期间,将推动一批机器人核心技术和高端产品取得突破,整机综合指标达到国际先进水平,关键零部件性能和可靠性达到国际同类产品水平;机器人产业营业收入年均增速超过20%;形成一批具有国际竞争力的领军企业及一大批创新能力强、成长性好的专精特新“小巨人”企业,建成3-5个有国际影响力的产业集群;制造业机器人密度实现翻番。目前我国机器人整机国产化率约为30%,国产市占率第一名的南京埃斯顿2020年市占率约为3%,核心零部件如控制、伺服、减速器国产化率更低,随着企业技术进步,已经有一批本土企业产品核心性能指标与国际领先产品相媲美,借助本土优势、服务优势、制造优势等市占率将逐步提升,未来有望出现本土本体和核心零部件龙头企业。

03 工业机器人市场规模

1、全球市场规模

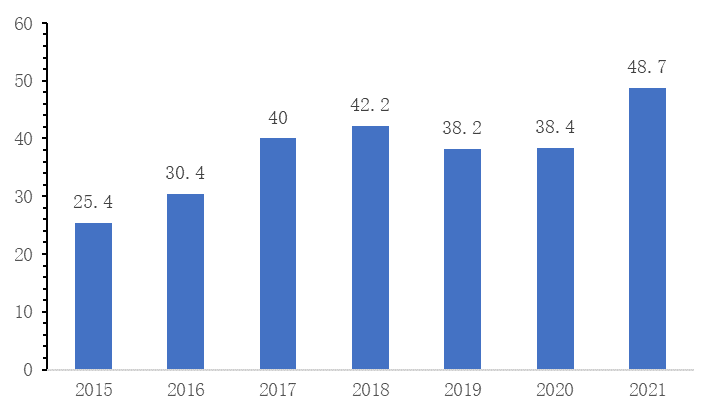

国际机器人联合会(IFR)发布的《世界机器人2021工业机器人报告》显示,全球工厂中运行的工业机器人达到300万台。2015年以来,全球工业机器人安装量总体保持增长。2020年全球工业机器人出货量38.4万台,尽管受新冠疫情影响,得益于中国市场的积极发展,仍比2019年增长了0.5%。2021年全球工业机器人安装量创下历史新高,达到48.7万台,同比增长27%。

图5 2015-2021年全球工业机器人安装量(万台)

资料来源:国际机器人联合会(IFR)。

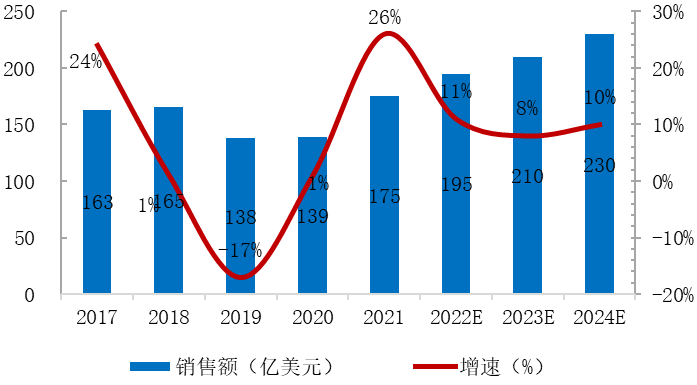

从销售额看,2014-2018年全球工业机器人销售额总体呈增长趋势,2019、2020年销售额有所下滑。IFR 发布最新数据显示,2021年全球工业机器人市场强劲反弹,市场规模为175亿美元,预计2022年将达到195亿美元。随着市场需求的持续释放和工业机器人的进一步普及,工业机器人市场规模有望在2024年达到230亿美元。研究公司Robo Global预测,到2021年年底,全球工业机器人的安装量将超过320万台,是2015年的两倍,预计全球工业机器人市场将从2020年的450亿美元上升到2025年的730亿美元(含本体及系统集成)。

图6 2017-2024年全球工业机器人销售额及增速

资料来源:国际机器人联合会(IFR)、中国电子学会。工业机器人销售额指机器人本体销售额。

2、中国市场规模

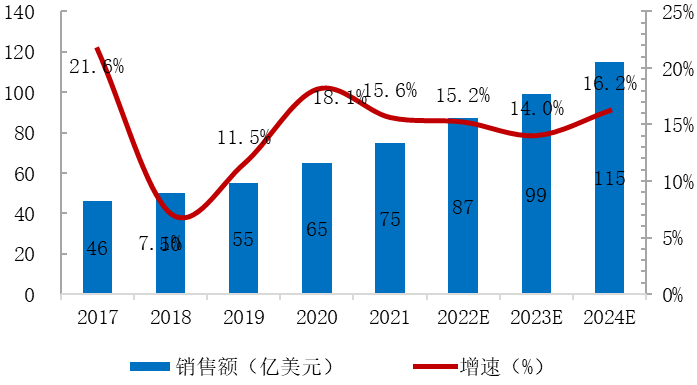

在国内密集出台的政策和不断成熟的市场等多重因素驱动下,我国工业机器人增长迅猛,除了汽车、3C电子两大需求最为旺盛的行业,化工、石油等应用市场逐步打开。根据IFR统计测算,近五年中国工业机器人市场规模始终保持增长态势,2022年市场规模将继续保持增长,预计将达到87亿美元,预计到2024年,中国工业机器人市场规模将超过110亿美元,如下图所示。

图7 2017-2024年中国工业机器人销售额及增速

资料来源:国际机器人联合会(IFR)、中国电子学会。

03 竞争格局

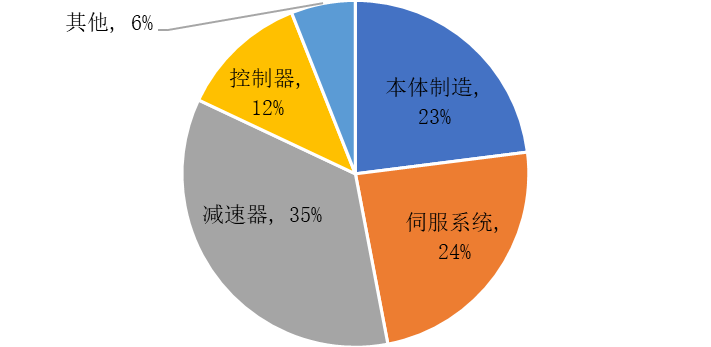

全球工业机器人本体重点企业多数已在中国设立生产基地,当前机器人本体国产化率已达到30%左右。下游系统集成领域国产化程度高。上游核心零部件技术壁垒与价值量最高,总体国产化程度较低,导致其占中国工业机器人生产成本比重较高。根据头豹研究院数据,我国工业机器人生产成本结构如下图所示,其中本体制造占比23%,伺服系统、减速器、控制器三大核心零部件占比达70%以上,当前国产化率分别为15%、10%和13%。

图8 中国工业机器人生产成本结构(2020年)

资料来源:头豹研究院《2021年中国工业机器人产业链专题研究报告》。

1、工业机器人本体竞争格局

工业机器人本体按照结构主要可分为多关节机器人、平面关节机器人(SCARA)、并联机器人(DELTA)和协作机器人。全球工业机器人主要由四大家族即日本发那科(FANUC)、日本安川电机(Yaskawa)、德国库卡(被美的收购)、瑞士ABB主导,全球市场占有率达到50%。在中国市场上,近年来随着国产品牌兴起,四大家族的占有率有所下滑,从最高70%下滑至40%左右。

随着国际环境日趋复杂,稳定的市场环境与可控的成本支出成为影响国际化企业战略布局的关键因素,国际机器人领军企业着手针对中国等全球重要市场,布局本地化研发、涉及、制造、组装。例如,2021年发那科、安川、ABB均宣布在中国实行建厂或设立研发中心计划,其中发那科的扩建工厂将于2023年投产,占地面积达到原来的5倍。

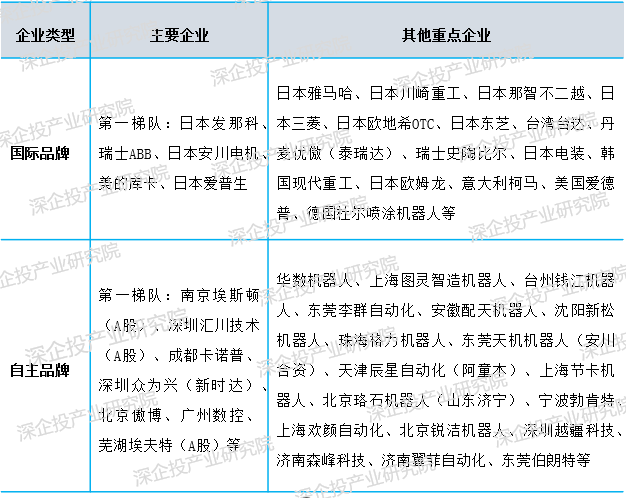

我国工业机器人本体的主要企业梯队如下表所示。

表1 中国机器人本体市场主要企业

资料来源:深企投整理

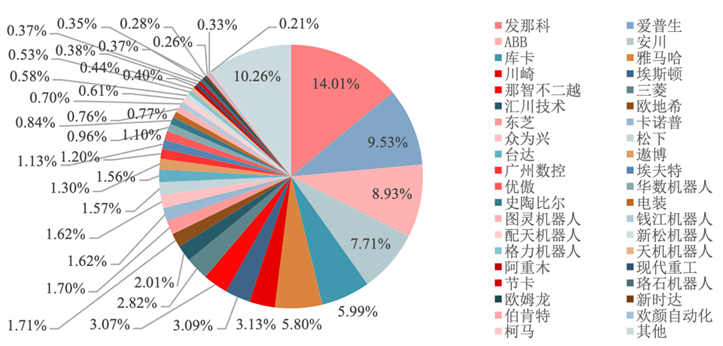

根据MIR睿工业数据,2020年我国工业机器人市场出货量如下图所示。前40名中,前十企业除南京埃斯顿一家外,其余均是国际品牌;前40名上榜企业中,本土企业合计占据22席,占比过半;不过市场份额占比并不高,合计略超20%。2021第一至第三季度,主要机器人企业国内出货量排名中,汇川技术和埃斯顿分别位列第七和第八,其中汇川技术出货量达8315台(主要为SCARA机器人),出货量市占率达到4.6%,埃斯顿出货量达6902台(主要为六轴机器人),出货量市占率达到3.8%。

图9 2020年中国工业机器人市场份额(以出货量计)

资料来源:MIR睿工业、埃斯顿2020年报,中信建投。

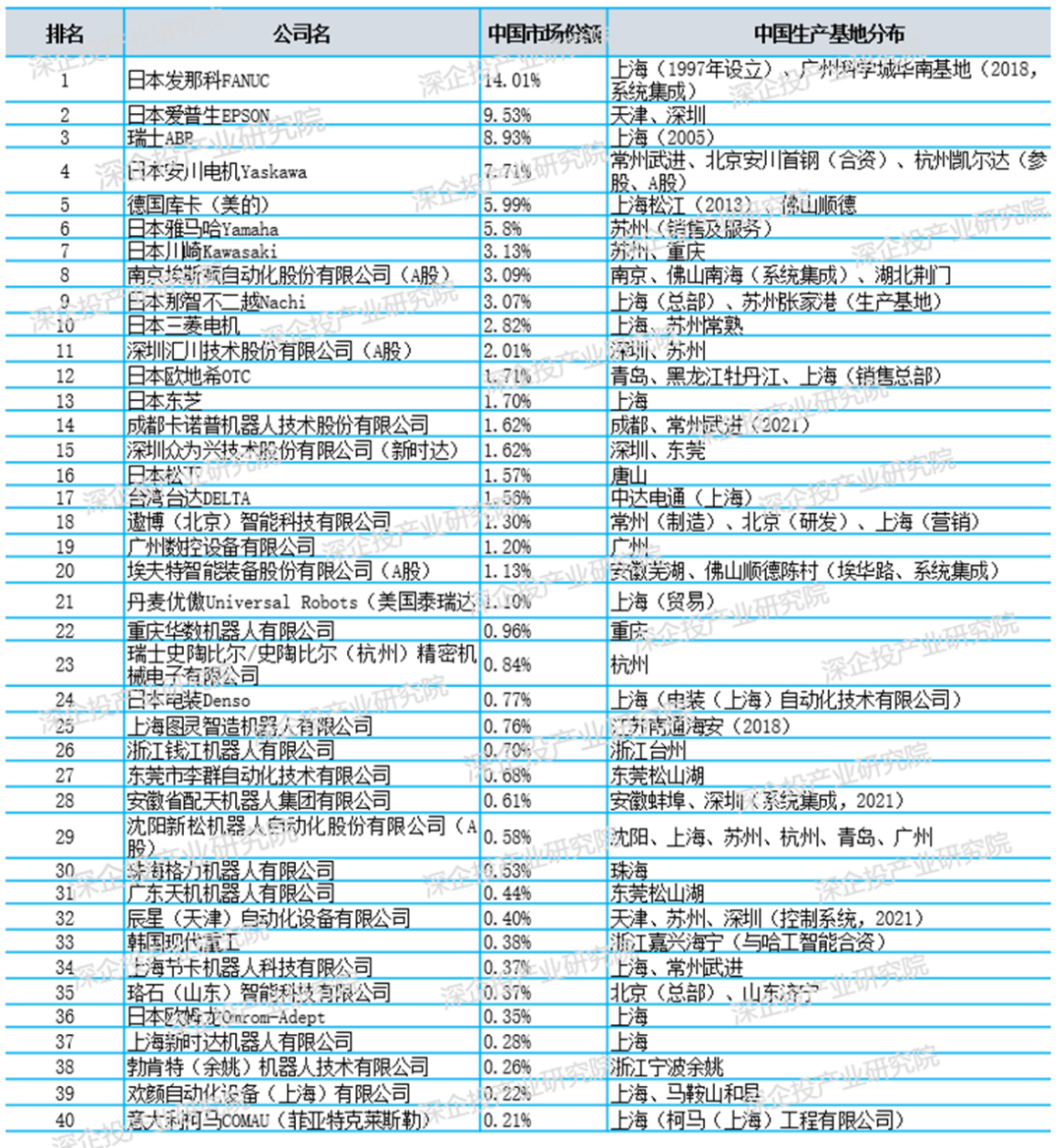

2020年我国工业机器人前40名企业的基地分布如下表所示。

表2 2020年中国工业机器人本体出货量前40名

资料来源:深企投整理

2、工业机器人系统集成行业竞争格局

系统集成厂商主要为终端客户提供整套解决方案,负责系统开发与集成,满足客户需求。在全球工业机器人四大家族中,ABB、库卡、发那科同时涉及系统集成业务,也是全球工业机器人系统集成的领导企业。其他外资品牌中,如德国杜尔、意大利柯马在汽车行业,日本车乐美、IAI、爱普生和雅马哈在3C行业的应用较具优势。中国本土系统集成厂商数量众多,总体规模较小,集中在中低端领域。中低端领域需求多样化,定制化程度高,价值量相对较低,本土厂商具备价格与服务优势。根据头豹研究院的数据,2020年中国工业机器人系统集成市场份额上,高端工艺国际集成商占79%、中国集成商占21%,中端工艺国际集成商占40%、中国集成商占60%,低端工艺国际集成商占4%、中国集成商占96%。

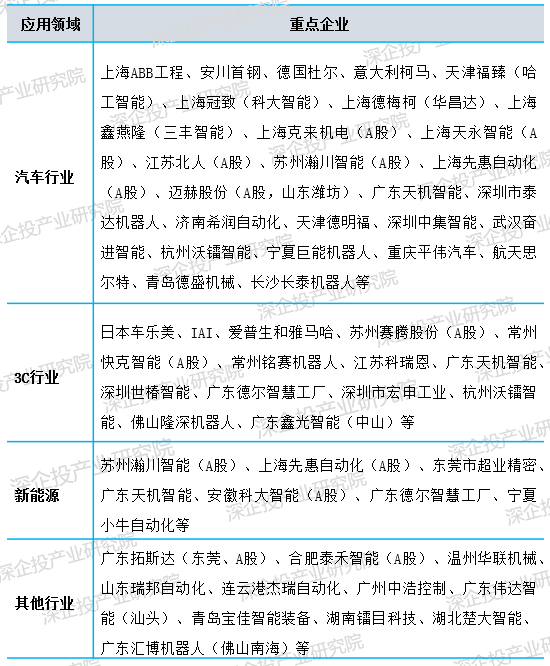

我国工业机器人系统集成厂商主要有四类企业:1)机器人本体制造商;2)自动化设备企业;3)应用企业自动化部门;4)机器人贸易企业。其中自动化设备企业是自动化装备和生产线集成供应商,部分企业同时涉及激光加工设备等业务领域。从工业机器人应用领域看,汽车、电子电器(3C)行业应用占比可达60%,新能源、食品饮料、橡胶塑料、金属机械等应用渗透率不断提升。我国工业机器人主要行业应用领域的系统集成重点企业如下表所示。

表3 我国工业机器人系统集成主要应用领域代表企业

资料来源:深企投整理

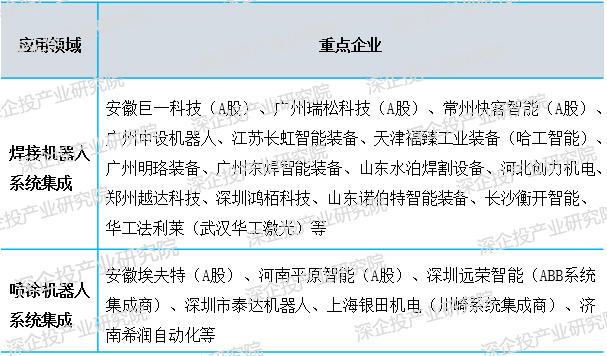

按照工业机器人的形态分类,焊接机器人、喷涂机器人等主要系统集成领域的重点企业如下表所示。

表4 焊接机器人、喷涂机器人集成领域的重点企业

资料来源:深企投整理