软磁材料是电子电力时代的重要材料,广泛应用于变压器、电感器、电机等各类电能转换设备中,2022年全球市场规模约2000亿元。在新能源汽车、新能源等下游应用带动下,高牌号/高效无取向硅钢、高磁感取向硅钢、金属软磁粉芯、非晶和纳米晶合金材料等软磁材料市场规模快速增长。

01 产品类别及应用领域

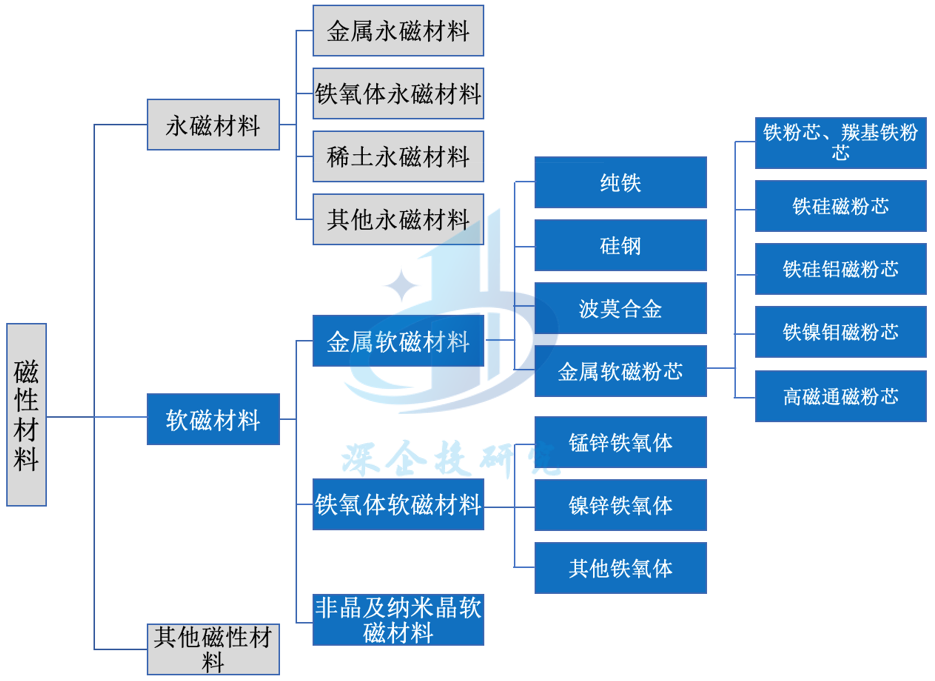

磁性材料是应用广泛、品种繁多的重要功能材料,按应用类型可分为软磁、永磁等材料。其中,软磁材料是具有较高导磁率、低矫顽力和低磁滞损耗的特殊材料,既容易受外加磁场磁化,又容易退磁,其主要作用是实现导磁、电磁能量的转换和信号处理。软磁材料广泛应用于变压器、电感器、传感器、电机(发电机、电动机)等各种电能变换设备中,是电子电力时代的重要材料。

随着全球双碳战略实施以及新能源、新能源汽车等下游行业高速发展,清洁、环保、低碳、高效的新能源应用带来了电源能量变换上的高效率、高功率密度的应用新需求,加上软磁材料在新兴应用市场持续拓展渗透,软磁材料市场规模持续增长,2022年全球市场规模约2000亿元。

软磁材料主要可分为金属软磁材料、铁氧体软磁材料、非晶合金及纳米晶合金软磁材料三类。金属软磁材料应用广泛,可继续细分为纯铁、硅钢、坡莫合金、金属软磁粉芯等类别,其中金属软磁粉芯性能最为优异,在光伏、储能、新能源汽车等板块广泛应用。非晶及纳米晶合金则属于新型软磁材料。磁性材料类别如下图所示。

图1 磁性材料产品类别

资料来源:深企投产业研究院整理。

软磁材料主要产品的性能及用途如下:

•电工纯铁。典型的低价但容易生锈的软磁材料。电工纯铁一般纯度在99.8%以上,主要用于制造电磁铁的铁芯和磁极,可用于小型电机、电抗器和继电器。

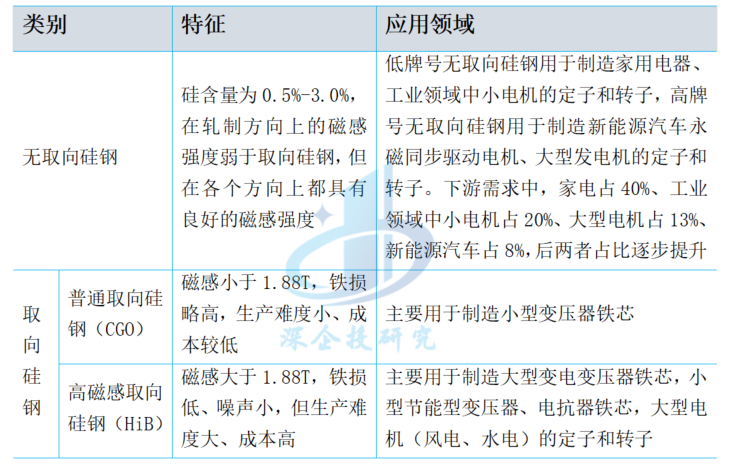

•硅钢。硅钢(也称为电工钢)是在纯铁中加入少量的硅(一般在4.5%以下)形成的铁硅系合金,具有较好的磁电性能,又易于大批生产,价格便宜,机械应力影响小等优点,可用作各种发电机、电动机的定子及转子,以及电力变压器、配电变压器、电流互感器、扼流圈、电抗器、电感器的铁芯等,是全球用量最大的软磁材料,也是电源变压器主要使用的磁性材料。根据生产工艺不同,硅钢可分为热轧硅钢和冷轧硅钢,目前热轧硅钢因为不够节能环保,基本被淘汰。根据硅钢中晶粒排列方向的不同,冷轧硅钢又可以分为无取向硅钢和取向硅钢,其应用领域如下表所示。

表1 硅钢主要产品类别

资料来源:深企投产业研究院整理。

•波莫合金。通常指铁镍系合金,镍含量在35%-90%之间,具有很高的弱磁场导磁率,可用于工作频率在工频50Hz到20kHz,要求温度性比较高的场合,如高精度电流、电压互感器、脉冲变压器、隔离变压器、磁放大器等,缺点是延展性或可加工性不强。

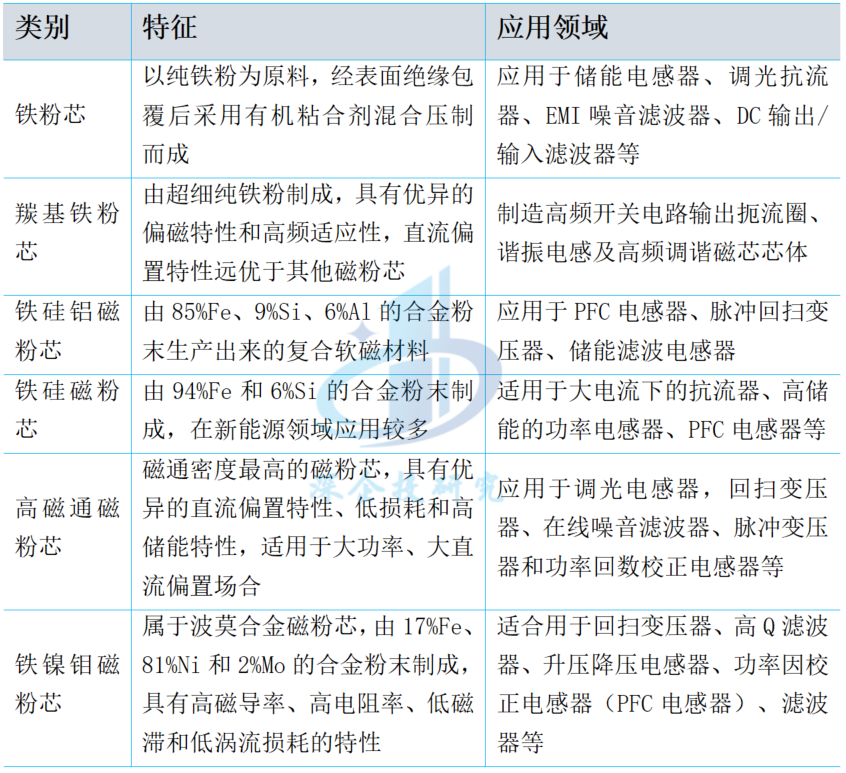

•金属软磁粉芯。是由绝缘介质包覆的磁粉压制而成的软磁材料,结合了金属软磁材料和软磁铁氧体的优势,是高端软磁材料重点发展路线之一。金属软磁粉芯可分为铁粉芯、羰基铁粉芯、铁硅铝磁粉芯、铁硅磁粉芯、高磁通磁粉芯、铁镍钼磁粉芯。

表2 金属软磁粉芯主要产品类别

资料来源:深企投产业研究院整理。

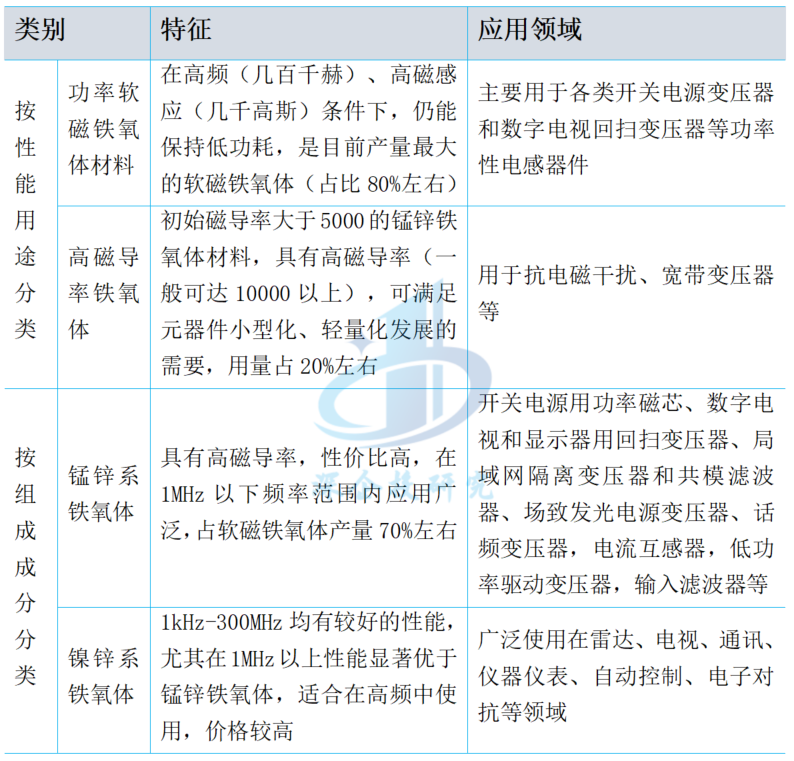

•铁氧体软磁。是硅钢之外用量最大的软磁材料,在高频下具有高磁导率、高电阻率、低损耗等特点,被广泛应用于高频甚至超高频的电子通信领域。铁氧体软磁类别及应用领域如下表所示。

表3 铁氧体软磁材料主要产品类别

资料来源:深企投产业研究院整理。

•非晶合金软磁。非晶合金又称“液态金属、金属玻璃”,主要包含铁、硅、硼等元素, 物理状态表现为金属原子呈无序非晶体排列,具有低矫顽力、高磁导率、高电阻率、耐高温腐蚀和高韧性等优异特性。非晶合金材料主要应用于中低频场景,作为配电变压器铁芯材料。按照材料成分,非晶合金可分为铁基非晶合金、铁镍基非晶合金、钴基非晶合金等。

•纳米晶合金软磁。纳米晶合金一般与非晶合金一同分类,可理解为非晶合金的进一步加工产品,适用的频率范围更高。主要指铁基纳米晶合金,是由铁、硅、硼和少量的铜、铌等元素经急速冷却工艺形成非晶态合金后,再经过高度控制的退火环节,形成具有纳米级微晶体和非晶混合组织结构的材料。主要用于生产电感元件、电子变压器、互感器、传感器等产品,其下游包括新能源汽车、消费电子、新能源发电、家电以及粒子加速器等领域,对铁氧体软磁形成替代。

02 硅钢行业市场格局

目前,中国已成为全球电工硅钢生产及消费大国,2022年全国产量占全球电工硅钢产量的74.99%。2022年,我国硅钢产能利用率达90.57%,其中取向硅钢达103.82%,无取向硅钢达88.37%。从竞争壁垒来看,高磁感取向硅钢>高牌号无取向硅钢>普通取向硅钢>中低牌号无取向硅钢。

无取向硅钢

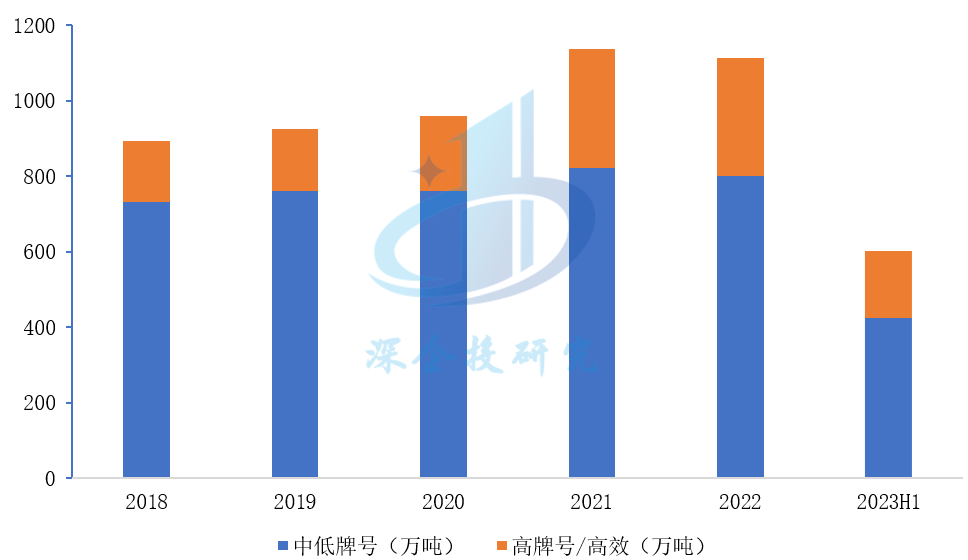

无取向硅钢需求呈现结构分化。据中国金属学会电工钢分会,2021年中国无取向硅钢占全球产量的62%左右。2018年至2022年,我国无取向电工钢产量从894.25万吨增长至1113.51万吨。2023年上半年,我国无取向电工钢产量为602.17万吨,同比增长7.23%,其中,中低牌号无取向电工钢产量425.40万吨,同比下降0.78%,占比70.64%;“双高”(高牌号+高效)无取向电工钢产量176.77万吨,同比增长33.10%,占比29.36%。2018年以来我国无取向硅钢分产品产量如下图所示。

图2 2018-2023H1我国无取向硅钢产量

资料来源:中国金属学会电工钢分会等,深企投产业研究院整理。2021年数据根据2022年报道进行调整。

中低牌号及传统产品需求疲软。我国无取向电工钢市场自2022年开始低位运行,中低牌号及传统的高牌号无取向电工钢市场遇冷,需求下滑、产能过剩、价格持续低迷。中低牌号无取向硅钢技术壁垒较弱、资金壁垒较低,且投产时间较快,其产品不断被高牌号替代,已进入低成本价格竞争阶段。根据中国金属学会电工钢分会,2022年国内27家企业产量同比下降22.01%,近6成企业减产,其中原材料企业和后冷轧工艺企业普遍亏损或大幅减产,50W1300、50W1000、50W800、50W600等中低牌号无取向电工钢销售持续困难,企业订单基本不赚钱或亏损。

高牌号及高效无取向硅钢市场前景良好。高牌号无取向硅钢兼顾磁感、薄度和力学性能,受益于新能源汽车需求增长、中小电机渗透率提高、大型发电机需求增长以及家电领域能效升级驱动,长期市场前景良好。根据长城证券测算,2025年,预计我国高牌号无取向硅钢需求将达到438.5万吨,2022-2025年的CAGR为14%。

新能源汽车永磁同步电机带动高牌号无取向硅钢需求增长。无取向硅钢可作为驱动电机定子和转子铁芯的核心材料,对电机性能有重要影响。新能源汽车驱动电机的性能提升,要求无取向硅钢向着高磁感、低铁损,高强度方向发展,当前所使用的硅钢材料均为高牌号无取向硅钢。受益于新能源汽车市场的爆发式增长,根据长江证券测算,2025年新能源汽车用高牌号无取向硅钢市场空间或达94.3万吨,2022-2025年CAGR达到26%。由于认证壁垒严苛,新增产能释放受限,短期内行业供需有望保持紧平衡。

高牌号无取向硅钢在中小电机的渗透率提升。中小电机是当前无取向硅钢下游应用中占比最大的领域,而高牌号的渗透率尚不足10%。随着2021年新版电机能效标准实施,在《工业能效提升行动计划》等相关政策驱动下,高牌号无取向硅钢渗透率有望大幅提升。根据长江证券测算,到2025年,我国中小型电机对高牌号无取向硅钢的需求量有望达到127.6万吨,2022-2025年CAGR为22%。

大型发电机用高牌号无取向硅钢需求稳步提升。和新能源汽车类似,大型发电机领域对无取向硅钢材料的铁损性能具有较高要求,使用的全部为高牌号、厚规格(0.5mm)的无取向硅钢。随着电力装机容量和全社会用电量持续增长,大型发电机需求也将同步增长。根据长江证券测算,预计到2025年,大型发电机所需高牌号无取向硅钢达44.6万吨,2021-2025年的CAGR为15%。

行业市场集中度高,主要依赖少数大型国有钢企。据中国金属学会电工钢分会,2021年国内无取向硅钢CR7占比约为78%,其中可以生产高牌号产品的不超过8家,且头部大型钢企占据绝大部分市场份额。受高牌号占比持续提升以及高牌号硅钢技术壁垒影响,大型企业优势明显,未来市场集中度有望进一步提升。2022年我国共有27家无取向硅钢生产企业,至2023年上半年下降至24家。2022年产量排名前6位的企业分别是宝钢股份、首钢股份、江苏沙钢、鞍钢股份、新钢新材、太钢不锈。宝钢股份是全球最大的无取向硅钢供应商,2023年总产能315万吨(约占全国四分之一),其中高牌号产能110万吨。其他生产企业还有马钢股份、中冶新材、华菱钢铁、天津辰泰、黄石兴冶、华西带钢、包钢股份、广东威恳、佛山津西金兰、宏旺集团、台州金钿、浙湘新材料、毅马集团、赤峰远联、涟钢电磁、浙江协和、四川瑞致等。

车用高牌号认证壁垒高,供应企业少。新能源汽车领域的硅钢产品认证周期长,新入局企业从新建产线到通过认证至少需要6-10年时间,当前国内具备供应能力的仅有宝钢、首钢和太钢三家,其中仅宝钢和首钢完成全车系认证,海外只有韩国浦项制铁、日本制铁(日本)、日本JFE钢铁株式会社具有供应能力。国内其他企业中,鞍钢、马钢、新钢、华菱钢铁等企业已具备新能源汽车高牌号无取向硅钢生产能力,正在积极布局产品认证工作。

取向硅钢

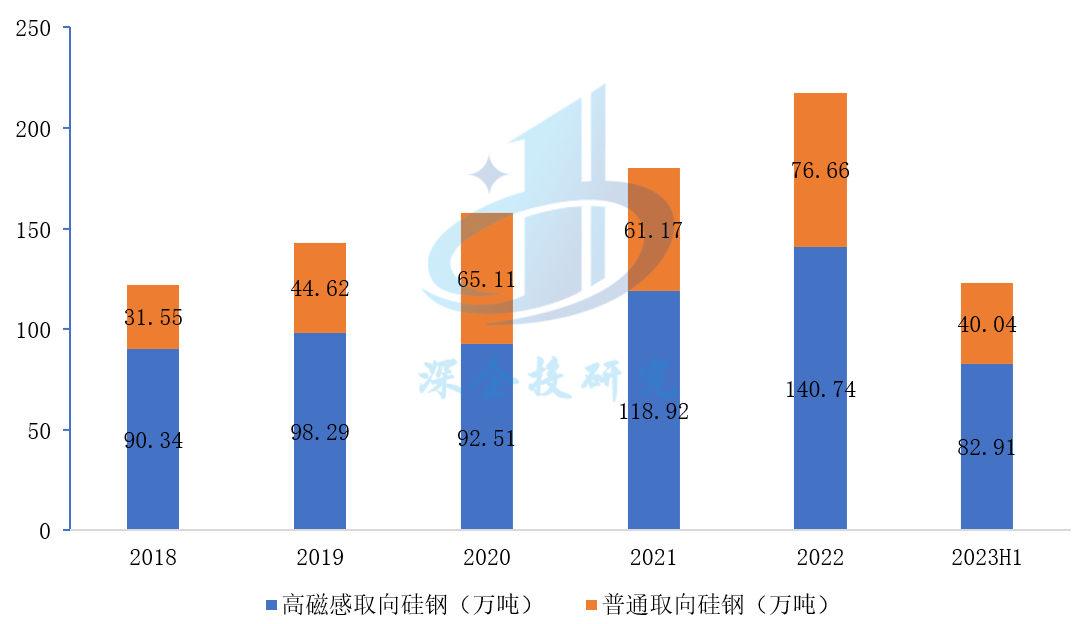

取向硅钢市场规模快速增长。根据中国金属学会电工钢分会数据显示,2022年全国取向硅钢产量217.4万吨,同比增长20.50%, 2018-2022年CAGR达15.6%。2022年高磁感取向硅钢产量140.74万吨、同比增长18.35%,占比为64.86%;普通取向硅钢产量约为76.26万吨、同比增长24.67%,占比为35.14%。2022年全国取向电工钢动态产能约为209万吨,同比增长16.11%,产能利用率103.82%,预计2023年我国取向硅钢产能235万吨。2023年上半年取向硅钢产量为122.95万吨,同比增长16.98%,其中高磁感取向电工钢约82.91万吨,同比增长24.96%,占比67.43%;普通取向电工钢约40.04万吨,同比增长3.33%,占比32.57%。根据我国输变电建设规划以及配电网能效升级计划,未来取向硅钢需求总量仍将保持10%以上的年度增长,尤其是高牌号、高磁感取向硅钢需求增长潜力更大。

图3 2018-2023H1我国取向硅钢产量

资料来源:中国金属学会电工钢分会,深企投产业研究院整理。

取向硅钢市场的增长动力包括:1)电力变压器能效提升要求,带动高磁感取向硅钢需求增长。取向硅钢主要应用于变压器铁芯,其成本约占单台变压器生产成本的30%-40%,取向硅钢性能优劣直接影响变压器的能耗与能效等级。根据宝钢股份微信公众号数据,目前全球电力系统中近4%的温室气体排放是由变压器产生的,变压器能效提升带来的节能降碳效果显著。我国在网运行的变压器约1700万台,总容量约110亿千伏安,变压器损耗约占输配电电力损耗的40%,节能潜力较大。按照2021年我国实施的电力变压器能效等级新版标准,目前我国使用的变压器约80%不符合要求,高效节能变压器市场巨大,其对上游核心材料高磁感取向硅钢的需求也将持续增长。同时,光伏、风电等新能源新增装机规模持续增长,拉动电源变压器投资,取向硅钢将因此受益。2)取向硅钢对无取向硅钢的替代效应。随着取向硅钢技术进步,取向硅钢有望逐步替代无取向硅钢,作为铁芯或定转子,应用于风电电机、新能源汽车驱动电机、集中式光储逆变器驱动电机,未来市场渗透率有望快速提升。根据长江证券预测,到2025年,高磁感取向硅钢渗透率提升至75%,对应高磁感取向硅钢需求增速2022-2025的CAGR为18%。

取向硅钢生产门槛较高。取向硅钢取向硅钢兼具时间、技术、资金高壁垒。1)时间壁垒:如宝钢研发取向硅钢从2003年开始,部分高端产品研发历经10年才实现投产。2)技术壁垒:生产工艺流程长,工艺关键控制点多达600项,前端冶炼需精准控制元素含量,在后端轧制上需要极高的尺寸精度。3)资金壁垒:高端高磁感取向硅钢吨投入或达2万元/吨;即使产业链分工,前端和后端的吨投入也分别为4000元/吨和1万元/吨,对比普通冷轧卷的投入仅1000元/吨。资金壁垒高铸,掣肘行业内大规模产能的投放。

普通取向硅钢增速放缓。根据中国金属学会电工钢分会,2022年普通级取向电工钢需求较旺或供不应求,国内99%的企业产量同比增长,6成以上企业超产能生产,生产经营普遍好于历史最好水平。2022年以来,普通取向硅钢等中低端产品价格逐月下跌,已跌至成本边缘或亏损,2023年上半年产量仅增长3.33%,增速大幅放缓。根据长江证券预测,普通取向硅钢需求2022-2025的CAGR为6%,远低于高磁感取向硅钢增速。

国有企业占主导地位,民营企业快速发展。取向硅钢行业竞争处于市场相对集中、产能产量形成以国有企业为主、民营企业快速发展的竞争格局。2022年全国取向硅钢在产企业24家,其中国有企业4家,占取向硅钢总产量的59.31%;民营企业20家,产量占比40.69%。产量排名前6位的企业分别是宝钢股份、首钢股份、望变电气、包头威丰、宁波银亿、浙江华赢,其中宝钢股份的产销量均突破100万吨,占全国比重达46%,首钢股份产量20.6万吨,占比9.5%,宝钢+首钢两家合计占比55.5%。其他生产企业还有鞍钢股份、以利奥林、无锡华精、福建新万鑫、华西带钢、江阴豪森金属、海安华诚、无锡晶龙、山西利国、江苏赐宝、江苏赢钢、山东硅钢、福建奥克兰、清远泉润、广东盈泉、无锡普天、湖南宏旺、江苏大力神等。

高磁感取向硅钢呈现双寡头格局。高磁感取向硅钢技术和资金壁垒高,目前仅有宝钢股份、首钢股份、华菱钢铁、鞍钢股份等大型国有企业以及望变电气、江阴豪森等少数民营企业能够规模化生产,其中宝钢和首钢的市占率预计在90%以上。高磁感取向硅钢上游原料卷的企业主要有宝钢、首钢、太钢、华菱涟源和安阳钢铁。

03 金属软磁粉芯行业市场格局

——应用领域。金属软磁粉芯具有温度特性良好、损耗小、饱和磁通密度高、体积小等优点,有效填补硅钢片在高频环境,以及铁氧体在高功率环境下的不足,更好的满足电能变换设备高效率、高功率密度、高频化以及各类电子产品微型化和小型化的要求。金属软磁粉芯主要作为各类电感器和滤波器的磁芯/磁材,主要应用于组串式光储逆变器驱动电机(集中式逆变器则主要使用硅钢片),新能源汽车AC/DC充电器、DC/DC变换器上的OBC电感及升压电感,新能源汽车充电桩的高频PFC电感,变频空调变频器上的PFC电感,数据中心领域UPS不间断电源上的各类电感,以及各类电子终端(如服务器、通讯电源、CPU、GPU、FPGA、电源模组、笔记本电脑等)的高频降压电感。

——市场规模。目前金属软磁粉芯主要用于光伏、储能、新能源汽车、UPS、空调等领域,当前变频空调、光伏、UPS领域的用量最大。伴随光伏、储能、新能源汽车与充电桩、数据中心、变频空调等下游应用快速发展,特别是光伏分布式电站渗透率提升,储能逆变器、新能源汽车高电压技术、直流快充充电桩市场扩张,金属软磁粉芯的需求量也将快速增长。根据招商证券测算,2025年全球软磁粉芯需求量31.2万吨,对应市场空间约117亿元,年复合增速42%,各领域的需求量如下图所示。

图4 2022-2025年全球各领域金属软磁粉芯需求量

(万吨)

资料来源:招商证券《金属新材料行业深度报告:新能源和人工智能时代的金属软磁粉芯-230228》。

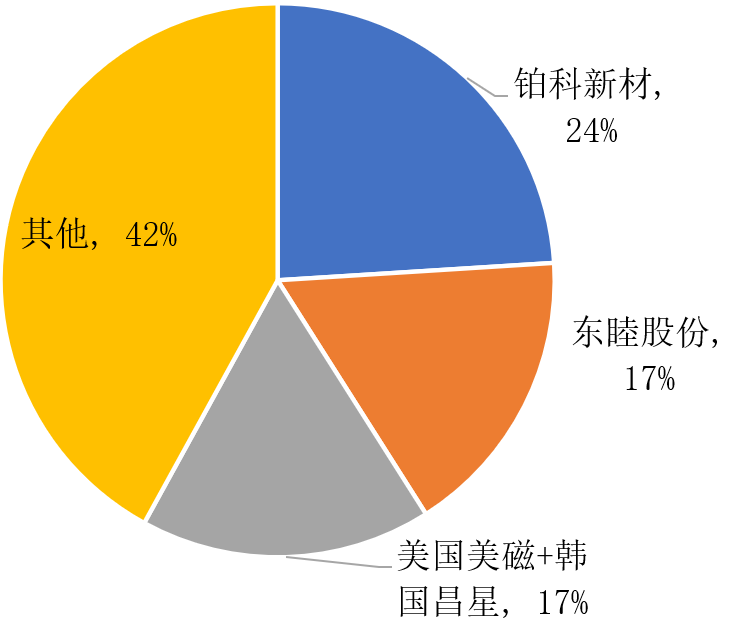

——竞争格局。按照出货量,2022年全球金属软磁粉芯前四大供应厂商分别是铂科新材(市占率约24%)、东睦股份(市占率约17%)、Magnetics(美国美磁)、Changsung Corp.(韩国昌星),CR4约为58%,行业集中度较高,如下图所示。国内市场上,铂科新材、东睦股份两家独大,依托光伏市场需求抢占了美磁、昌兴在国内的市场,并向海外市场拓展。

图5 2022年全球金属软磁粉芯主要企业市占率

资料来源:招商证券。

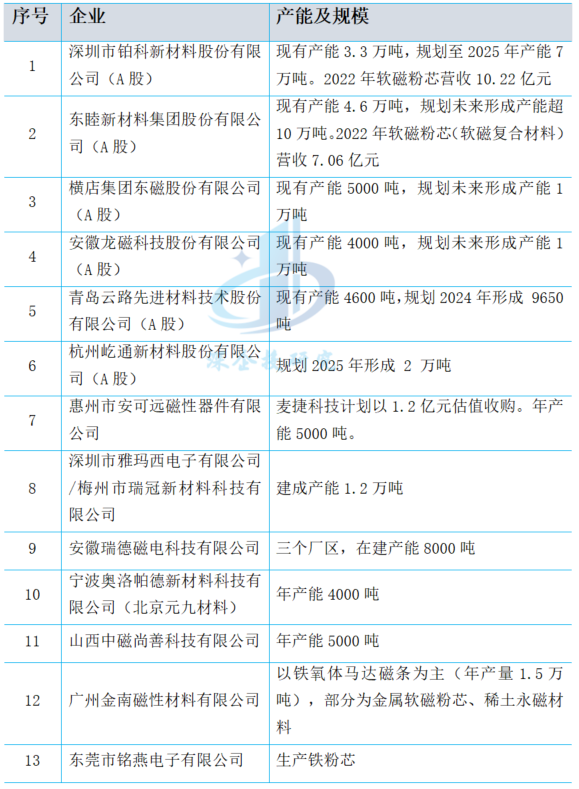

国内重点企业如下表所示。

表4 国内金属软磁粉芯重点企业

资料来源:深企投产业研究院整理。

04 铁氧体软磁行业市场格局

——应用领域。铁氧体软磁材料是硅钢之外用量最大的软磁材料,能够实现批量生产、性能稳定且成本较低,在高频下具有高磁导率、高电阻率、低损耗等特点,在高频、超高频领域的作用难以替代,作为功率型电感器件和功能性材料(电子变压器、功率扼流器、功率电感、电流互感器、宽带变压器等高频变压器铁芯和各种电感铁芯),产品广泛应用于通信、传感、音像设备、开关电源和磁头工业等方面,当前部分行业应用受到金属软磁粉芯、纳米晶合金的竞争或替代,市场增长动力不足。

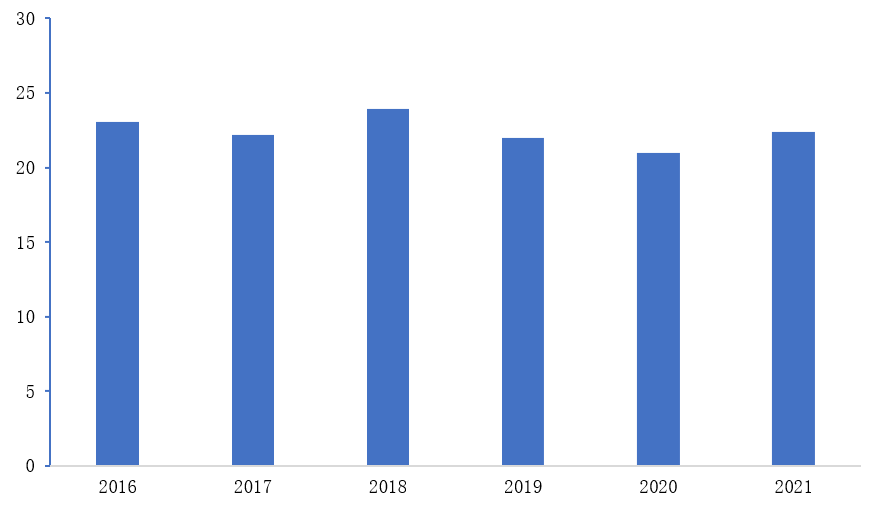

——市场规模。铁氧体软磁行业由于发展时间长、技术相对稳定,近年来我国年产量无太大变化,基本维持在22-25万吨上下。根据磁性材料行业协会统计,2022年,我国销售软磁铁氧体28万吨。下游应用结构则持续变动,家电和消费电子领域的需求低迷,无线充电和新能源汽车等新兴细分领域成为软磁铁氧体的新兴增长动力。

图6 2016-2021年我国软磁铁氧体产量(万吨)

资料来源:中国电子元件行业协会磁性材料与器件分会,中信建投。2021年数据根据网络公开信息整理。

——竞争格局。全球软磁铁氧体产能集中在中国和日本,中国产能占全球四分之三,而日本在高端产品领域有一定技术优势。中国软磁铁氧体产能集中度低。根据中国电子材料行业协会磁性材料分会,截至2020年底,我国从事软磁铁氧体生产的企业共约230多家,初具规模的企业约100多家。大多数企业的生产规模在500吨,1000吨以上的企业约80家,约10家企业能达到上万吨的产能,3万吨产能的公司只有横店东磁和天通股份两家。其他产能规模较大的企业还有安徽龙磁科技、南京新康达、山东恒瑞磁电、山东中瑞电子、江西尚朋电子、海宁联丰磁业、日照亿鑫电子、佛山金刚磁业、湖北华磁电子、上海继胜磁性材料、重庆上甲电子等。大型企业一般会同时涉及永磁铁氧体生产。随着行业标准不断加强,龙头企业规模效应凸显,预计行业集中度将持续提升。

05 非晶合金和纳米晶合金软磁行业市场格局

非晶合金软磁材料

——应用情况。非晶合金材料主要应用于中低频场景,作为配电变压器铁芯材料,非晶合金变压器空载损耗较硅钢变压器降幅可达到60%左右,凭借节能优势已开始对硅钢进行替代。不过,非晶合金变压器现在还存在噪音较大、抗突短能力较差、易碎片化的问题,基于取向硅钢和非晶合金的特点,非晶合金变压器目前更加适用于乡镇配电变压器等低负荷的场景,而在特高压输配电直流/交流大型工程、市电网或工业区等高负荷场景,短期内非晶合金还难以对取向硅钢形成大幅度的替代。在轨道交通、数据中心等高可靠性用电、低负载率、间歇性用电的运行场景下,非晶合金变压器的节能优势更为显著。总体上,随着轨道交通变压器、数据中心变压器等市场规模持续增长,以非晶合金等材料制造的高效节能变压器迎来战略性的发展机遇和更宽广的市场空间。

——市场规模。2020年,国内电网配电变压器采购中,非晶合金已占据一定份额,占比约为27%。根据民生证券报告,在电网改造、配电变压器采购的带动下,非晶带材需求将由2021年的7.47万吨提升至2026年的17.26万吨,GAGR达18.23%。

纳米晶合金软磁材料

——应用情况。纳米晶合金材料是目前市场上综合性能最好的软磁材料,主要应用于中高频场景,相比较于铁氧体软磁材料,在追求小型化、轻量化、复杂温度的场景下,纳米晶合金有着显著优势。近年来纳米晶合金材料在无线充电模块和新能源汽车电机等应用逐步推广,在部分领域与铁氧体形成直接竞争。

——市场规模。根据民生证券报告,预计我国无线充电、新能源汽车、光伏逆变器和变频空调领域的纳米晶材料总需求量将由2021年的1.07万吨增长至2025年的3.11万吨,CAGR达30.67%。

重点企业

非晶合金及纳米晶合金材料重点企业主要有日本日立金属、青岛云路股份(A股)、安泰科技(A股)、江苏扬电科技(A股)、佛山中研磁电(IPO辅导)等。云路股份作为全球非晶合金龙头,已建成全球最大的非晶合金生产基地,2021年全球市占率超过40%,2022年产能达到9万吨;2020年云路股份纳米晶合金在全球和国内市占率分别为7.97%和18.36%。其他骨干企业还有朗峰新材料(菏泽)、广州金磁海纳、东莞昱懋纳米科技、江西大有科技、佛山明富兴金属、江苏国能合金等。