印制电路板(简称PCB)是重要的电子部件,被称为电子产品之母,其产值占电子整机产值的3%以上。电子信息制造业是全球价值链分工的集中体现,大型电子制造中心的形成与发展离不开PCB就近配套,因而PCB产业的布局和转移也与全球价值链、供应链的调整紧密相关。自2006年以来,中国大陆成为全球PCB主要产区,全球占比过半,部分后发达地区通过承载珠三角、长三角地区的转移外溢,电子制造整体规模迅速提升。随着跨国公司对电子供应链进行布局调整,预计东南亚尤其是泰国、越南的PCB产业规模将快速提升。

01 全球市场规模及趋势

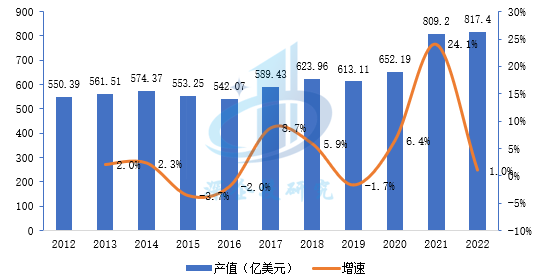

根据Prismark报告,2022年全球PCB总产值为817.4亿美元,在封装基板市场推动下,产值同比上升1.0%。经历了2021年全球电子产品的普遍繁荣之后,2022年由于通胀上升、终端需求减弱,全球电子整机大多数产品领域出现下滑,特别是PC、电视、游戏和消费电子产品对PCB的需求疲软,拖累了PCB产业的整体增速。

图1 2012-2022年全球PCB产值及增速

资料来源:根据Prismark历年资料,深企投产业研究院整理。

PCB产业处于新一轮成长周期。无线通信、服务器和数据存储、新能源、智能驾驶以及消费电子等市场仍将是行业长期的重要增长驱动力。5G通信、人工智能、云计算、电动智能网联汽车、智能穿戴、智能家居、万物互联等产品技术升级与应用场景拓展,在拉升PCB用量的同时,也进一步驱动高多层、高频高速、HDI等中高阶PCB产品的需求增长。Prismark预计,到2026年,全球PCB产值将达到1015.59亿美元。

——5G通信。根据中泰证券报告,5G宏基站内PCB价值量约为4G的3-4倍,此外,由于高频覆盖半径缩小,同等覆盖范围需更多基站,也带来PCB用量提升,5G微基站的建设投入规模会远高于4G时代。同时,承载更大带宽流量所需的路由器、交换机、IDC等设备投资都会进一步加大,受此影响,PCB尤其是高端PCB产品市场需求量将大幅增加。

——人工智能。AI服务器对PCB的需求快速增长,Trend Force预测,全球AI服务器出货量将继续提升,2022-2026年CAGR将达到10.8%。据Prismark数据预测,2026年服务器用PCB产值将达到133亿美元,5年CAGR为11%,增速快于其他PCB品类。

——智能驾驶。根据天风证券报告,受益于汽车“四化”的驱动,单车PCB价值量提升至1200元-3000元左右。自动驾驶渗透率的逐渐提升,也增强了对HDI等高价值量PCB产品的需求,预计中国新能源汽车车用PCB市场空间将从2019年的11.96亿元上涨至2025年的134.94亿元,CAGR为49.76%。

——消费电子。2023年第四季度起,全球消费电子出现复苏势头,苹果MR产品发布有望引领新一轮消费电子产品创新周期,拉动FPC软板需求。目前AR/VR设备中,单机用10-20条FPC,天风证券预计2025年,FPC在虚拟现实设备中的产值将达到29.4-58.8亿美元。

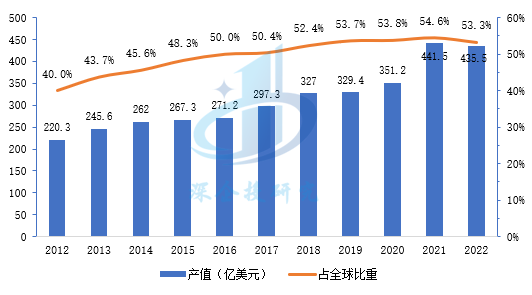

中国大陆是全球PCB行业的主要产区。2000年之后,随着电子信息产业向亚太地区尤其是中国大陆转移,亚太地区的PCB制造规模快速壮大。中国大陆自2006年起超越日本,成为全球第一大PCB制造基地,PCB产值占全球的比重,从2000年的8.1%一路攀升至2021年的54.6%。几乎所有的跨国PCB企业都在中国大陆设立基地。2022年,中国大陆PCB产值为435.53亿美元,占全球总产值的53.28%。中长期看,亚洲仍将主导PCB产业,且仍以中国大陆为主,Prismark预计到2026年,中国大陆PCB行业产值将有望达546.05亿美元。

图2 中国大陆PCB产值及占全球比重

资料来源:根据Prismark历年资料,深企投产业研究院整理。

02 国内PCB产业转移现状

根据公开资料统计,2020年国内PCB行业企业数量约2000多家(不包括外贸企业),其中广东省约1437家、江苏约341家、江西约130家、浙江约108家。从企业总部来看,我国已经形成了以珠三角地区、长三角地区为核心区域的PCB产业集群,珠三角、长三角产值规模占中国大陆产值90%左右(其中广东省占比60%左右),大型PCB企业通常在长三角及珠三角均已布局多个生产基地。

自2017年国家加大环保督察力度以来,国内PCB产业转移加速,经历了一波从珠三角、长三角大规模转移外溢的过程。自2018年1月1日施行《环境保护税》以来,PCB厂根据其排污、排气的具体情况增交税收,其中废水、废气排放费用增加3-5倍甚至更多,PCB企业环保成本大幅上升,行业加速洗牌,中小型不合规企业逐步出局,大型企业则加快对外转移。围绕承载深圳、东莞等粤港澳大湾区核心城市以及苏锡常等长三角核心城市的PCB转移外溢,广东惠州、珠海(斗门)、江门、梅州、清远等地,江西赣州、吉安、九江、萍乡等地,江苏盐城、淮安,湖北黄石,四川遂宁,湖南益阳,安徽宣城、淮北等城市充分发挥自身载体资源优势以及优惠政策,部分地区已形成新的产业集群。

——珠三角

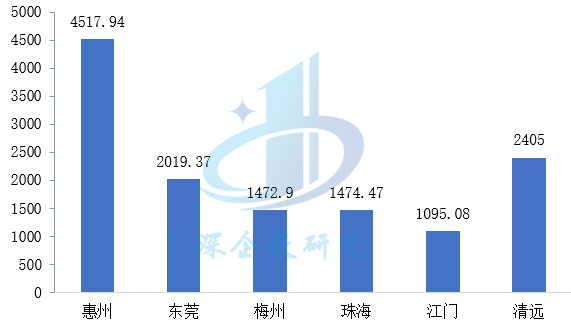

珠三角PCB产业主要以深圳为发源地,向周边城市梯度扩散,重点区域有东莞、惠州、珠海、江门、梅州等,主要城市的PCB产量如下图所示。深圳曾是全球最为密集的印制线路板生产线基地,当前仍是PCB上市公司和大型外资企业最多的区域。近年来,受环保要求日趋严格,深圳土地厂房租金、员工工资、原材料成本等要素成本不断上升,珠三角日资、台资、上市PCB企业进一步大规模向外转移。从产量来看,惠州市是珠三角PCB产量最大的基地,2022年产量超4500万平米。从2022年的情况看,广东省主要PCB产区的产量均出现下滑,惠州、东莞、江门、梅州、清远分别同比下降10.3%、17.5%、5.1%、21%、15.9%,除了中低端产品产量受下游需求不振影响下滑以外,PCB产业对外转移也是重要原因。

图3 2022年广东省PCB重点城市产量(万平方米)

资料来源:各地市2022年统计公报,深企投产业研究院整理。珠海为2021年数据(2022年统计公报数据有误)。仅统计有公开数据的城市。

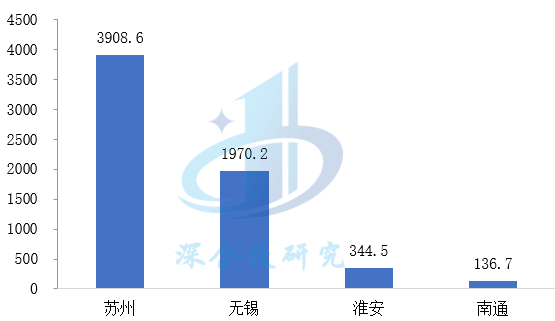

——长三角

长三角生产规模占全国四分之一,台资企业较多,主要以苏州(昆山)、无锡、常州为中心,向盐城、淮安等地以及省外其他地区扩散。据公开报道,2021年淮安市已集聚了32家PCB产业链企业,合计开票销售157亿元,同比增长28%;全市在建PCB项目12个,计划总投资达139亿元,预计新增应税开票约200亿元。2022年鹏鼎控股位于淮安的厂区营收达到149亿元。

图4 2021年长三角PCB重点城市产量

资料来源:各地市2022年统计年鉴,深企投产业研究院整理。南通为2022年统计公报数据。仅统计有公开数据的城市。

——中西部基地

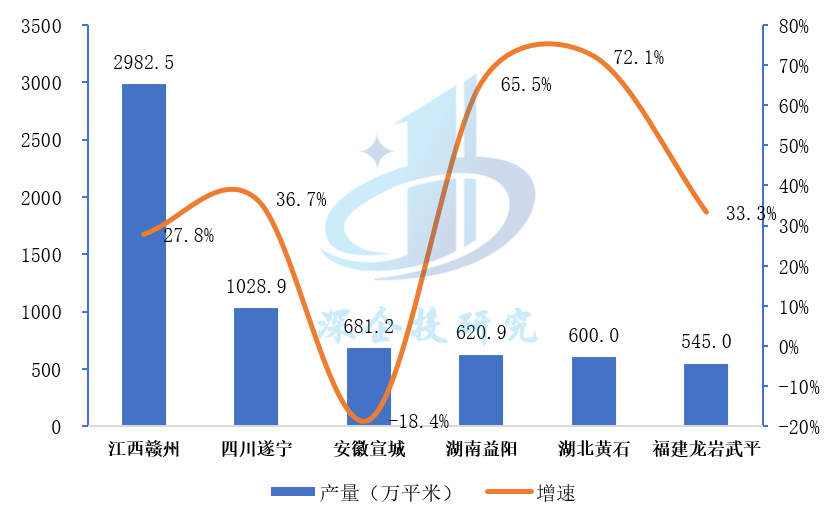

PCB产业是后发达地区承载发达地区电子信息产业转移的重要选择,也是快速提升电子制造规模、培育产业生态的重点方向。2022年江西省电子信息产业规模突破万亿元,十年间增长近10倍,其产业发展离不开对珠三角PCB产业的大力招商引资,成为全国重要的PCB产业基地,实现从PCB-PCBA到电子终端组装的完整配套。

经过近几年的快速布局,中西部地区逐渐形成了江西(赣州、吉安、九江)、四川遂宁、湖北黄石、湖南益阳、安徽宣城等几个具有代表性的PCB产业集群。以湖北黄石为例,2021年PCB产量预计超过600万平方米,并预计“十四五” 期间产能将超过4000万平方米。近期湖北荆州、广西河池等地,也在大力开展招商引资。

图5 PCB产业重点转移承载城市2022年PCB产量比较

资料来源:2022年各地市(县)统计公报,深企投产业研究院整理。黄石数据根据公开报道整理。仅统计有公开数据的城市。

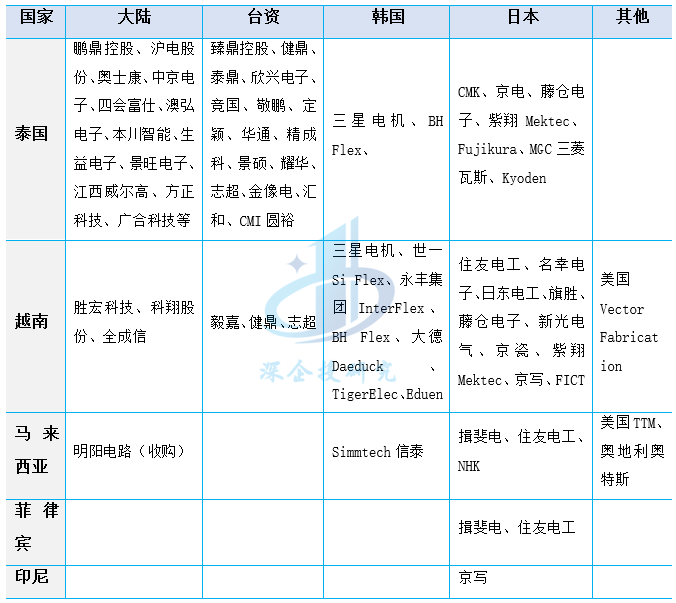

03 东盟地区PCB产业转移趋势

韩系、日系PCB厂商较早在越南、泰国进行布局。近年来,在需求、成本、政治等多重因素影响下,特别是为应对地缘政治带来的不确定性,并与电子终端组装转移到东南亚、南亚的产能进行配套,全球PCB主要企业加快在泰国、越南建厂,PCB产业向东南亚转移的趋势已现。中国大陆厂商主要在泰国进行投资,2022年以来尤其是2023年明显加速,目前已有十余家PCB上市公司发布了投资公告。PCB产业向东南亚转移短期内难以动摇中国大陆作为主产区的地位,更多是作为产能备份,但长期影响仍需紧密跟踪。

表1 东南亚主要PCB基地

资料来源:深企投产业研究院整理。