多传感器融合方案是智能驾驶提速的重要安全保障,被视为自动驾驶的必由之路。在智能驾驶提速背景下,激光雷达、4D毫米波雷达、超声波雷达、车载摄像头市场规模将持续扩大。2023年国产激光雷达实现量产爆发,禾赛科技、速腾聚创、图达通等头部企业正在主导全球车载激光雷达市场。

01 智能驾驶传感器产品概况

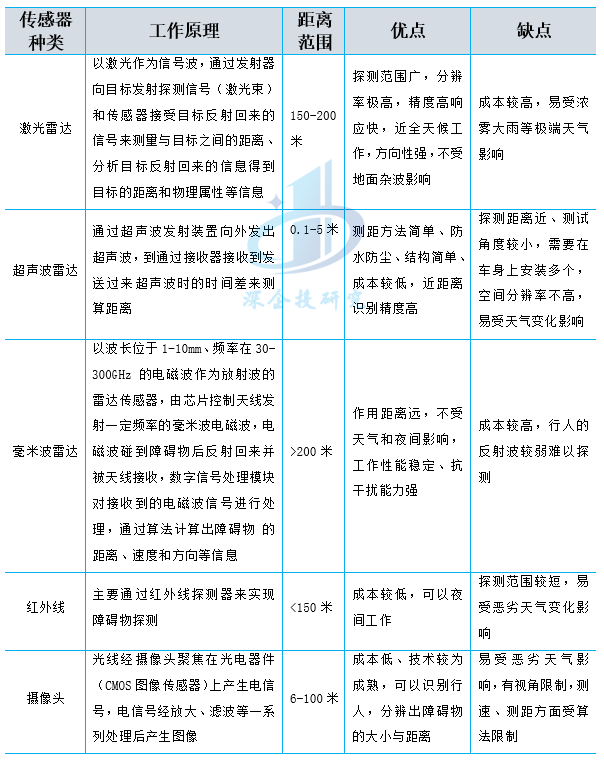

自动驾驶传感器系统一般包括4种雷达:激光雷达(Lidar)、毫米波雷达(mmWave Radar)、超声波雷达(Ultrasonic Radar)和红外雷达(Infrared Radar)。目前激光雷达和毫米波雷达是基本和必要的车载传感器设备,而超声波雷达和红外雷达则可以根据情况选择。不同传感器的对比如下表所示。

表1 车载雷达系统传感器对比

资料来源:深企投产业研究院整理。

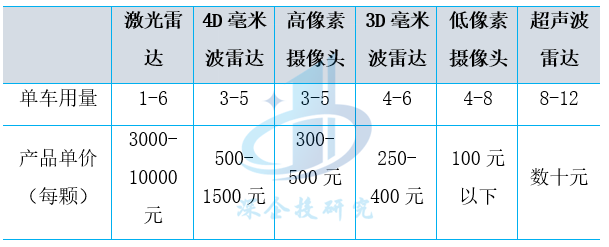

随着自动驾驶技术迭代发展,多传感器融合方案是智能驾驶提速的重要安全保障,被视为自动驾驶的必由之路。当前摄像头+毫米波雷达+超声波雷达的组合基本满足智能驾驶感知需求,而激光雷达在探测速度、日夜间工作能力上领先。激光雷达的综合性能最优,由于兼具精度高、探测范围广、分辨率高、算法可行性强等优点,被大多数整车厂、Tier1供应商认为是L3级及以上自动驾驶必备的传感器,同时随着智能驾驶需求的不断提升,渗透率的不断提高,自动驾驶技术不断向L3级及更高级别发展,其优势愈发明显。随着自动驾驶等级的提升,单车激光雷达搭载数量预计也将不断增加,根据信通院报告,L3、L4 和L5级别自动驾驶或分别需要平均搭载1颗、2-3颗和4-6颗激光雷达。随着量产出货规模持续提升,车载激光雷达价格从早期几万美元,2023年下降至几百美元(3000人民币以下)。

表2 智能驾驶各类传感器预计单车用量及当前价格

资料来源:汽车之家、盖世汽车、国联证券等,深企投产业研究院整理。

02 激光雷达

产品概况

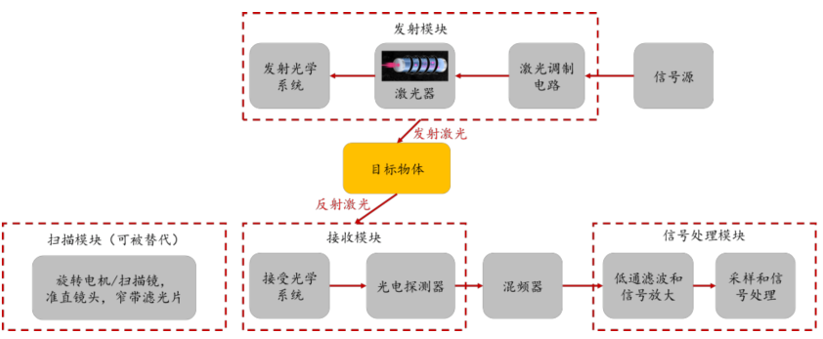

激光雷达主要由发射模块(边发射激光器EEL、垂直腔面发射激光器VCSEL、光纤激光器)、接收模块(雪崩光电二极管APD、单光子雪崩二极管SPAD、硅光电倍增管SiPM)、扫描模块(MEMS微振镜、扫描镜旋转电机、镜头和滤光片等)、信号处理模块(FPGA芯片、模拟芯片、数模转换器等)构成,其中激光器、探测器为激光雷达核心组件。从成本结构来看,激光器、探测器、激光驱动芯片以及模拟前端芯片占据成本核心。根据汽车之心数据,激光雷达总成本中分立收发模块占比约60%;其次人工调试成本占比约25%。控制模块、机械装置等合计占比约15%。激光雷达核心组件如下图所示。

图1 激光雷达核心组件

资料来源:中国电子信息产业发展研究院《车载激光雷达行业概述》,国联证券。

市场规模

2023年国产激光雷达实现量产爆发。作为汽车智能驾驶最重要的传感器,2023年国产激光雷达实现量产大爆发,出货量远远领先国外激光雷达企业。据Yole Group统计,截止2023年第三季度,已有36家中国车企宣布使用激光雷达,预计国内将有高达106款搭载激光雷达的车型上市,占全球同期预计发布搭载激光雷达新车型总数量近90%,国内激光雷达车企的数量和规模将在未来一段时间长期领跑。据专业汽车媒体统计,2023年末的广州车展上,几乎所有20万及以上车型,均搭载了激光雷达。

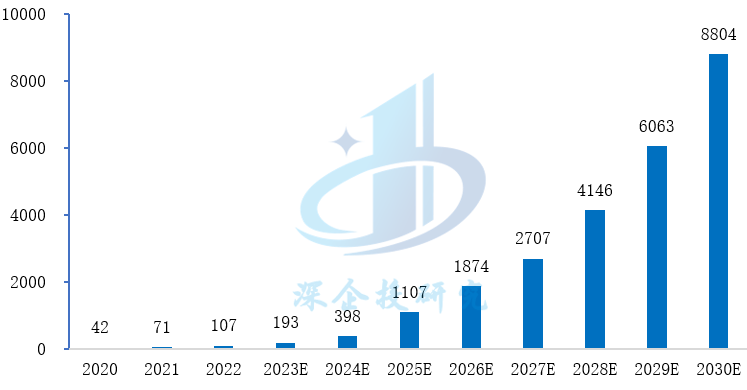

车载激光雷达空间广阔。激光雷达应用涵盖车载、机器人、智慧城市、V2X等领域,其中汽车是激光雷达最大应用市场。根据速腾聚创招股书数据,2022年全球激光雷达解决方案市场规模约为120亿元,其中激光雷达硬件市场规模107亿元;预计到2030年全球激光雷达解决方案市场规模将增加至超过1.25万亿元,CAGR约为78.8%,其中激光雷达硬件市场规模超过8800亿元。2022年车载激光雷达解决方案市场约为34亿元,预计到2030年将增长至超过1万亿元,CAGR约为103.5%。

图2 2020-2030年全球激光雷达解决方案市场规模(亿元)

资料来源:灼识咨询、速腾聚创招股书。激光雷达解决方案包含软件、硬件。深企投产业研究院整理。

图3 2020-2030年全球激光雷达硬件市场规模(亿元)

资料来源:灼识咨询、速腾聚创招股书,深企投产业研究院整理。

根据Yole Intelligence发布的《2023年全球车载激光雷达市场与技术报告》显示,全球汽车激光雷达市场预计将从2022年的3.32亿美元增长到2028年的46.5亿美元,其中,乘用车2022年至2028年间的复合年增长率达到69%,而同期机器人出租车的复合年增长率为28%。

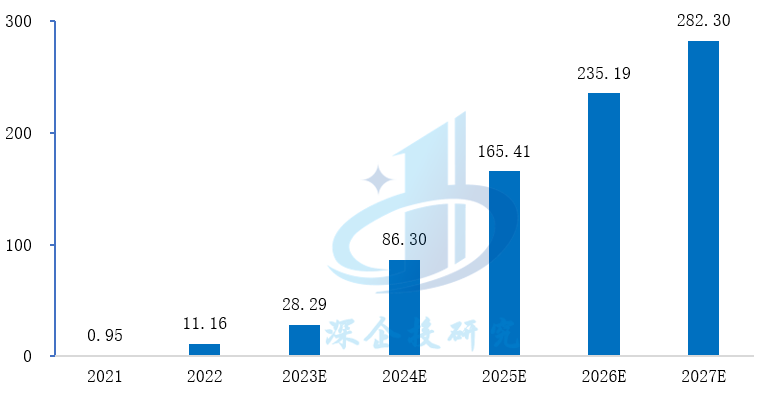

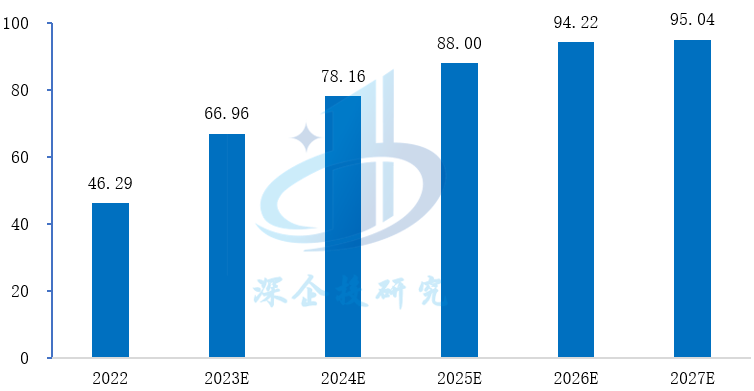

中国激光雷达市场规模高速发展。根据国联证券预测,我国车载激光雷达渗透率有望持续提升,预计2023-2027年渗透率分别为2%、7%、15%、23%、29%,单车平均激光雷达搭载量保持在1.25颗,即大部分车型装配1颗激光雷达,部分车型或搭配2-3颗激光雷达,预计 2023-2027年单颗激光雷达价格分别为4500、3800、3300、3000、2800元,2023年国内乘用车激光雷达市场规模达到28.29亿元,2027年增长至282.30亿元。服务机器人激光雷达市场有望从2022年的46.3亿元提升至2027年的95亿元。

图4 2021-2027年我国乘用车激光雷达市场规模(亿元)

图5 2021-2027年我国机器人行业激光雷达市场规模(亿元)

资料来源:国联证券,深企投产业研究院整理。

竞争格局

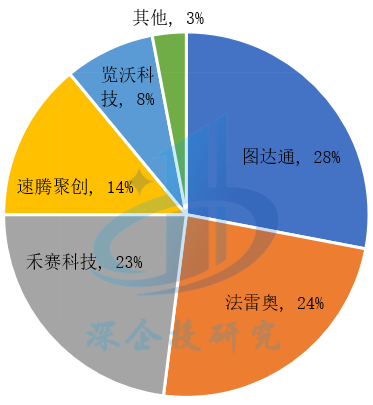

中国激光雷达企业正在主导全球市场。根据Yole Intelligence报告,2022年全球乘用车和轻型车激光雷达市场上,图达通、法雷奥、禾赛科技、速腾聚创、览沃科技(隶属于大疆集团)出货量分别占28%、24%、23%、14%和8%,除法雷奥外,其他均为国内激光雷达整机厂商,如下图所示。在自动驾驶出租车领域,禾赛科技的市场份额由2021年的58%增长至2022年的67%,连续两年蝉联全球第一。

图6 2022年全球乘用车和轻型车激光雷达市场份额(按出货量)

资料来源:Yole Intelligence《2023年全球车载激光雷达市场与技术报告》,深企投产业研究院整理。

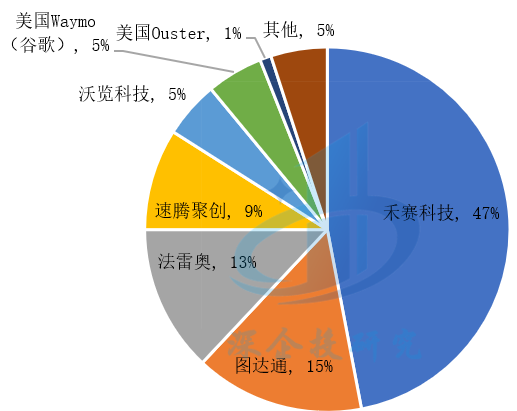

从销售收入来看,2022年,禾赛科技以47%的份额,连续两年稳居全球激光雷达企业收入榜首,图达通则依靠蔚来汽车的持续出货,以15%的市场份额位居第二,法雷奥、速腾聚创、沃览科技分别以13%、9%、5%的市场份额位列第三、第四、第五,如下图所示。

图7 2022年全球激光雷达市场份额(按销售收入)

资料来源:Yole Intelligence《2023年全球车载激光雷达市场与技术报告》,深企投产业研究院整理。

国内头部企业全球领先优势扩大。根据速腾聚创公众号公开信息,2023年速腾聚创激光雷达销量达到25.6万台,较2022年同比增长349.12%,其中2023年第四季度销量15.1万台,同比增长545.30%,截止2023年12月18日,速腾聚创已取得21家车企及Tier1的62款车型定点订单,同期助力其中12名客户实现24款车型的大规模量产落地。禾赛科技2023年前三季度激光雷达交付量13.438万台,同比增长307.9%,连续四个季度营收和交付量均超过6家国际上市同行公司(Luminar、Ouster、Cepton、Innoviz、Aeva、AEye)总和,预计2023年激光雷达产品总销量超过22万台,同比增长超过1.7倍。图达通截至2023年11月,高性能激光雷达车载市场累计交付突破二十万台。

根据Yole报告,2023年中国激光雷达企业已拥有全球市场份额的73%。对于2023年车载激光雷达交付量数据,Yole预测,禾赛科技以41%继续排名第一,速腾聚创以29%位居第二,图达通以12%排名第三,剩下18%市场份额由法雷奥、大疆览沃、华为、美国Cepton、以色列Innoviz等多家公司瓜分。

国内激光雷达企业已大体形成三个梯队,规模化量产加速分化市场,禾赛科技、速腾聚创、图达通为第一梯队,激光雷达前装量产的销量总体由这三家包揽,同时实现上市融资,市值远超其他企业。第二梯队企业以沃览科技、探维科技、北醒光子、华为、一径科技等为代表,正在努力扩大融资规模以及获取车企定点。第三梯队为其他初创企业。

激光雷达上游产业链以欧美日大厂商为主,国外领先厂商布局较早,产品成熟度和可靠性更高,而国内厂商起步较晚,产业规模和产品性能仍有较大提升空间,但近年国产替代以成本优势快速占据市场,通过加强技术研发加速追赶国外领先厂商。

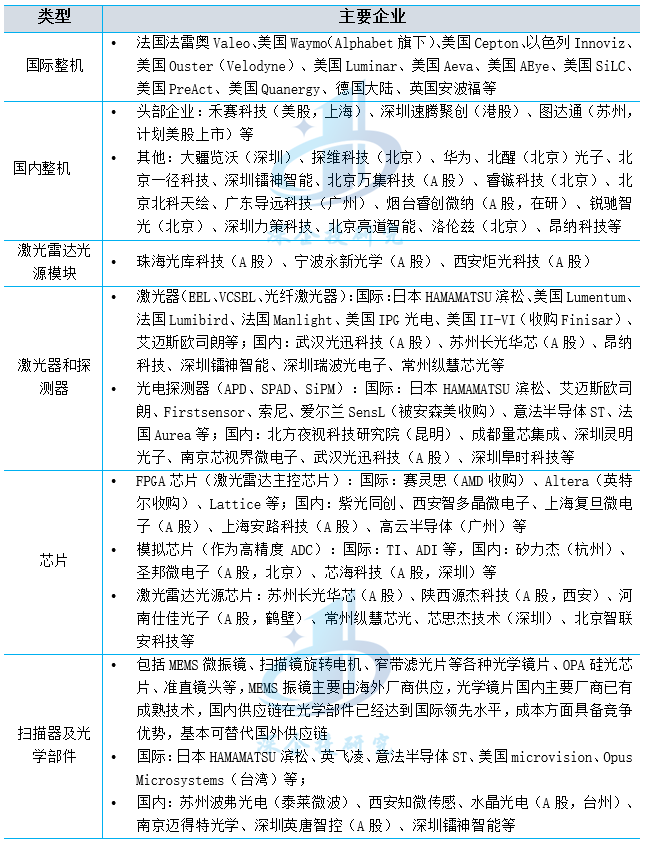

表3 全球及我国激光雷达产业链重点企业

资料来源:深企投产业研究院整理。

03 毫米波雷达

产品概况

毫米波雷达具有很强的测距、测速能力,且不受天气和能见度等恶劣环境影响,能够与摄像头形成互补。但传统毫米波雷达没有Z向分辨能力,容易将路边低小的障碍物、空中障碍物与路面上的静态车辆混淆,进而带来不必要的刹车。当前传统的毫米波雷达目前正逐渐向4D毫米波成像雷达进阶。4D毫米波雷达通过增加发射、接收通道的个数,与传统毫米波雷达相比增加了高度探测,能够在没有激光雷达参与的情况下解析目标的轮廓与类别,并将前向感知距离提升至300m以上。毫米波雷达主要组件包括射频芯片(MMIC)、微带贴片天线、数字信号处理器(DSP/FPGA)、PCB基板及控制电路等。MMIC芯片集成如低噪声放大器LNA、功率放大器PA、模数转换器ADC、混频器、收发系统等,实现最核心的毫米波信号调制、发射、接收以及回波信号解调功能,在整体硬件成本中的占比为50%,是毫米波雷达的“心脏”。数字信号处理芯片(DSP/FPGA)、高频PCB基板(包括接收、发射天线)、控制电路在硬件成本中占比分别为20%、20%、10%。

市场规模

4D毫米波雷达市场有望快速发展。4D毫米波雷达和激光雷达或存在竞争关系,4D毫米波雷达性能提升,激光雷达在识别精度上领先。据高工智能汽车研究院报告,国内市场L2+及以上新车毫米波雷达搭载率有望在2025年突破50%。同时,2023年中国乘用车市场前装4D毫米波成像雷达突破百万颗,到2025年4D毫米波成像雷达占全部前向毫米波雷达的比重有望超过40%。国信证券预计,到2025年全球毫米波雷达市场规模将达到384亿元,复合增长率为25.5%。

竞争格局

在3D毫米波雷达市场,目前主要由德国博世、德国大陆集团、美国天合汽车集团、法国法雷奥、美国德尔福、德国海拉(佛吉亚)等国际厂商掌控,国内24Ghz雷达市场主要有法雷奥、海拉和博世主导,市场占比60%以上;77GHz雷达主要有大陆集团、博世和德尔福主导,占比约80%。

4D毫米波成像雷达作为新崛起的,且为智驾重要的技术方向之一,为国内初创公司及传统毫米波雷达厂商带来了新的机会。就国内厂商布局看,已形成以德赛西威、华域汽车等为代表的老牌的Tier1(一级供应商),以华为为代表的跨界巨头,以森思泰克、楚航科技、木牛科技、赛恩领动、福瑞泰克为代表的创业公司,百花齐放百家争鸣的格局,且有部分厂商已经实现量产。

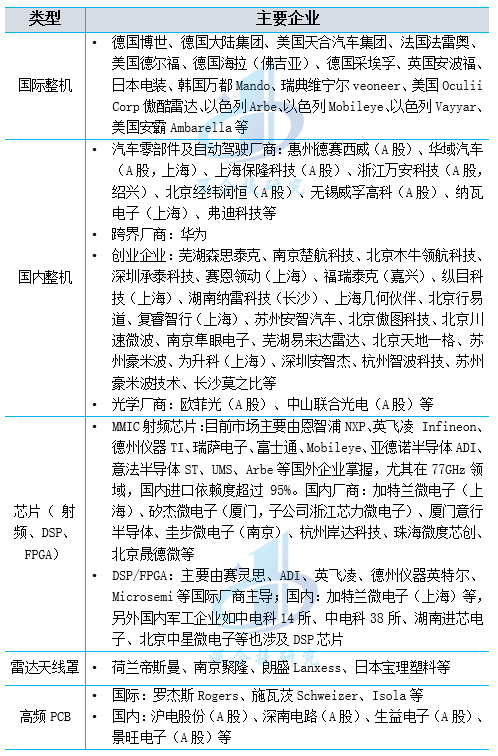

表4 全球及我国毫米波雷达主要企业

资料来源:深企投产业研究院整理。

04 超声波雷达

产品概况

超声波雷达属于成熟应用,发展至今已有上百年时间,主要应用于倒车雷达、自动泊车、无人机飞行测距等领域。一般汽车需要配备12个超声波雷达传感器。

市场规模

超声波雷达市场增速较为稳定。根据高工智能汽车研究院监测数据显示,2021年度中国市场乘用车(不含进出口)新车标配搭载超声波传感器上险量为1.03亿颗,同比增长15.73%,前装标配搭载率为79.95%。根据P&S Intelligence 数据,2019年,全球车载超声波雷达市场规模为34.60亿美元,预计2020-2030年CAGR为5.10%,2030年市场规模达到61亿美元。根据头豹研究院数据,从2017-2022年,中国超声波雷达市场规模从116.07亿元增长至163.08亿元,CAGR为7.04%,预计2027年有望达到332.02亿元。

竞争格局

车载超声波雷达技术门槛低,具备成本低、普及度高的优势,市场较为成熟。据奥迪威招股说明书,自动驾驶L2级及以上汽车搭载的超声波雷达数量均为8-12颗,国际上主要企业包括博世、法雷奥、大陆集团、尼塞拉、日本村田等Tier1供应商,属于第一梯队企业;国内Tier1供应商主要有奥迪威(A股)、珠海上富电技、深圳豪恩汽车电子(A股)、辉创电子(苏州)、深圳航盛电子、台湾同致电子、海康汽车电子(海康威视)等,属于第二梯队企业;初创企业有晟泰克、辅易航等。

05 车载摄像头

产品概况

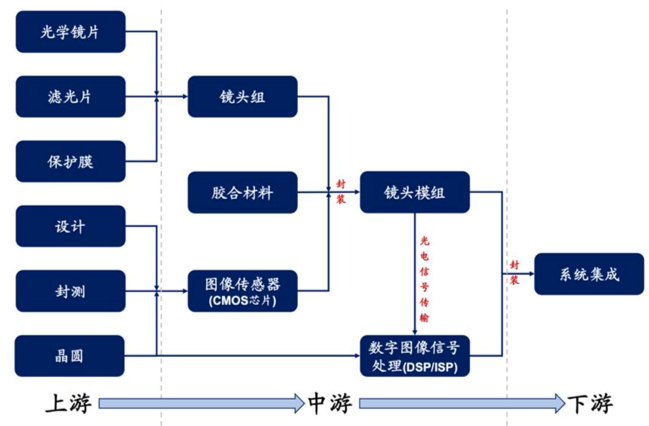

车载摄像头主要由CMOS传感器、光学镜头、音圈马达、模组封装等构成,产业链如下图所示。从成本结构来看,图像传感器占比最高,达50%;其次为模组封装、占比25%,光学镜头、红外滤光片、音圈马达占比分别为14%、6%、5%。

图8 车载摄像头产业链

资料来源:智能汽车俱乐部、国海证券。

市场规模

车载摄像头市场规模持续扩大。根据Yole发布的2023年车载摄像头报告,2022年全球车载摄像头总体市场收入为54亿美元,预计到2028年将达到94亿美元,CAGR为10.6%;2022年全球车载摄像头总体出货量为2.18亿颗,预计2028年达到4.02亿颗,94%的汽车将配备ADAS(高级辅助驾驶)摄像头。分产品看,2022年全球汽车图像传感器市场为22亿美元,预计2028年达到37亿美元,CAGR为8.7%;2022年全球汽车镜头市场为15亿美元,预计2028年达到28亿美元,CAGR为10.6%。

竞争格局

松下、法雷奥、富士通、大陆集团、麦格纳、索尼、MCNEX等海外厂商均有一定份额,国内头部企业包括舜宇光学、联创电子、欧菲光等。从产业链各环节看:

——摄像头系统集成。根据Yole数据,2022年ADAS摄像头市场中,法雷奥Valeo排名第一,其次为采埃孚ZF、安波福Aptiv。2022年影像摄像头市场中,大陆集团排名第一,其次为法雷奥Valeo、麦格纳Magna。

——CMOS图像传感器。根据Yole数据,2022年全球汽车CIS(CMOS图像传感器)市场中,安森美Onsemi占据40%市场份额,排名第一,豪威科技(韦尔股份)占据26%市场份额,排名第二,其次是索尼和三星。

——车载镜头。舜宇光学常年市占率在30%以上,位居全球第一,2022年市占率达到36%。以色列Mobileye在ADAS视觉处理器市占率达到52%。

表5 车载摄像头产业链重点企业

资料来源:深企投产业研究院整理。