低空经济产业链条长、应用场景丰富,对国民经济的综合贡献显著,是新质生产力的重要代表。空域管理改革释放我国低空经济活力,我国无人机、新能源电池产业全球领先,5G通信网络设施建设位居全球前列,新型低空航空器研发活跃,智能、电动、网联趋势下,我国低空经济弯道超车已具备条件,万亿产业蓄势待发。

01 低空经济概述

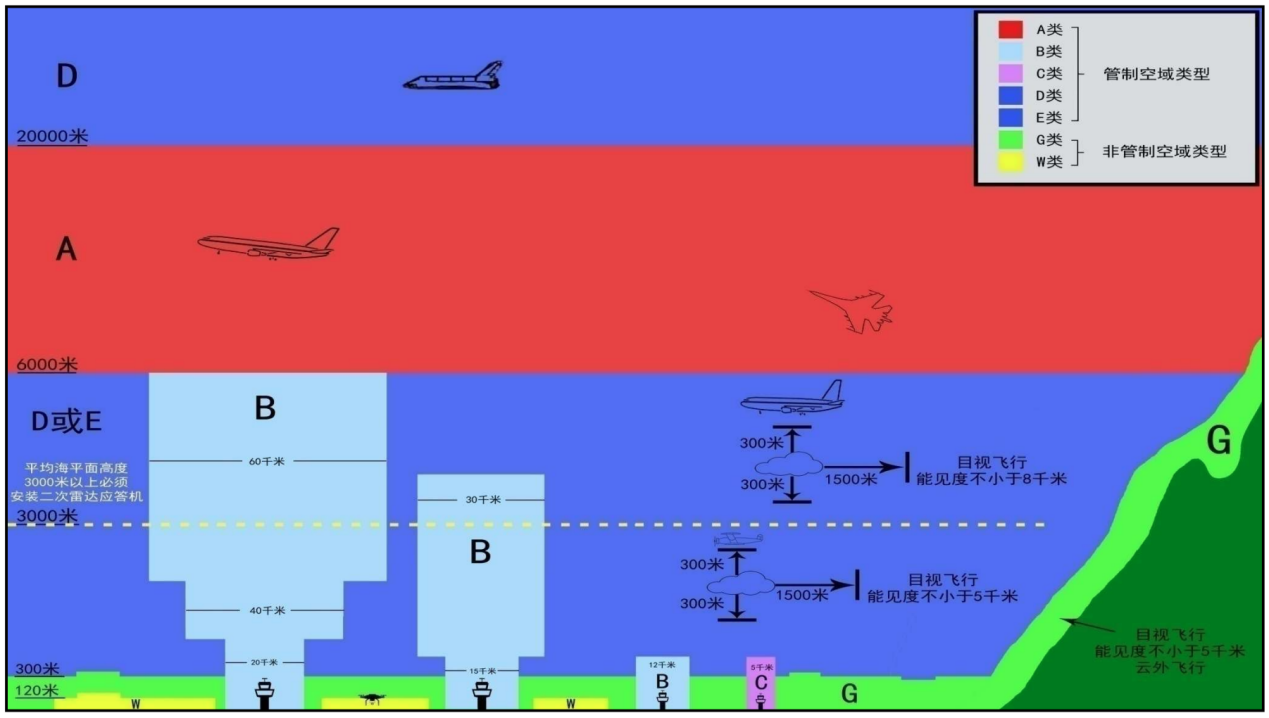

低空经济是指在低空空域范围内,以民用有人驾驶和无人驾驶航空器为载体,以载人、载货及其他作业等多场景低空飞行活动为牵引,带动相关领域融合发展的综合性经济业态。低空空域通常是指距正下方地平面垂直距离在1000米以内的空域,根据不同地区特点和实际需要可延伸至3000米。低空飞行航空器包括各种直升机、固定翼飞行器、电动垂直起降飞行器eVTOL、工业无人机、消费无人机、城市治理无人机等,未来将以eVTOL和无人机为主流。 我国低空空域过去主要为管制空域。根据国家测绘局国土司的界定,我国空域按高度可划分为深空、中空和低空。深空是万米以上的空域,通常面向火箭发射、商业航天等市场;中空是3000米至10000米的空域,主要为军用航空、传统民用运输航空和部分通用航空的飞行区域(部分时候也可以飞至10000米以上);低空则是3000米以下的区域。低空空域开放是低空经济发展的前提,我国过去低空空域多为军方管制空域,大部分通用航空活动需要履行临时空域申请、飞行计划审批等,飞行服务过程中也采取严格的流量管控。 空域管理改革释放低空经济活力。美国早在20世纪60年代就开放了3000米以下的低空空域,低空空域管理基本趋向民用化管理,直升机和eVTOL可以在无限制空域自由飞行。自2000年起,我国低空空域管理经历多次改革,逐步由粗放型向精细化转变,由军方主导向军民融合发展,并与国际接轨。2023年12月国家空管委发布《国家空域基础分类方法》,将空域划分为A、B、C、D、E、G、W七类,其中A-E五类为管制空域、需空管部门进入许可,开放G、W类(大致对应300米以下非A-E类)空域作为低空活动区,豁免飞行申请,进入前报备即可。低空空域开放避免统一的流量管制造成的低效率,为eVTOL、无人机、通航飞机等航空器的飞行活动释放出充足的低空资源,为低空经济快速发展创造了条件。

图1 国家空域基础分类示意图

资料来源:民航局《国家空域基础分类方法》。

图2 空域分级应用场景示意图

资料来源:华西证券。

02 低空经济应用场景

低空经济以通用航空产业为主体。低空经济涉及军用、政用、商用、民用全方位场景,以通用航空产业为主导,应用于生产生活的多个领域。通用航空是指除军事飞行和民用航空飞行中公共运输航空飞行以外的航空活动。与公共运输飞行主要在8000米以上高空不同,通用航空飞行主要在3000米以下的低空领域。国际民用航空组织(ICAO)将通用航空定义为“除定期航空服务和不定期航空运输业务以外的以报酬或出租为目的的所有民用航空业务”。低空经济及通用航空应用场景大致可分为生产作业类、通航运输类、公共服务类和航空消费类。

——生产作业类。为农林牧渔和工业提供飞行作业活动,是传统通用航空的重点应用场景,包括农林植保(农林喷洒施药灭虫、飞播造林种草、施肥等)、探矿采油(海洋巡检、设备巡检、海域运输等)、电力巡检、地理测绘、航空摄影等领域,当前使用的航空器以直升机和工业/行业级无人机为主。生产作业类通用航空市场成熟度较高,市场规模呈现稳定增长态势,比如2022年我国通航农业作业面积预计18.8亿亩,预计2025年提升至25.1亿亩,2022年预估电力巡航里程为85万公里,预计2025年提升至100万公里。

——通航运输类。通用航空的重要作用之一就是交通运输,涵盖客运和货运,主要包括支线客运、短途运输、城市空中交通、城际通航、无人机配送与物流等领域。私人飞机、公务专机也是通用航空发展最快的领域,在世界通用航空三大类飞行中,航空作业飞行约占飞行总量的20%,教学训练约占22%,公务飞行占50%以上。随着eVTOL逐渐商用,依托eVTOL发展城市空中交通(UAM),在人口稠密的城区建立安全高效便捷的空中运输系统,成为全球航空界和交通界共同关注的焦点。将无人机应用于快递物流、末端配送、即时配送已成为物流行业重要发展趋势。

——公共服务类。主要是面向政府部门、公共单位乃至整个社会提供公共服务相关的航空飞行活动,包括应急救援、警用安防、海关飞行、政务飞行、路政巡查、信息通信、气象探测、海洋监测等领域,其中警用安防和应急救援的市场规模较大。应急救援应用场景众多,包括森林草原消防、常规救灾(防汛抗旱、地震和地质灾害、堰塞湖等抢险救灾)、水上搜救、城市消防救援、医疗救援等领域,具体任务则涉及空中侦察勘测、指挥调度、紧急输送、人员转运、特殊吊载、通信照明保障、交通疏导等多个方面。当前直升机为航空应急救援的主流,eVTOL将成为有力补充。警用安防无人机应用已较为广泛。

——航空消费类。面向消费群体提供消费性航空活动,包括飞行培训、空中游览、航空运动(高空跳伞、翼装飞行)、私人飞行、娱乐飞行、空中婚礼、娱乐拍摄等。轻小型无人机将航空消费场景扩展到航拍、表演、竞速、科普教育等领域。直升机、热气球和滑翔伞等传统低空工具已经广泛应用于景区体验,eVTOL有望开创低空旅游新业态,成为低空游览主力航空器。

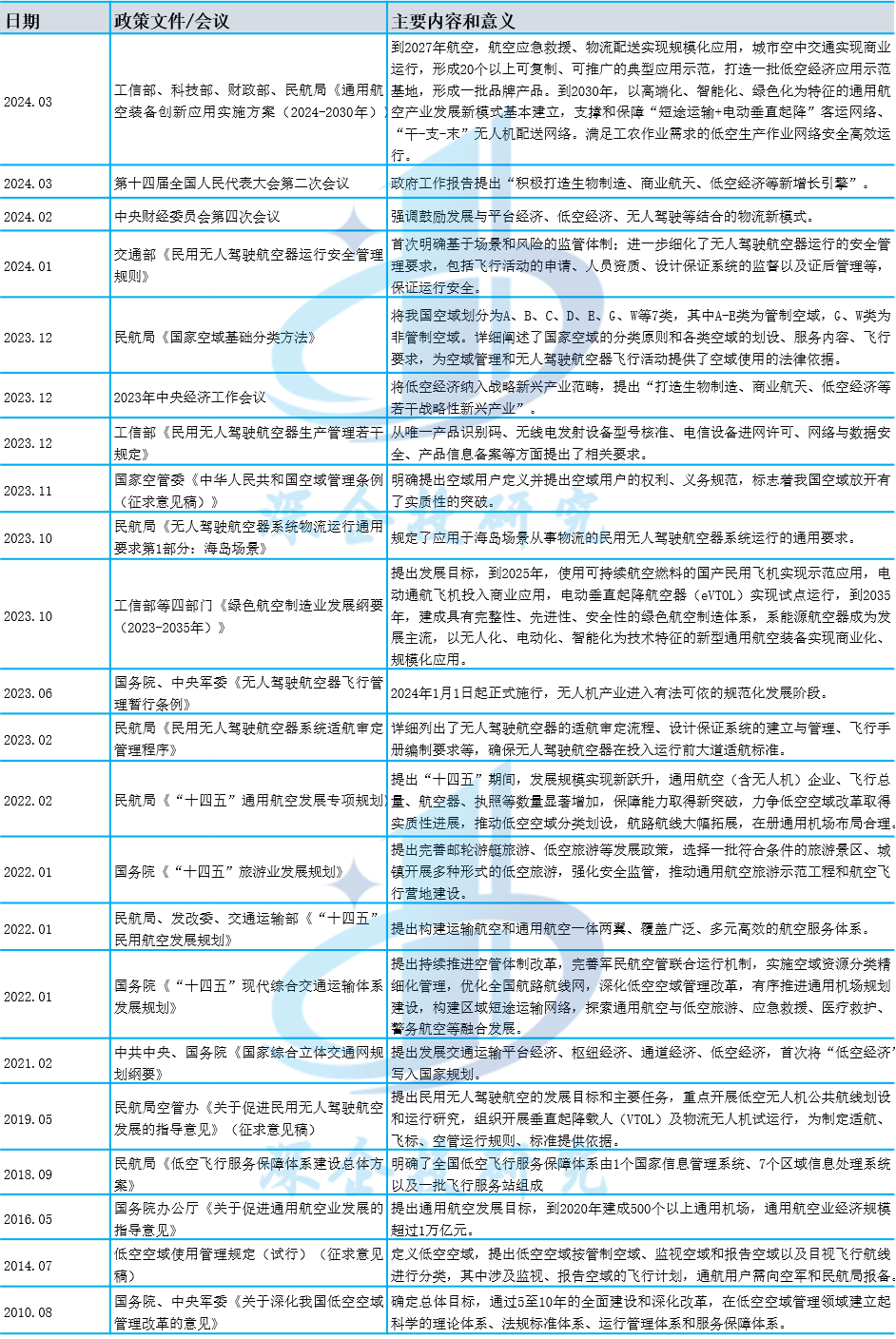

03 产业规划及政策

1.国家层面规划及政策

2010年8月,国务院、中央军委下发《关于深化我国低空空域管理改革的意见》,此后我国低空空域管理改革提上日程,通用航空业发展得到重视,低空经济进入初步发展阶段。“十四五”期间低空经济相关规划政策出台大幅提速,国家规划政策保障持续完善,低空经济进入快速发展阶段。2021年《国家综合立体交通网规划纲要》首次将低空经济写入国家规划,2023年无人驾驶航空器立法出台,空域管理条例等不断细化,2024年低空经济发展首次写入政府工作报告。2024年3月27日,工信部等四部门联合印发《通用航空装备创新应用实施方案(2024-2030年)》,加快通用航空技术和装备迭代升级,建设现代化通用航空先进制造业集群,打造中国特色通用航空产业发展新模式,为培育低空经济新增长极提供有力支撑。

表1 我国低空经济相关规划政策

资料来源:深企投产业研究院整理。

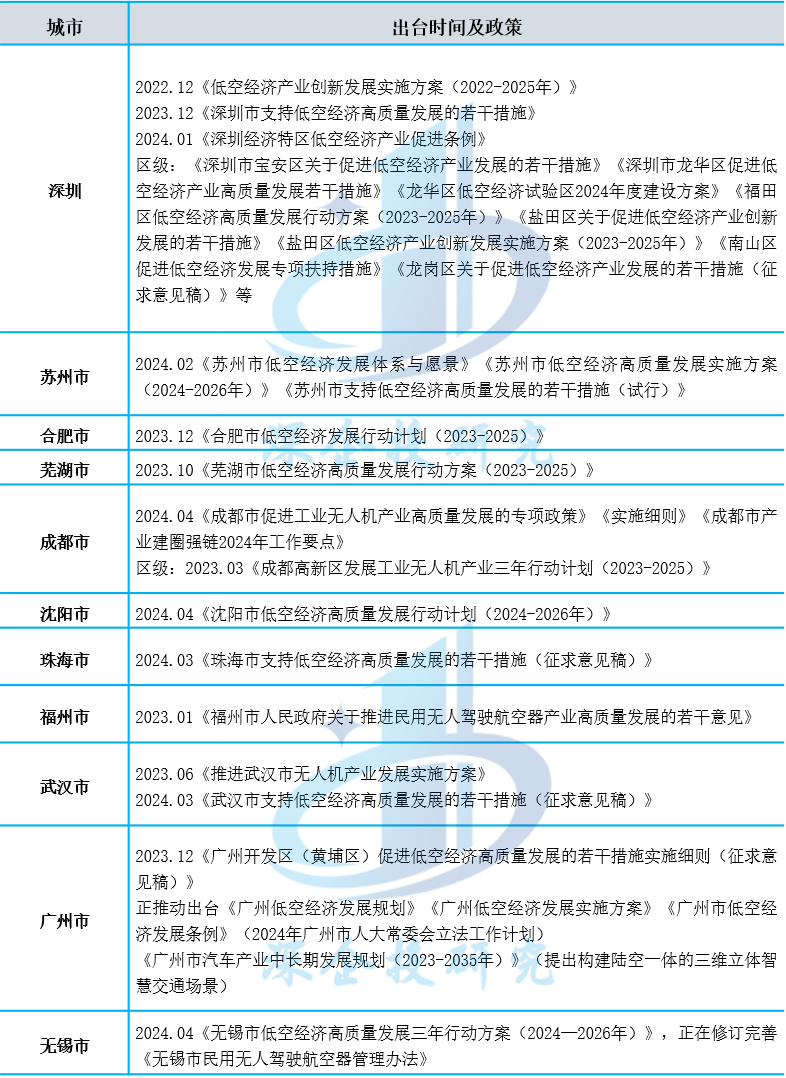

2.地方产业规划及政策

自2010年以来,四川、海南、湖南、江西和安徽等省作为全国首批低空空域管理改革试点省份,在空域管理改革、通用航空产业发展方面持续探索。2021年起,跟随中央号召,全国多个省市部署发展低空经济,推出了有关低空经济、通用航空、无人机方面的规划、政策及细则。截止2024年3月底,全国近20个省份政府工作报告提到了发展低空经济、通用航空。

在地市层面,深圳、苏州、珠海、合肥、芜湖、成都、福州、武汉等市纷纷出台低空经济发展条例、实施方案、行动计划以及产业具体支持措施,预计2024年内国内主要地市针对低空经济的具体行动方案和措施将广泛出台。从各地具体的政策支持细则来看,普遍涉及基础设施建设(如通航机场、起降平台)、下游应用场景拓展(开设物流、载人航线)、产业链培育和产业化、企业投资项目落地方面的支持和补助。

表2 国内主要地市低空经济规划政策

资料来源:政府公开文件,深企投产业研究院整理。

04 低空经济总体规模

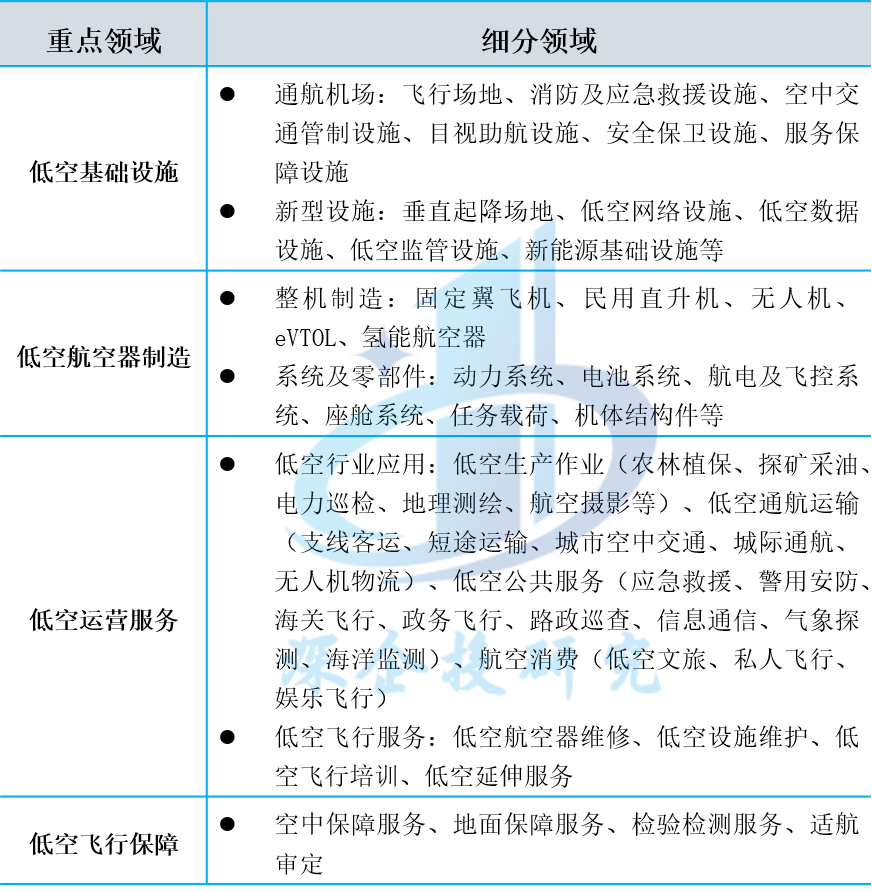

低空经济包含低空基础设施、低空航空器制造、低空运营服务、低空飞行保障四部分,如下表所示。

表3 低空经济范围

资料来源:赛迪研究院等,深企投产业研究院整理。

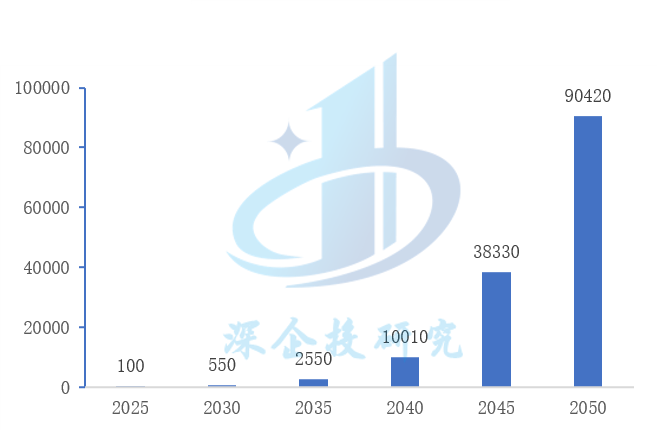

全球城市空中交通市场规模将爆发式增长。2021年5月摩根士丹利发布eVTOL行业报告,预计2030年以eVTOL为核心的载人(UAM)、货运(RAM)等综合市场规模将达到550亿美元;2040年突破1万亿美元,其中货运物流、城市载人两大场景占比大致分别为52%、46%,长途航空占比2%,军队政府占比1%;2050年达到9万亿美元。

图3 全球UAM市场规模预测(亿美元)

资料来源:Morgan Stanley Research。

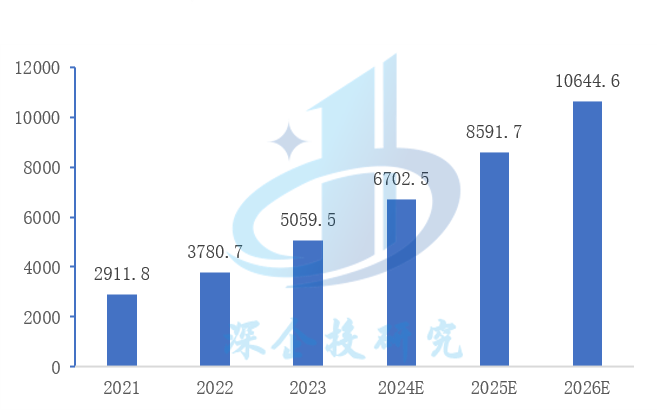

我国低空经济规模迅速增长。根据赛迪顾问《中国低空经济发展研究报告(2024)》数据,2023年我国低空经济规模突破5000亿元,预计到2026年突破1万亿元;截止至2024年2月,中国低空经济领域共有企业超5.7万家,其中近五年新成立的企业数近2.1万家,近十年成立的企业数占比接近80%。IDEA研究院数据显示,到2025年低空经济对我国国民经济的综合贡献值将达3-5万亿元人民币。

图4 我国低空经济规模

资料来源:赛迪顾问《中国低空经济发展研究报告(2024)》。

低空航空器制造市场将持续增长,拉动放大整体低空经济规模。根据工信部2024年4月国新办发布会上数据,2023年我国通用航空制造业产值超过510亿元(其中预计民用无人机制造产值200-300亿元),同比增长近60%。我国通航制造业虽然规模不大,但支撑作用显著。根据中国民航网发布的《把握规律,促进通用航空产业聚集化发展》,2017年美国通航整机制造仅占通航制造产值的16%、占通航总产值的5%,即通航整机制造与通航制造、通用航空行业总产值之比分别为1:6和1:20。依托技术进步、低空应用场景拓展、服务延伸渗透,我国无人机、eVTOL、通航飞机(民用直升机以及固定翼飞机)总体市场规模将持续快速增长,同时也将反向拉动以通用机场、直升机起降点、低空新型基础设施等相关产业链上下游投资,以及低空经济各类应用和消费场景繁荣发展。

05 重点领域市场格局

1.民用无人机

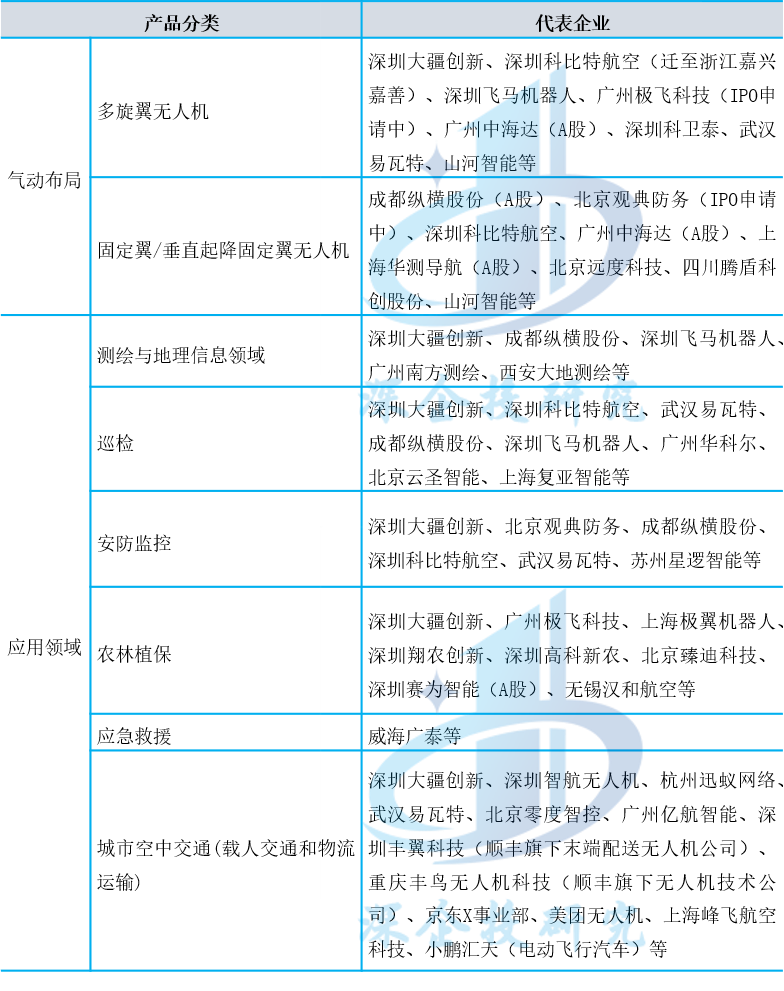

无人机产业是我国低空经济的主力军。我国无人机产业位居世界一流水平,多个领域领先全球,民用无人机占据全球70%的市场份额。根据民航局数据,截止2023年底,我国无人机设计制造单位约2000家,运营企业接近2万家,国内注册无人机126.7万架,同比增长了32.2%,飞行2311万小时,同比增长11.8%。根据工信部统计,到2023年底我国量产的无人机产品超过1000款,2023年,我国交付民用无人机超过317万架。根据赛迪顾问数据,2023年我国民用无人机产业规模达1174.3亿元(含制造、运营及服务收入),稳居全球首位,预计2025年将超过2000亿元,复合增速达30.5%。无人机在工业级应用场景的需求释放将成为民用无人机产业规模增长主要驱动力。《国家综合立体交通网络规划纲要》中明确,到2035年国家支撑经济发展的商用和工业级无人机预期达到2600万架,无人机驾驶员增长到63万名。

国产品牌在占据全球商用机消费无人机主导地位。根据Drone Analyst数据,2021年全球商用无人机市场国产品牌总份额达64%,其中大疆创新全球份额达54%。消费无人机领域,大疆创新位居全球第一、占据70%的全球市场份额,营收规模过百亿元。美国奥本海默金融服务公司2021年发布的《全球无人机行业报告》显示,美国民用无人机运营商使用的无人机产品来自的厂家中排在前五的是深圳大疆创新、美国3DR、瑞士Sensefly、Yuneec香港昊翔科技(苏州昊翔电能运动)、美国Trimble导航,其中大疆创新约占85%左右的份额。国内其他消费无人机重点企业还有北京零度智控、昊翔科技、北京臻迪科技等。我国无人机系统集成及服务提供商目前多达400家以上。工业无人机各领域重点企业如下表所示。

表4 我国工业级无人机主要企业

资料来源:深企投产业研究院整理。

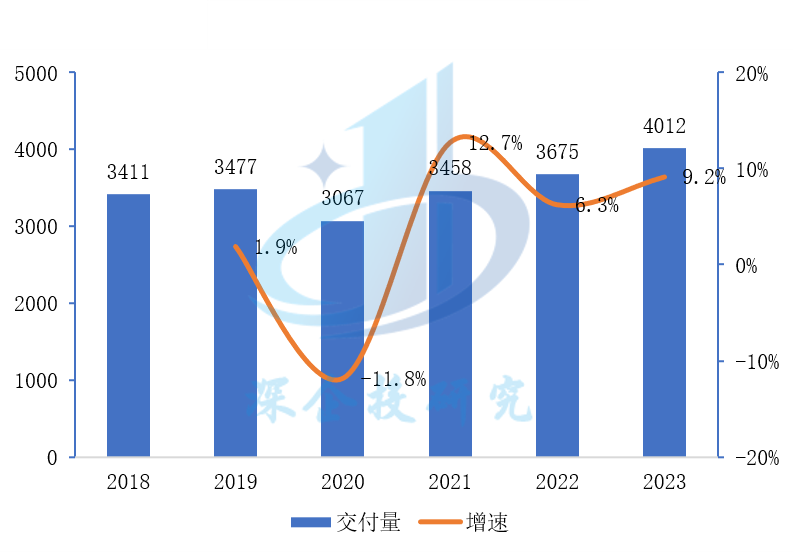

2.通航飞机

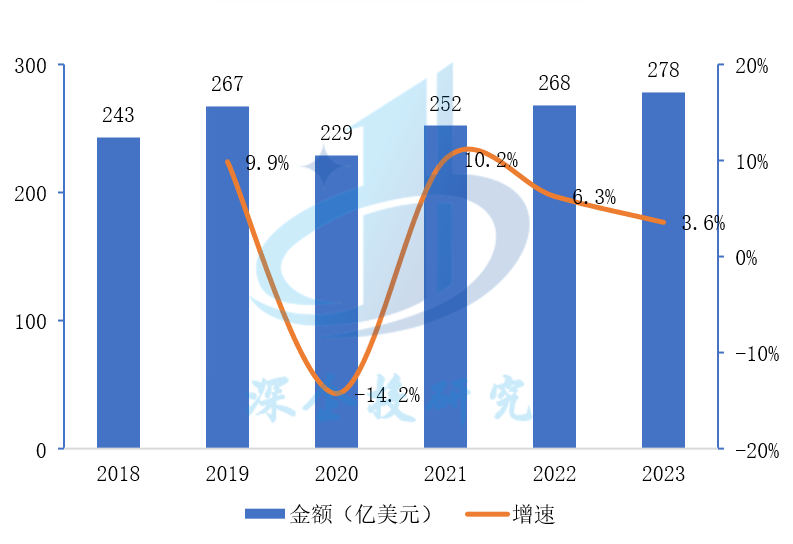

全球通航飞机市场较为成熟。根据美国通用航空制造商协会GAMA数据,2018-2023年期间,全球通用飞机交付量在3400-4000架之间,交付总金额在240-280亿美元之间,因疫情影响呈现波动。2023年,全球通航飞机交付量10年来首次突破4000架,达到4012架(其中固定翼飞机3050架、直升机962架),同比增长9.2%,交付总金额278亿美元,同比增长3.6%。

图5 2018-2023年全球通航飞机交付量及增速

图6 2018-2023年全球通航飞机交付金额及增速

资料来源:美国通用航空制造商协会GAMA历年通用飞机交付报告,深企投产业研究院整理。通航飞机含固定翼飞机、直升机和公务机等。历年数据有所调整。

美国占据全球通航飞机主导地位。2023年,北美市场占全球固定翼通航飞机交付量的71.1%,继续占据全球通航飞机交付量主导地位,其次为欧洲市场,占全球交付量的11.9%,第三是拉美地区,占全球交付量的7.0%。从总量来看,2019年,全世界共约有44.6万架通用飞机,主要航空发达国家如美国、加拿大、法国、巴西、德国、英国、澳大利亚,其通用飞机存量合计约为35万架,占全球约80%,其中美国占比近半。

我国通航飞机总量有所增长,但相比美国差距巨大。根据民航局数据,截至2023年底,我国通航企业(不含无人机)达到689家,在册通用航空器3173架,通用机场451个,全年作业飞行135.7万小时,近三年年均增速超过12%。根据FAA数据,2023年美国通航飞机(包括按FAR-135部使用飞机)总量为21.29万架,我国通航飞机数量仅相当于美国的1.5%。从直升机数量来看,根据《World Air Forces 2023》,我国民用直升机1269架,仅相当于美国的1/10。

伴随我国低空空域开放,传统通航飞机仍存在增长机会。根据航空工业一飞院公众号2023年9月推送文章,在低空空域开放的利好预期下,预计2023-2032年我国民用直升机需求总量超1500架。但由于基础设施建设(通用机场)以及飞行员总量方面的差距,我国通用航空器领域要实现弯道超车,需寄望于eVTOL等新兴航空器的发展。

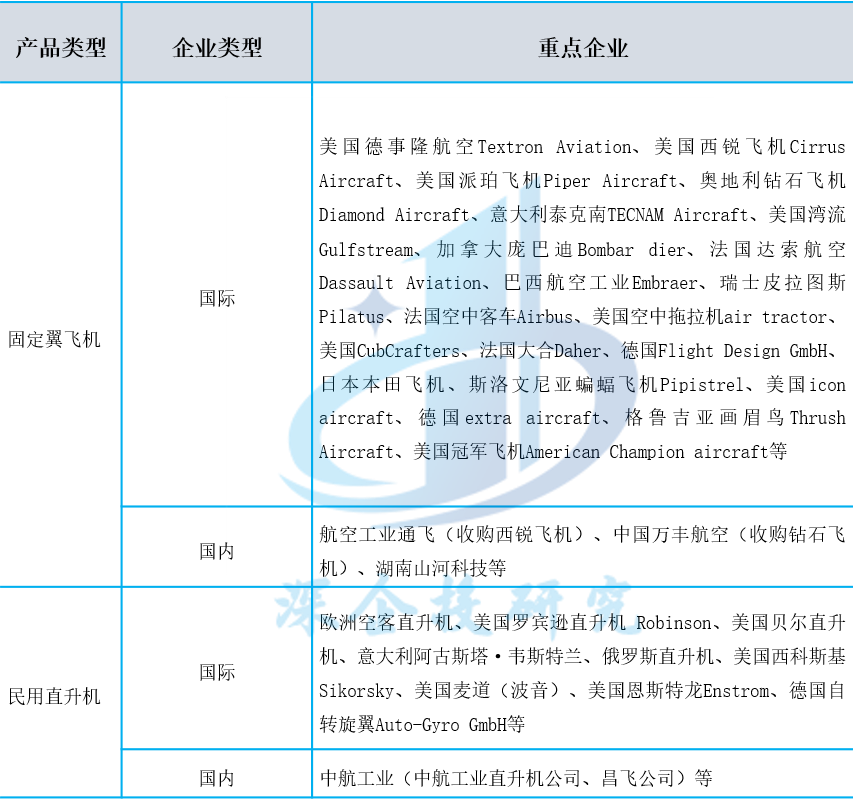

根据国际通用航空制造商协会(GAMA)数据,2023年全球固定翼通航飞机交付量排名靠前的为西锐飞机(708架)、德事隆航空(618架)、钻石飞机(273架)、派珀飞机(245架)、泰克南飞机(244架)、空中拖拉机(196架)、皮拉图斯(149架),前五企业交付量合计占全球通航飞机交付总量的52%。2023年通航旋翼机(直升机)交付量靠前的为空客直升机(327架),罗宾逊直升机(296架)、贝尔(171架)。从销售额看,公务机企业庞巴迪、巴西航空工业、德事隆航空、湾流和达索航空排名前列。值得注意的是,交付量前五名的通用航空制造企业中,西锐飞机被中航工业旗下的航空工业通飞收购,钻石飞机被中国万丰航空收购,其他多家公司在中国设有总装基地或合资生产。全球及我国通航飞机主要企业如下表所示。

表5 全球及我国通航飞机主要企业

资料来源:深企投产业研究院整理。

3.飞行汽车

城市空中交通UAM带动eVTOL市场规模增长。据Markets and Markets预测,2023年全球eVTOL市场规模大约12亿美元,而到2030年将达到234亿美元,CAGR达52.0%。全球eVTOL头部企业Lilium预测,2035年全球需要42000架eVTOL,其中35%来自北美地区,30%来自欧洲和中东地区,25%来自中国地区。德国咨询机构Horvath & Partners的研究预测,2025到2049年,全球将有240个城市大规模应用飞行出租车,2035年时,全球飞行出租车的数量可能超过23000架。

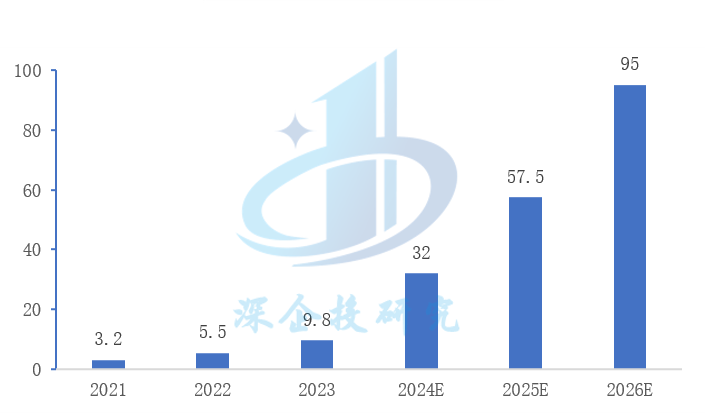

2024年起中国eVTOL产业有望进入商业化爆发期。根据赛迪研究院数据,2023年我国eVTOL产业规模为9.8亿元,同比增长77%,预计2024年将达到32亿元,2026年将达到95亿元。2021-2026年复合增长率约为97%。根据浙商证券预测,2030年我国eVTOL私人出行(替代豪车)市场规模可达102.75亿元,2024-2030年CAGR约为122%,公共出行市场规模将达到107.03亿元,2024-2030年CAGR约为318%。eVTOL在低空旅游方面应用前景广阔,根据民航局《空中游览和体验飞行》规定,目前国内申请取证的eVTOL均符合空中游览要求。根据银河证券报告,低空旅游运营场景未来5年对eVTOL的总需求量可超万架,市场总规模可达320亿元。

图7 2021-2026年我国eVTOL市场规模(亿元)

资料来源:赛迪研究院。

06 eVTOL产业概览

1.产品概况

飞行汽车的产品路径大致分为两类:一种是采用陆空一体设计,“能跑也能飞”;另一种则是电动垂直起降飞行器(electric Vertical Takeoff and Landing,简称eVTOL),通常指载人或物流用自动驾驶飞行器,不包括消费级多旋翼航拍无人机。目前多数企业将eVTOL作为研发方向,通常所说的飞行汽车也指的是eVTOL。无人驾驶的eVTOL可以理解为一种大型的无人机,但是一些eVTOL也可以有人驾驶。

eVTOL优点之一是可以垂直起降和空中悬停,不需超长跑道,可直接使用直升机场或任何垂直起降场,灵活性高,且可远程驾驶或自动驾驶,操作轻松。与传统无人机相比,eVTOL或载人自动驾驶飞行器(AAV)可实现大载重、远程异地控制和自动驾驶,应用场景更为广阔。与大飞机或直升机相比,eVTOL的优势在于整体结构相对简单、造价成本较低,由此运维成本和时间更低,采用充电装置而非燃油,燃料成本大大降低(相当于同等载重燃油飞机的20%以下),低噪音(电机驱动噪音低于燃油发动机,降噪65%)、少污染(燃油发动机在低空域会产生空气污染)、更为环保(节能60%、减排90%),起落的场地需求相对于直升机较小,也不需要专业的飞行员。

发展eVTOL是继地面交通新能源化后,燃油航空的电动化革命,短期内eVTOL产品集中于短距离、小型化载客运输场景,长期来看有望取代长距离、载客数十人的中大型航空交通工具,大幅降低航空燃料成本及碳排放。另一方面,交通拥堵目前已成为大城市发展面临的瓶颈之一,飞行汽车作为一种新的多元化出行方式,有助于有效解决城市拥堵难题,能够与地面交通工具相互补充。目前,国际航空公司已经在布局这类“电动空中出租车”业务。从商业模式来说,目前主要是围绕空中通勤服务、景区低空旅游观光的TO B模式(包括租赁模式),而非直接向消费者零售的模式。

eVTOL产业发展助力我国民用航空产业弯道超车。eVTOL在科学原理和市场原理上已经没有障碍,目前国内航空航天、无人机、电动汽车行业的供应链日益强大且逐渐完备,电动、智能、网联方面的研发活跃,在制造成本和生产方面具有优势。我国在通用飞机方面距离欧美差距较大,但依托eVTOL商业化以及无人机产业基础,更可能在低空航空器制造领域实现弯道超车,加速国内低空经济产业的发展。

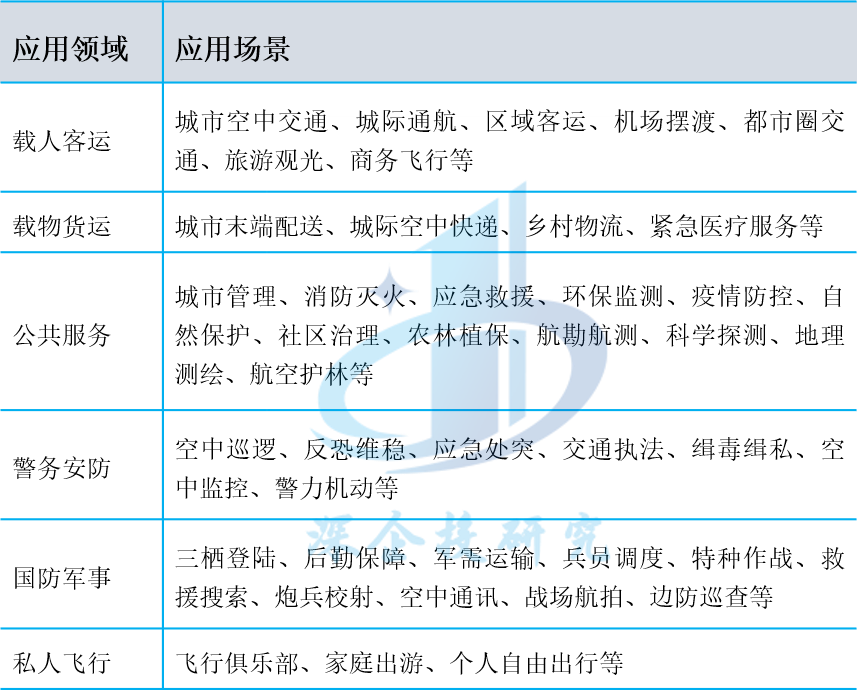

eVTOL适合通用航空的多数应用场景。eVTOL潜在应用场景大致可分为载人客运、载物货运、公共服务、警务安防、国防军事及私人飞行六大类,可以替代当前通航飞机(直升机),覆盖通用航空的多数场景,如下表所示。

表6 eVTOL的潜在应用场景

资料来源:张洪《eVTOL飞行器的发展态势与应用场景综述》,平安证券,深企投产业研究院整理。

2.发展历程

20世纪40年代,随着汽车和航空技术飞速发展,福特汽车创始人亨利·福特预言“飞行汽车早晚会出现”。

1970年,莫尔·泰勒设计出历史上较为著名的飞行汽车Aerocar,该车飞行时速可达193公里/小时。

2003年,穆勒国际公司制造出Sky car M400,是世界上第一辆可垂直起落的飞行汽车。

2009年3月,飞行汽车公司Terrafugia的Transition 全球首次试飞成功。该汽车拥有可折叠机翼,被称为“世界上第一部飞天汽车”。

2016年,全球只有6-7种飞行汽车在被研发。Uber提出了 “Uber Elevate”城市空中出租车计划,引发了全球 eVTOL浪潮。

2018年,飞行汽车公司数量暴增至70多家,全球首款量产飞行汽车PAL-V开始接受预定。

2019年,亿航智能登录纳斯达克,成为全球eVTOL第一股。欧洲EASA、美国FAA修改相关的监管体系。

2021年,美国Joby Aviation、Archer Aviation等上市,估值达到数十亿美元,飞行汽车企业当年度融资额达到69亿美元。2021年10月,小鹏汇天获得5亿美元融资,激发了国内飞行汽车创业热潮。

2023年7月,美国阿勒夫公司(Alef Automotive)获批美国第一个飞行汽车特殊适航证。2023年10月、12月、2024年4月,亿航智能相继获颁全球首张载人无人驾驶航空器型号合格证(TC)、标准适航证(AC)、生产许可证(PC),进入规模化量产和商业化推广阶段。

3.国内商业化进程

近年来国产eVTOL商业试飞不断,商业化进程加快。2023年12月,亿航智能向广州亿通智航交付全球首台获颁适航证的载人eVTOL,2024年起将在广州、深圳、珠海、合肥等地率先推出空中出租车业务,开展空中游览等商业化运营。2024年2月,峰飞航空eVTOL盛世龙从深圳飞至珠海,全球首条5座eVTOL跨城跨湾航线首次演示飞行取得成功,将2.5-3小时的地面车程缩短至20分钟。2024年巴黎奥运会和残奥会期间,峰飞航空eVTOL盛世龙还将进行试运营飞行。2024年3月,小鹏汇天旅航者X2顺利完成城市CBD“天德广场-广州塔”区域的低空飞行,其“陆地航母”飞行汽车型号合格证(TC)申请正式获民航局受理,即将进入适航审定阶段。根据德勤预测,2025-2030年间,适航规章、基础设施以及空管系统将完成建立,技术进步将推动有人驾驶eVTOL进入商用阶段。

4.技术路线

目前eVTOL的技术路线,包括多旋翼构型、复合翼构型、倾转旋翼构型、倾转涵道风扇+完全矢量控制,以及隐藏式推进系统+无翼设计等多种路径。国内外主流载人eVTOL公司采用最多的构型是多旋翼、复合翼和倾转旋翼并且以后两者居多,复合翼型和倾转旋翼型被认为是比较成熟的选择。当下还难以评判哪种技术路线绝对完美,最终都将会是综合考虑性能、成本、安全三方面评判的结果。只有最后通过适航,确定了技术路线、兼顾成本制造性等方面,才能明确哪种路线更为合适。

——多旋翼。基于无人机旋翼技术,起降简便,技术难度低,生产更简单,已率先获得适航认证。缺点是巡航阶段性能不够理想,飞行距离较短,速度慢(70-90公里/小时),载荷和工作半径较小,比较适合短途运输、景区观光等场景。代表产品包括亿航智能的EH-216S、小鹏汇天的旅航者X2、零重力的ZG-ONE、美国Wisk的AERO-POC、德国Volocopter的Volocity等。其中亿航智能采取多旋翼构型同时面向载人、载货、救灾等多种应用场景。

——复合翼。搭载两套动力系统,融合了传统固定翼及旋翼飞行器特征,旋翼主导垂直起降及低速飞行,固定翼提升航程及巡航效率。缺点是每套动力系统适用于不同飞行阶段,动力系统分离造成不必要负重及效率损失。适合的应用场景包括客运、物流、城市管理等。代表产品包括峰飞航空的盛世龙及V2000CG、沃兰特航空的VE25、亿航智能的VT30、美国Wisk的Cora、巴西Eve的EVTOL、BETA技术公司的ALIA-250r等。

——倾转旋翼。配备可倾转旋翼驱动组件,在起降和巡航阶段都能展现出较好的性能,被视为理想的eVTOL构型。其优点包括航程长、航速快、载客量大,适合城市空中交通(客运及货运)以及长途运输。但是和复合翼相比,在起降时则可能需要更多的操作技巧和空间,技术难度较大。代表产品包括沃飞长空的AE200、Joby的JASA-1及JobyS4、Archer的Midnight、Wisk的Generation6、Vertical的VX4等。

5.适航取证制度

为确保民用航空产品和零部件在投入使用前具备适航状态,需要开展适航审定活动。美国联邦航空管理局FAA、欧洲航空安全局EASA、中国民航局CAAC均有各自的适航要求。中国适航要求取得型号合格证TC、生产许可证PC、单机适航证AC,TC包括型号设计、使用限制、有关适航要求和环保要求等,PC是对已获得TC的航空器进行重复生产的许可,AC则是用于确认每架航空器是按照批准的设计和经批准的质量体系制造的,TC/PC/AC申请主体分别为型号设计人、制造人、运营人。从国内亿航智能的适航审定过程来看,企业部门取得三证通常需要2-5年时间,其中TC证最耗时且最关键。2024年1月1日,适航审定规章92部文件《民用无人驾驶航空器运行安全管理规则》出台,2024年3月《通用航空装备创新应用实施方案(2024-2030年)》提出推进eVTOL等一批新型消费通用航空装备适航取证,国内适航取证标准逐渐成熟、审定准则趋于完善,针对无人航空器的适航审定有望提速。

6.行业重点企业

eVTOL已成为相关科技企业、初创企业和资本竞相争夺的新赛道。据不完全统计,截止2021年,全球范围内已有超过200家企业或机构在研发eVTOL产品。目前全球已研发或正在研发适航阶段产品、取得实质性进展的企业共约50家。根据美国垂直飞行协会2023年7月的统计,全球eVTOL航空器型号已达853个。截止目前,全球已经有6家eVTOL企业登陆股票市场,有4家成为了独角兽企业。

目前布局飞行汽车赛道的主要有四类企业,包括飞机制造商、汽车制造商、科技公司、飞行汽车制造商。

飞机制造商。全球巨头波音、空客,以及通航飞机公司贝尔德事隆(Textron)等均在进行研发布局。波音成立子公司极光飞行科学Aurora Flight Sciences,另外收购创业公司Wisk Aero并投资4.5亿美元。德事隆(Textron)集团收购蝙蝠(Pipistrel)飞机公司并推进其货运eVTOL飞机项目,并设立电航(eAviation)子公司推出客运eVTOL飞机。在欧美大型航空公司如美联航、达美航空、维珍航空等也通过投资初创企业、预定订单、合作设立空中出行公司等方式进行布局。

汽车巨头。传统跨国车企如大众、丰田、本田、现代(Supernal)、通用、戴姆勒、奥迪、Stellantis、阿斯顿·马丁、铃木等均在布局,部分企业设立飞行汽车子公司或事业部,部分则使用投资参股初创公司以及合作生产方式,如丰田向美国Joby Aviation投资3.94亿美元,投资了日本SkyDrive,铃木与SkyDrive合作生产。国内车企方面,吉利汽车2017收购了Terrafugia公司,与戴姆勒集团共同投资德国Volocopter,在国内设立沃飞长空公司。小鹏汽车(小鹏汇天)、广汽集团等均在布局。

科技公司。腾讯、谷歌、英特尔、优步等科技巨头主要对初创公司进行投资布局,而不是亲自下场造车。如腾讯曾投资德国的Lilium,谷歌创始人拉里·佩奇创办了Zee Aero、Kitty Hawk,但已关停。优步后来将其出租车项目Uber Elevate出售给Joby Aviation。

专业的飞行汽车制造商及创业公司:全球主要企业有美国的Joby(已上市)、Archer(已上市)、Wisk(波音收购)、Alef、Overair(2022年被韩国韩华以1.45亿美元收购)、Electra(由被波音收购的极光公司创始人设立,洛克希德·马丁等投资),德国 Lilium(已上市)、Volocopter,英国的Vertical,巴西的Eve,荷兰的Pal-V,法国的Ascendance,等等。国内方面,亿航智能2019年在美国上市、成为全球首家上市飞行汽车企业,国内其他获得融资的创业企业还有上海峰飞、上海时的、上海沃兰特、合肥零重力、御风未来、齐飞航空、亿维特、边界智控、必昂擎空、瓦特科技、金蝶科技等。

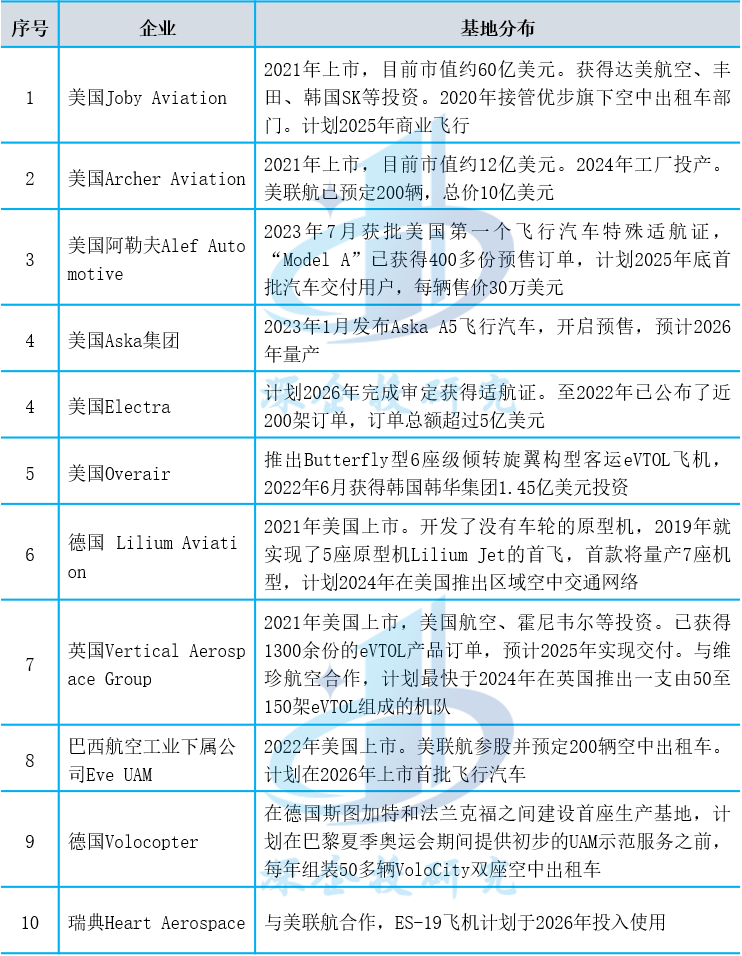

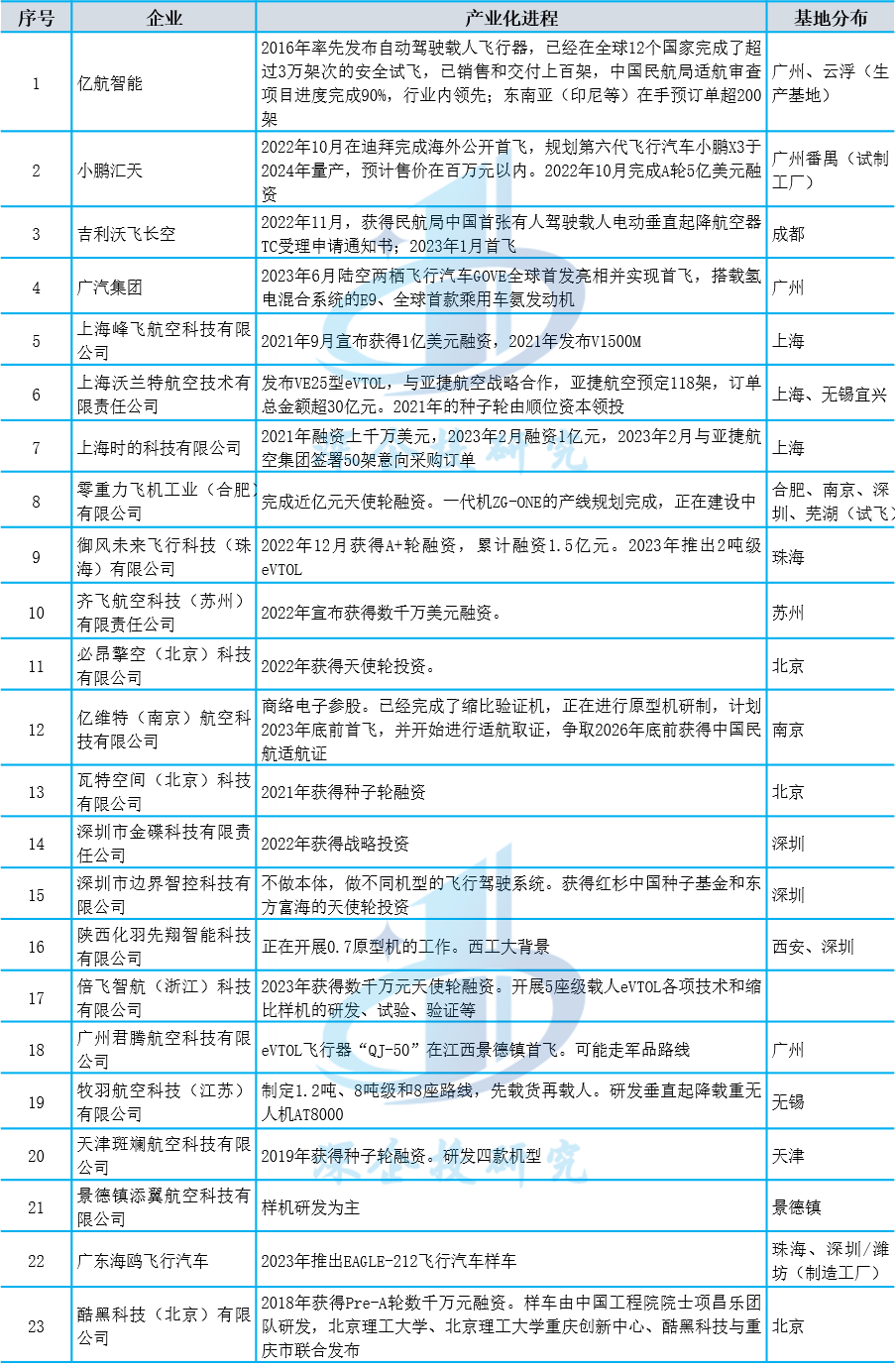

国内外主要飞行汽车企业产业化情况如下表所示。

表7 国际主要飞行汽车企业产业化情况

资料来源:深企投产业研究院整理。

表8 中国主要飞行汽车企业产业化情况

资料来源:深企投产业研究院整理。

7.产业链格局

——产业链及成本结构

eVTOL产业链如下图所示。

图8 eVTOL产业链

资料来源:深企投产业研究院整理。

eVTOL尚未实现规模化生产,供应链来源多元。eVTOL分系统主要由推进系统、航电及飞控系统、能源系统与结构系统构成,电池、动力系统以新能源汽车产业链为主,飞控、导航、通讯和机体系统以航空产业链为主,并与无人机产业链较为类似。以Lilium的eVTOL产品为例,75%零部件来自航空tier1供应商,其中机翼、机身和结构来自Aciturri,航电和飞行控制系统来自霍尼韦尔,复合材料来自东丽。随着获得适航证的eVTOL产品逐渐增加并进入商业化、规模量产阶段,各国监管机构出台适合eVTOL的零部件适航标准,预计未来将出现大量具有适航标准的货架级零部件。

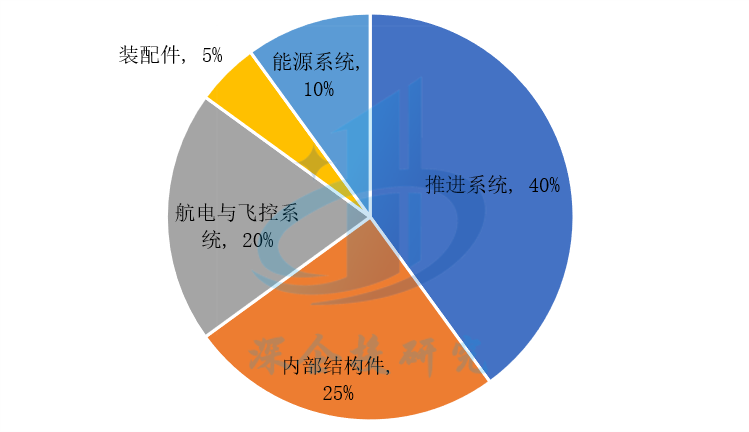

动力推进系统、航电系统和结构材料价值量占比较高。eVTOL根据品类的不同,单机价值量在百万至千万不等。亿航EH-216S(多旋翼eVTOL)官方价格为239万元,参考其年报毛利率,单机价值量近100万元。根据Lilium公司的公开数据,其矢量推力eVTOL单机价值量为250万美元,单机寿命8年,其中推进系统、内部结构件、航空电子设备与飞行控制器、装配件、能源系统分别占比为40%、25%、20%、5%和10%,如下图所示。从亿航智能EH216的制造成本结构看,动力及电池系统、机身结构件(碳纤维复合材料/铝金属),以及电子元器件及其他,这三类各占总制造成本的约三分之一。

图9 Lilium的eVTOL各系统价值量占比

资料来源:《Lilium Analyst Presentation》,深企投产业研究院整理。

——动力系统(电推进系统)

eVTOL主要采用电推进系统。动力系统是飞行器将能量转化成动力的系统,传统飞行器采用燃油推进系统,通过发动机将燃料的化学能转化为动能,对燃料的利用效率对比电动技术有所不足,比如涡轮风扇发动机对燃料的利用效率仅约40%。电推进技术采用电能作为动力系统的部分或全部能源,包括油电混合动力、电池、燃料电池等,具备更高能源利用效率、对电能的利用率能够超过70%,同时具备噪音低,排放环保等优势。随着新能源汽车三电系统技术的迅速发展,飞行器电推进技术已经具备技术基础。eVTOL的动力系统采用完全电气化的电推进技术,重塑了飞行器动力体系架构,代表航空电气化发展的新方向。目前电推进系统功率密度可达到10kw/kg左右,未来商业化航空要求达到20kW/kg。

分布式电推进技术更具优势。分布式电推进系统采用多个相对较小功率电动机驱动较小直径风扇的方式取代超大直径风扇推进飞行器,整个系统的功率密度和效率基本不变,但能量控制更为灵活、容错性能更好,能够有效提高动力装置性能,改善燃油消耗率。通过多个电动机驱动轴直接连接到每个旋翼叶片上,无需传动装置,从而降低噪音、减少零部件、降低成本,并做到安全冗余,即使个别电动旋翼故障,也不至于像直升机那样直接坠落。同时推进系统可根据飞机的用途灵活安置,设计空间变得更为自由。

高功率密度电机是eVTOL分布式电推进系统的核心。电推进系统包括动力产生装置(螺旋桨或涵道式风扇)和驱动电机系统(电机和电机驱动器)两部分。其中电机系统是eVTOL电推进系统的核心动力单元,直接决定了电推进系统的能源利用率和推进效能,使用重量轻和效率高的高功率密度电机是关键。常用的电机系统可以分为有刷直流电机、步进电机、感应电机和永磁同步电机,无人机主要使用无刷直流电机,永磁同步电机具有更高的效率、功率密度及电池转矩,当前成为eVTOL电机的首选。目前,国内外应用于eVTOL电机的研究处于起步阶段,未来电机将持续向高效率/高功率密度升级,处于实验室阶段的超导电机在效率和理论功率密度方面更具优势,未来在eVTOL大功率电推进系统上更具潜力。

当前航空电推进系统处在发展初期。电推进是未来航空业实现净零排放目标的主要动力解决方案之一,航空电推进领域还处在发展的初期阶段,尚未形成像传统发动机领域那种居于垄断地位的航空发动机制造商,美国、欧洲、俄罗斯、日本等国家和地区的研究机构和企业均在加强研发。目前各国研究的重点主要集中在100座级以下飞机的动力系统,尤其是中小型支线飞机、通用飞机和eVTOL,同时也在为电推进大型商用飞机做技术储备。布局企业主要包括国际航空发动机主要企业,通航飞机、eVTOL、无人机厂商,以及一些初创企业。传统航空发动机布局的企业包括美国GE、美国普惠P&W、法国赛峰Safran、英国罗罗Rolls-Royce(2023年出售电推进部门)、俄罗斯联合发动机制造集团UEC等,国内主要有航天科技集团等央企院所。低功率商用电推进系统(比如应用在商业卫星)的研发初创民营企业相对领先,国外有Busek、Accion System、Apollo Fusion、Enpulsion等公司,国内以遨天科技为代表。海外其他航空器电推进系统研发初创企业还有澳大利亚MagniX、西班牙UAVHE、澳大利亚Kite、英国格林喷气公司、瑞士Suter工业公司、美国安派尔Ampaire等。

eVTOL电推进系统主要分为整机厂商自研和方案公司合作两类。国内外eVTOL代表企业如Joby Aviation、Archer、亿航智能、峰飞航空等均选择自主研发电机电控装置,根据公司机型特征进行设计,满足轻量化和功率密度提升的要求。国外可为eVTOL提供电推进系统的公司包括赛峰、罗罗、斯洛文尼亚Pipistrel、美国MagniX等,如Volocopter、沃兰特、时的科技均选择与赛峰集团合作,罗罗公司为Vertical Aerospace、空客City Airbus、英国VA-X4等提供电推进装置,Lilium则选择与日本电装及美国霍尼韦尔航空航天公司合作。国内研发eVTOL电推进系统以及电机电控的企业除了整机厂商外,主要包括无人机动力系统供应商、新能源汽车电机企业以及航空电推进初创企业,如卧龙电驱、天津松正电动、南昌三瑞智能、北京电擎科技、江苏迈吉易威、山东精创磁电、安徽智鸥驱动、宁波诺云驱动等,此外如蓝海华腾等新能源汽车电控企业也正在布局。

——电池系统

航空电池以锂电池为主,eVTOL要求更高。电池能量密度是限制eVTOL应用的一大瓶颈。当前航空动力锂电池以高镍三元+硅基负极体系为主流,市面量产的航空锂电池单体电芯能量密度最高水平在300Wh/kg左右,电池包的能量密度约为220Wh/kg,远低于航空燃油的比能量,勉强能满足小型全电飞行器短程飞行需要,比如峰飞航空的盛世龙可载5人航行近2小时,单次充电航程250km,对现阶段eVTOL的商业运营来说已经足够。美国国家航天局(NASA)认为,支撑小型飞机市场扩张的电池能量密度需达到500Wh/kg。《通用航空装备创新应用实施方案(2024-2030年)》对航空用锂电池的能量密度做出了具体要求,2030年满足电动航空器使用需求和适航要求的400Wh/kg级航空锂电池产品投入量产,500Wh/kg级产品小规模验证。

国内动力电池及固态电池重点企业已布局航空电池领域。我国动力电池领先企业已有相应技术突破,凝聚态、半固态和固态电池多种路线同步发展。目前国内布局航空电池领域的电池企业包括宁德时代、正力新能、孚能科技、国轩高科、蔚蓝锂芯、中创新航、亿纬锂能、麻省固能、欣视界等。宁德时代2023年4月发布的凝聚态电池单体能量密度达到500wh/kg,并与中国商飞和上海交大成立合资公司从事民用航空器相关业务。正力新能、孚能科技等也发布航空电池产品或者已实现eVTOL客户交付。

新型电池技术有望进一步提升能量密度。随着能量密度达到400Wh/kg的凝聚态、半固态电池逐步投入量产,500Wh/kg完成应用验证,有望成为短期至中期内航空锂电池的解决方案。从长期来说,全固态电池解决生产成本高、规模化生产困难、电流密度较低等技术挑战之后,有机会成为eTVOL领域的最终解决方案。此外,超级电容器在功率密度、快速充放电能力、宽温域工作范围、循环性能等方面具有突出优势,有望与电池系统配合使用,实现航空器的轻量化以及提供起降过程所需的瞬变功率。

——航电及飞控系统

航电及飞行控制系统相当于eVTOL的大脑,承担导航定位、飞机运行控制等方面的功能。eVTOL综合航电系统一般包含显示控制系统、导航系统、通信系统、空中防撞系统、黑匣子(飞行数据记录器)等子系统和组件。飞行控制系统除具有自动驾驶仪的功能外,还可改善飞机的操控性和稳定性,实现航迹控制、自动领航、自动着陆、地形跟踪、飞行中自动调整机翼载荷分布、精准定位及编队飞行等功能等功能,为此安装具有各种功能的分系统,如控制增稳系统、自动飞行仪、高度与速度控制系统、侧向航迹控制系统、自动着陆系统、地形跟随系统、机动载荷控制系统、瞄准控制系统、编队控制系统等。对于eVTOL,全球诸如CAAC、FAA、EASA和ICAO等官方机构已经就航电飞控系统在适航安全、智能操控、通用适配等方面提出了一系列要求。

——综合航电系统。全球民用载人飞行器的综合航电仪表系统主要由美国霍尼韦尔Honeywell(多用于中、大型飞机)、美国柯林斯Collins(由UTC科技收购Rockwell后成立,多用于轻、中型飞机)、美国佳明Garmin(轻型通航飞机为主)、法国泰雷兹Thales、英国BAE系统、法国赛峰集团Safran等航电巨头主导。在eVTOL航电设备方面,目前主要是霍尼韦尔和佳明两家提供一体集成方案,并为国内外众多eVTOL主机厂采用。国内大飞机综合航电系统也以进口为主,国产化企业包括华明航电、边界智控、昂际航电、磐拓航空等,在郊区载人运营综合航电系统方面实现国产化。

——飞控系统。飞控产品种类繁多,根据安全标准和智能化水平可用于不同应用场景,载人飞行器适航标准和安全要求更高,全球范围内满足适航要求的飞控供应商相对有限。通用航空飞机、eVTOL及无人机飞控系统国际厂商主要包括美国霍尼韦尔、德国利勃海尔Liebherr、瑞士Daedadean(获得霍尼韦尔投资)、德国Amazilla Aerospace等,国外初创企业还有美国Near Earth Autonomy、美国Xwing、美国Merlin Labs等公司。国外eVTOL主机厂个别选择飞控系统自研,比如美国JOBY公司,其他国外eVTOL厂商多采用霍尼韦尔航天的集成解决方案。国内飞控系统供应商主要分成两类:1)传统航空飞控系统供应商,以军工单位、高校科研院所为主,技术积累扎实,但产品价格较高,如中航工业618所、中国航天、北京航空航天大学和南京航空航天大学等;2)新兴民营企业,主要从无人机飞控系统起家,向eVTOL飞控延伸,包括深圳边界智控、上海狮尾智能、北京创衡控制、北京翔仪恒昌、致导科技、拓攻机器人等,已推出多种高性价比的eVTOL飞控产品。此外如纵横股份等主要无人机整机厂商也有所布局。

——结构材料

eVTOL大规模使用碳纤维复合材料。传统无人机外壳一般采用工程塑料,但抗冲击强度和抗腐蚀性能不足,逐渐被轻量化高强度且能够一体化成型的碳纤维复合材料替代。传统民用飞机比如波音787的结构中有约50%是由复合材料制成,在新能源汽车领域,复合材料通常占整车重量的8-12%。在eVTOL飞行器结构中,复合材料占比可达70%,其中90%以上的复合材料为碳纤维复合材料,约10%采用玻璃纤维复合材料。

复合材料几乎应用于eVTOL的所有部件。根据研究机构Stratview Research数据,eVTOL使用的复合材料中,约有75-80%将用于结构部件和推进系统,约有12-14%用于内部结构,如横梁、座椅等,剩余的8%-12%用在电池系统、航空电子设备和其他小型零部件。Stratview Research预测,eVTOL行业对复合材料的需求将从2024年的约499吨增长至2030年的11748吨,增长幅度近20倍。

图10 复合材料在eVTOL部件中的应用

资料来源:中国复合材料工业协会官网、浙商证券。

——空管系统

空管系统全称是通信、导航、监视与空中交通管理系统,简称CNS/ATM系统,作用于飞行器起飞至降落全过程,是实施空域管理、保障飞行安全、实现航空运输高效有序运行的战略基础设施。其中通信、导航、监视(CNS)部分属于外围设施范畴,空中交通管理系统(ATM)则是空管人员实际用于管理空中交通运输的信息处理系统。监视系统实时监控空域中的所有航班动态,为空管提供精确的飞行数据。通信系统是空管系统的神经中枢,确保了空中交通管理人员与飞行员之间的实时、清晰通信以及各类信息。导航系统则为飞行员提供准确的位置信息,确保航空器能够按计划路线飞行。空管系统架构如下图所示。

图11 空管系统组成及功能架构

资料来源:莱斯信息招股说明书等,深企投产业研究院整理。

空管雷达是空管监视系统的重要组成部分。空中交通管制是空管系统的核心部分,由导航设备、雷达系统、二次雷达、通信设备、地面控制中心组成。雷达系统中的一次雷达(可以分成机场监视雷达、航路监视雷达、机场地面探测设备三类)、二次雷达(由询问雷达和应答雷达组成)、广播式自动相关监控(ADS-BA)和相控阵雷达为空管系统提供核心的监控技术,通过环境感知与避障、空中交通监控、天气监测,以及精确导航和着陆辅助等功能,大幅提升了eVTOL的安全性和操作效率。

在民航空中交通管理领域,国外市场参与者主要是欧美的大型电子系统制造商,包括法国泰雷兹(Thales)、西班牙英德拉(Indra)等;国内市场参与者主要包括莱斯信息(中国电子科技集团公司第二十八研究所旗下上市公司)、成都空管公司(中国民航局第二研究所下属企业)、北京华泰英翔(由中国民航空管技术装备发展有限公司与泰雷兹合资)、川大智胜、四创电子(中国电科第38所旗下上市公司)等,其中二十八所是中国ATM系统的主要设计单位和总承包单位。空管雷达方面,目前军航空管雷达已实现国产为主,民航领域长期以来进口,近年来国产替代大幅推进。涉及民航空管雷达的企业包括国睿科技(中国电科第十四研究所旗下上市公司)、四创电子、纳睿雷达等。