片状多层陶瓷电容器(MLCC)是最常用的被动元器件之一,终端下游涵盖消费电子、家电、汽车、通信等。在5G、汽车电子、智能硬件的推动下,MLCC 市场需求总体稳定。我国是全球最大的MLCC消费市场,约占全球市场一半,但大陆厂商市场份额不足10%,国产替代空间广阔。

01 电容器类别

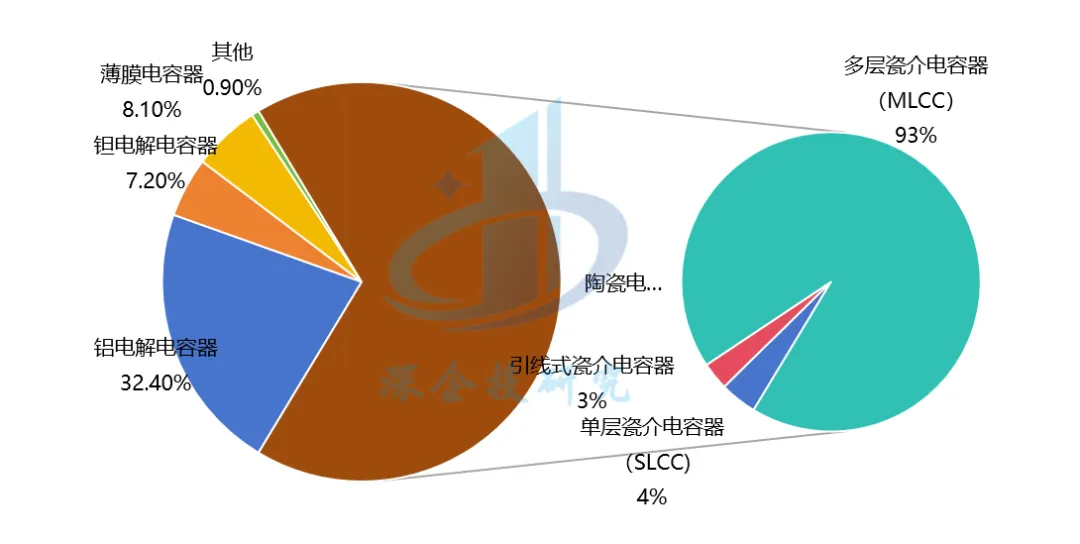

电容器是被动元器件中占比最大的元器件,占比高达65%,几乎所有的电子设备中都需要规模化的电容器配置。根据介质不同,电容器产品可分为陶瓷电容器、铝电解电容器、钽电解电容器和薄膜电容器等。其中,陶瓷电容器具有体积小、电压范围大、价格相对较低等优点,在小型化趋势下具有较大的需求,成为应用最多的电容器种类,2021年在四类主要电容器市场中,陶瓷电容器占比达到54%。陶瓷电容器又可进一步分为片式多层陶瓷电容器(MLCC),片式单层陶瓷电容器(SLCC)和引线式多层陶瓷电容器,其中MLCC的市场规模占整个陶瓷电容器的 93%左右,是用量最大的被动元件。

图1 电容器分类市场份额占比情况

资料来源:中国电子元件行业协会电容器分会,深企投产业研究院。

02 电容器产业链

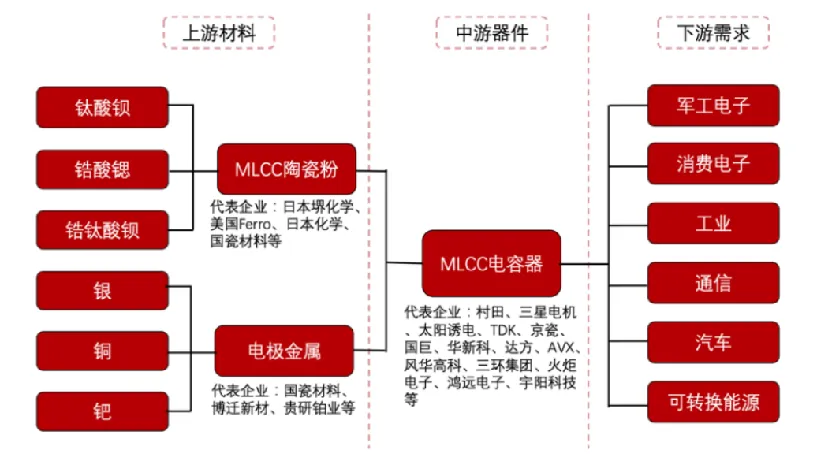

MLCC行业上游是陶瓷粉体和电极材料,下游几乎涵盖所有需要电子设备的领域。MLCC产业链上游为原材料供应商,主要包括钛酸钡等陶瓷粉末及银、钯、铜等电极金属;MLCC生产商处于产业链中游,主要完成对MLCC产品的研发和生产,并通过各种营销渠道对产品进行销售和提供相应的售后服务。MLCC产业链下游主要为设备制造商,广泛应用电子、通信、汽车、军工、轨交、工业等领域。

图2 MLCC电容器产业链图

资料来源:浙商证券,深企投产业研究院。

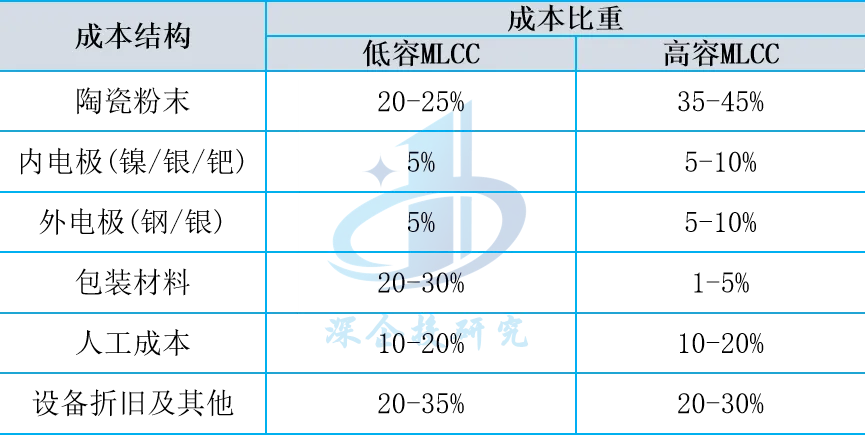

陶瓷粉末是MLCC最主要的成本组成。从成本端来看,MLCC主要由原材料、包装材料、人工和设备折旧构成。原材料在MLCC成本中的占比在50%以上,其中陶瓷粉体材料是MLCC最关键的原材料,且越是高端的产品,陶瓷粉末的价值量占比越高。根据华强电子网数据,在低容MLCC中,陶瓷粉末成本占比在20-25%;在高容MLCC中,陶瓷粉末成本占比高达35-45%。

表1 MLCC成本结构

资料来源:华强电子网,东北证券,深企投产业研究院整理。

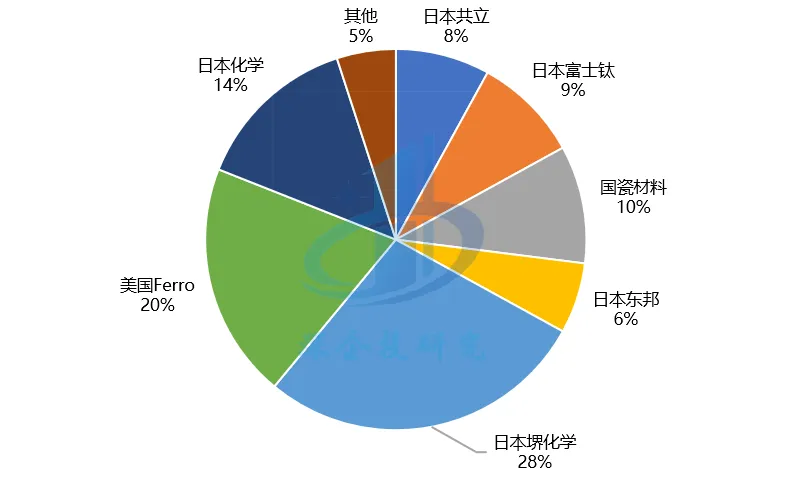

材料及制作工艺是MLCC行业的两大核心壁垒。1)材料方面,陶瓷粉末的微细化程度、纯度、可靠性等决定了MLCC产品的性能,日系企业在陶瓷粉末领域较为领先,全球外销陶瓷粉体前7大厂商有5家来自日本,前3大厂商日本堺化学、美国Ferro及日本化学市占率依次28%、20%、14%,国瓷材料作为国内龙头,市场份额约为10%。2)制作工艺方面,介层薄层化多层化技术和陶瓷粉料与金属电极的共烧技术是两大技术壁垒,日本厂商同样较为领先。在一定体积下,MLCC的叠层数决定了电容量的大小,日本企业已完成在2μm的薄膜介质上叠1000层的工艺实践,生产出单层介质厚度为1μm的100μFMLCC,相比之下我国叠层印刷技术还有一定差距。此外在解决陶瓷介质和内电极金属在高温烧成后的分层、开裂问题上,日本企业在烧结专用设备技术方面也处于领先位置,不仅有各式氮气氛窑炉(钟罩炉和隧道炉),而且在设备自动化、精度方面优势明显。

图3 MLCC陶瓷粉体全球供应格局

资料来源:国巨,上海证券,深企投产业研究院。

03 市场规模

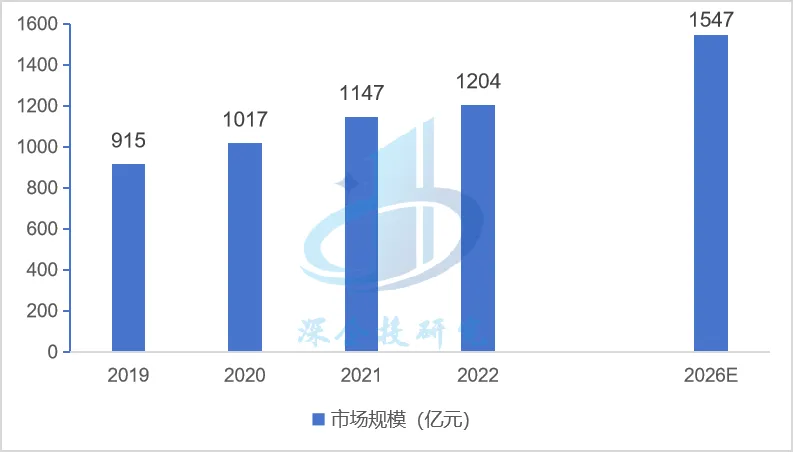

全球MLCC市场突破千亿大关,持续稳健增长。全球MLCC市场规模呈现稳中有升的趋势,根据中国电子元件行业协会统计和预测,全球MLCC市场规模从2019年的915亿元增长至2022年的1204亿元,整体呈现稳定增长趋势,预计到2026年全球MLCC市场规模将达到1547亿元,2022-2026年的CAGR约为6.47%。

图4 2019-2026年全球MLCC市场规模变化和预测

资料来源:中国电子元件行业协会,深企投产业研究院。

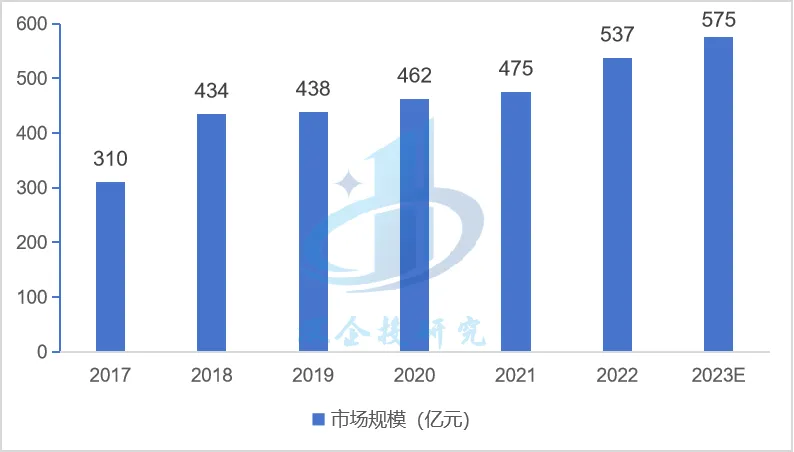

我国MLCC市场稳步扩张,已成为全球最大的MLCC消费市场。根据中国电子元件行业协会数据,我国MLCC市场规模从2017年310亿元快速增长至2022年的537亿元,年均复合增速达7.03%,已占据全球总规模的四成左右,随着国内新能源车以及5G等行业的快速发展,预计2023年我国MLCC市场规模有望达到575亿人民币。

图5 2018-2023年中国MLCC市场规模变化和预测

资料来源:中国电子元件行业协会,深企投产业研究院。

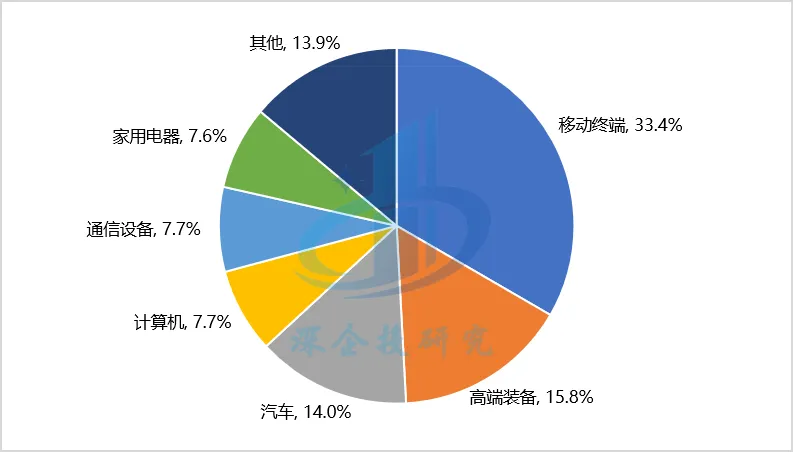

移动终端与汽车成为拉动MLCC市场需求增长的主力军。从下游应用来看,根据中国电子元件行业协会数据,2021年,我国MLCC市场下游应用中移动终端占比高达33.4%,是MLCC最大的应用市场,其次,高端装备领域和汽车紧随其后,前三者的占比总计高达63.2%,移动终端、汽车等高端市场成为拉动MLCC市场需求增长的主力军。

图6 2021年中国MLCC下游应用市场分布

资料来源:中国电子元件行业协会,深企投产业研究院。

移动终端是MLCC第一大应用领域,在5G的推动下市场有望不断增长。我国商用5G从2019年开始快速发展,5G手机出货量从2019年的0.14亿部快速增长至2023年的2.4亿部,而智能手机的升级将显著提升单机MLCC用量。根据村田统计数据,2G/3G手机单机MLCC用量为100-200颗,随着通信技术的升级,高端LTE-A手机中的MLCC用量达550-900颗,5G手机中的MLCC单机用量将上升至1000颗以上。以iPhone为例,4G版iPhone手机的MLCC用量已经超过1200颗,到5G版用量将达到1500-2000颗。受益于5G手机出货量以及单机MLCC用量的不断提升,村田预计2025年智能手机的MLCC整体用量将达到2019年的约1.7倍,CAGR约为9.2%。

作为5G通信的核心设备,5G基站建设也将推动MLCC需求不断增长。由于5G通信采用了更高频段的频谱,单个基站传输距离和通信覆盖范围变小,因此同等信号覆盖区域所需的5G宏基站数量多于4G宏基站。根据工信部数据,截至2023年底,我国累计建成开通的5G基站超过337.7万个,2024年我国5G基站建设将进一步加速,预计远期我国5G基站数量将达到500-600万个。此外5G基站使用的大规模多天线技术对MLCC的整体需求也相应提升,随着国内外5G基站建设的不断推进,村田预计2024年基站的MLCC的整体用量将达到2019年的约1.4倍,CAGR约为7%。

汽车电动化及智能化的发展,也将推动MLCC需求不断增长。MLCC主要用于汽车的动力系统、安全系统、娱乐系统及ADAS中,根据村田数据,L0级传统燃油车的单车MLCC需求量约为3000颗,L2级混合动力车的单车MLCC需求量超过6000颗,L3级纯电动车的MLCC单车需求量超过10000颗。根据中国汽车工业协会统计数据,2023年我国新能源汽车产量944.3万辆,渗透率为31.6%,《新能源汽车产业发展规划(2021-2035年)》中2025年渗透率20%的目标已经提前达成。随着汽车电动化以及智能化进程的不断推进,村田预计2024年车载MLCC的整体用量将达到2019年的约1.6倍,CAGR约为9.8%。

04 竞争格局

1、特种MLCC

特种MLCC行业的发展与国防支出密切相关,将充分受益于我国军队现代化、信息化建设的进程。近年来我国军费保持稳步增长,2023年达到1.56万亿元,增速7.2%,彰显了国家对国防建设的重视与决心。MLCC广泛应用于卫星、飞船、火箭、雷达、导弹等武器装备中,军队现代化建设带来武器装备放量、信息化建设促进电子设备用量提升,将共同推动我国特种MLCC需求快速增长。根据中国电子元件行业协会数据,我国特种MLCC市场规模从2016年的21亿元快速增长到2021年的36亿元,年均复合增速达11.4%,预计我国特种MLCC市场有望在2024年达到51亿元,年均复合增速12.3%。

国内特种MLCC市场格局稳定,鸿远、火炬、宏明三足鼎立。特种MLCC行业具有资质、技术双壁垒,在生产过程中对工艺和可靠性要求要求较高,供应商基本为配套历史较长的龙头企业,新进入者面临产品验证历史较短的问题,难以对老牌厂商形成挑战。因此,特种MLCC市场较为集中,鸿远电子、火炬电子和宏明电子(未上市)三家占据了主要市场份额。

军工MLCC市场。在国内军工电子领域,MLCC大量应用于卫星、飞船、火箭、雷达、导弹等武器装备。由于MLCC产品在生产技术中工艺质量控制难度较大,专项检测技术要求较高,军品使用的市场准入门槛较高。而且更为关键的是,军用客户在选用MLCC产品时,均将配套厂家的产品使用可靠性历史作为其至关重要的必备条件。据中国电子元器件协会数据显示2020年中国军工MLCC市场大约30亿,5年市场复合增速约12.07%。

2、民用MLCC

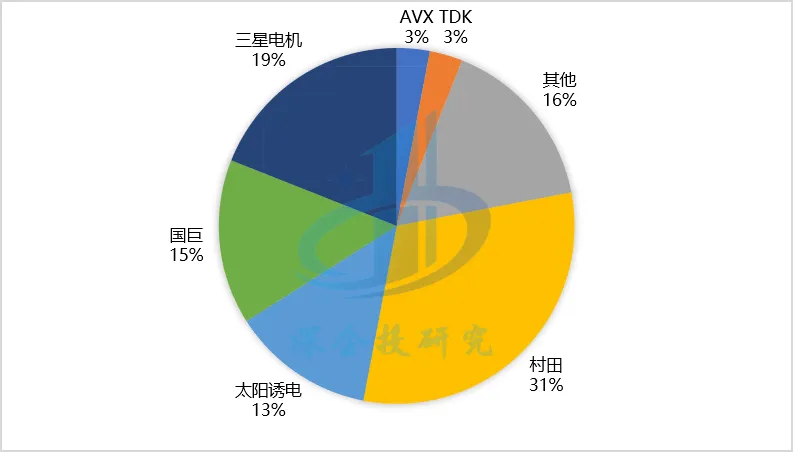

中国是全球最大的MLCC市场,日韩台企业市场份额领先。根据中国电子元件行业协会数据,2022年我国MLCC市场规模达到537亿元,占全球市场的比重接近一半。MLCC行业格局相对集中,技术和产能分布存在较为明显的地域性特征。日系厂商主要生产小尺寸、高电容值的产品,技术含量很高;大陆厂商主要生产中大尺寸、低电容值的产品,技术含量相对较低;台系厂商位于二者之间。具体可分为三个梯队:

——第一梯队为日韩大厂,包括村田、三星电机、太阳诱电、TDK等。日系厂商占有比较明显的领先优势,在尖端高容量产品、陶瓷粉末技术及产能规模上领先其他国家和地区厂商,合计市占率超过40%,代表厂商村田市占率超过31%,技术实力和产能规模都占据龙头地位。日系厂商经营较为稳健,产能利用率和价格水平最为稳定。此外韩国的三星电机依托三星集团一体化优势市占率排名第二。

——第二梯队为中国台湾厂商,技术水平落后于日本大厂,但仍具有一定的规模,主要有国巨、华新科、禾伸堂等;代表厂商国巨市占率15%左右,位居全球第三。

——第三梯队为大陆厂商,与日本一流厂商相比,大陆厂商技术和规模相对落后,但与台系之间的差距在逐步缩小。主要代表厂商有风华高科、宇阳、三环、火炬、鸿远等。

图7 2022年全球主要MLCC厂商市占率情况

资料来源:国巨电子2022年公告,深企投产业研究院。

我国MLCC厂商较为集中,国产替代空间广阔。MLCC行业由于较高的资金、技术壁垒,竞争格局比较集中,目前我国主流厂商包括风华高科、三环集团、火炬电子、鸿远电子等。风华高科作为国内MLCC龙头,技术和产能处于国内领先地位,具有较为完整的产业链,产品主要应用于家电、通信、数码产品、汽车电子等领域,汽车电子是公司未来的重点发展领域。三环集团是国内电子陶瓷元器件领先企业,产品主要应用于电子、通信、消费电子、工业和新能源等领域,未来重点布局5G通信领域。根据中国电子元件行业协会数据,2022年我国MLCC厂商仅占全球市场份额的7.1%,国产替代空间广阔。

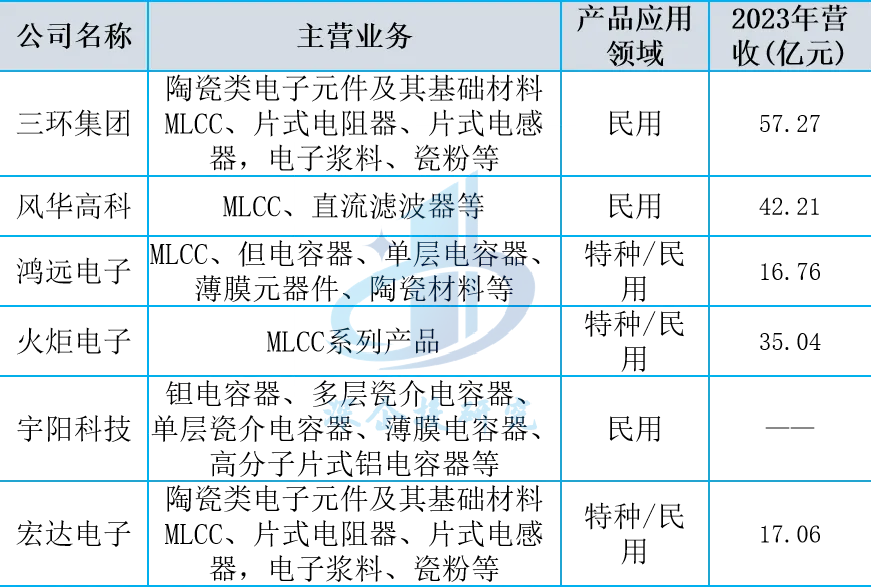

表2 我国主要MLCC厂商主营业务及营收情况

资料来源:各公司公告、年报,深企投产业研究院整理。

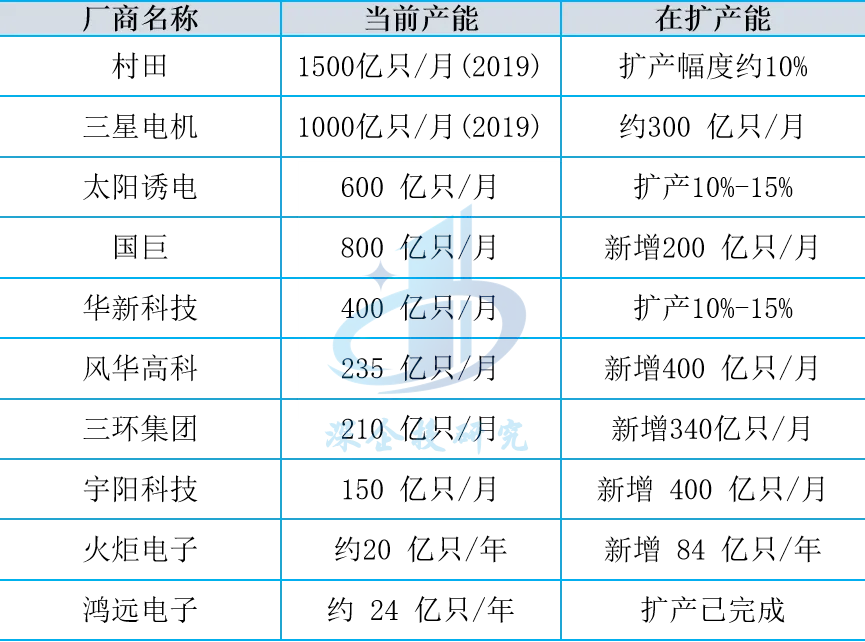

受下游需求推动,国内外厂商纷纷扩产。受益下游新能源、5G等行业的旺盛需求,国内外MLCC厂商纷纷扩产。从产能对比来看,村田、三星电机等日韩厂商产能显著高于国内,占据小尺寸高端市场;风华高科、三环集团等国产厂商积极扩产,以中低端市场为切入点;鸿远、火炬产能显著低于其他国产民用厂商,主要因为其MLCC产品下游应用以特种产品为主、民用高端产品为辅,与民用MLCC厂商实现错位竞争。

表3 国内外主要MLCC厂商产能及扩产情况

资料来源:各公司公告、年报,深企投产业研究院整理。

日韩厂商产能向高端MLCC转移,国产厂商迎来市场机遇。由于常规型MLCC技术门槛不高,竞争激烈,利润率不高。同样的产线,生产中大尺寸的MLCC,产量会比生产小尺寸产品少数倍甚至数十倍,因此生产相对来说不够经济。村田、太阳诱电、TDK等技术领先的日韩系大厂从2016年起逐渐将产能向小型化、高容车用等高端市场转移,逐步退出中低端市场。日韩厂商的产能调整导致中低端的通用型MLCC出现供给缺口,国产MLCC厂商的市场份额有望不断提升。与此同时,中国作为全球最大的的消费电子产品生产国、出口国和消费国,现有手机、计算机和彩电产量占到全球总产量的90%、90%和70%以上,均稳居全球首位,MLCC作为最基础的元器件,考虑到供应链安全及便利,国产替代的强烈需求也成为倒逼国内企业发展的强劲动力。