卫星互联网军民两用前景广阔,近地轨道频段资源稀缺、先占先得,抢占太空资源战略高地势在必行。商业航天稳居世界航天经济的核心,逐渐成为世界大国战略竞争的主战场。马斯克创立的SpaceX在全球卫星互联网布局以及火箭运力、成本、回收技术领先,我国企业奋起直追,2024年将是我国大规模发射卫星互联网相关卫星的关键一年。

01 商业航天市场概况

商业航天是指在相关法律法规指导下,按市场规则配置资源要素,具有商业盈利模式、独立的非政府航天活动及商业行为。商业航天与军用航天、民用航天并列构成航天工业。商业航天主要包括运载火箭、人造卫星、载人航天、深空探测以及空间站五大方向,目前市场以人造卫星和运载火箭为主。商业航天的兴起打破了传统以卫星为主的通信、导航、遥感、科研等航天应用场景,衍生出卫星互联网、太空旅行、太空采矿、深空探索、太空清理、太空殡葬等全新应用方向。

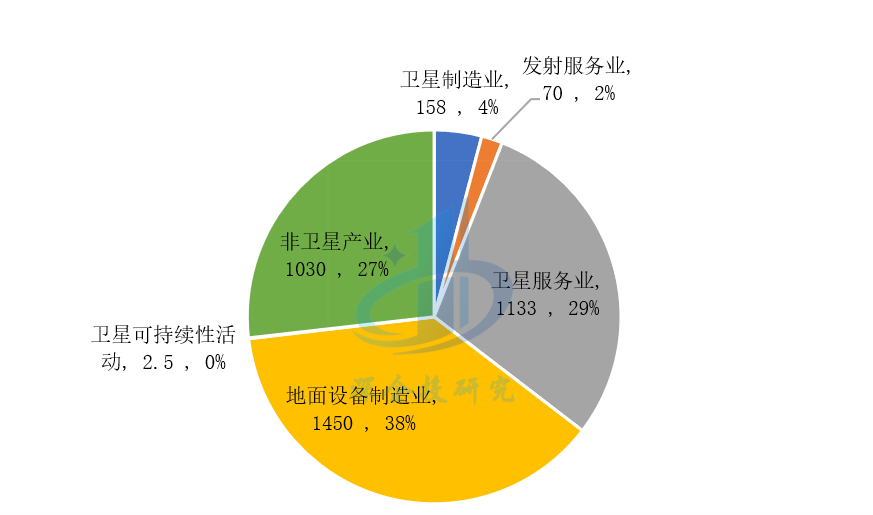

根据美国卫星工业协会SIA的统计数据,2022年全球航天产业的总收入达3840亿美元,其中卫星产业总收入为2811亿美元,占全球航天产业收入的73%,包括卫星制造业收入(158亿美元)、发射服务业收入(约70亿美元)、卫星服务业收入(1133亿美元)、地面设备制造业收入(1450亿美元)、卫星可持续性活动收入(2.5亿美元);非卫星产业总收入为1030亿美元,主要包括载人航天飞行收入、非地球轨道航天器收入和政府预算收入。

图1 2022年全球航天产业收入结构(亿美元)

资料来源:SIA 2023年《卫星产业状况报告》,深企投产业研究院整理。

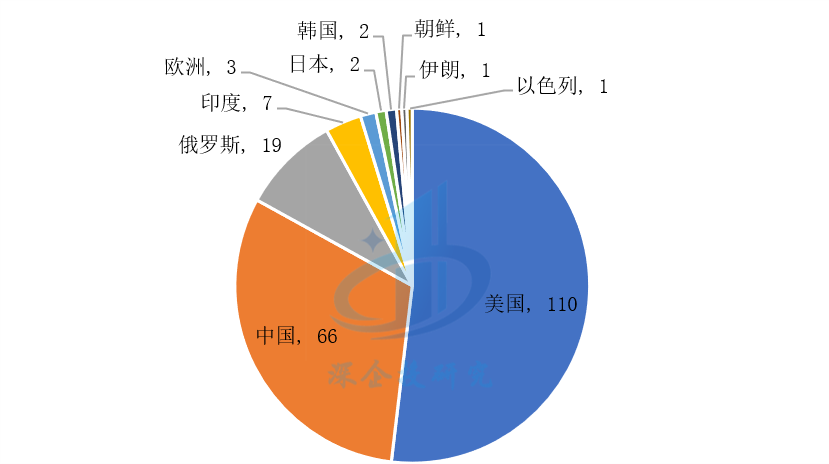

全球航天活动进入高频阶段。2019年全球火箭发射次数102次,自2020年以来,全球火箭发射次数连续突破新高。2023年全球航天发射次数合计223次,成功211次,其中SpaceX猎鹰系列火箭共执行96次任务、全部成功。各国成功发射次数及入轨质量如下图所示。

图2 2023年全球航天发射成功次数

资料来源:SIA、赛迪顾问,深企投产业研究院整理。

低轨小卫星研制成为行业主流。随着航天产业不断发展,小卫星的单星性能、功能密度、敏捷机动能力和卫星寿命大幅提升,一箭多星、可重复使用商业运载火箭、低成本制造等技术持续进步,低轨卫星发射成本持续下降,低轨小型化卫星研制成为行业主流,规模发射低轨卫星形成分布式星座相比大卫星更具有性价比。

(二)卫星产品结构

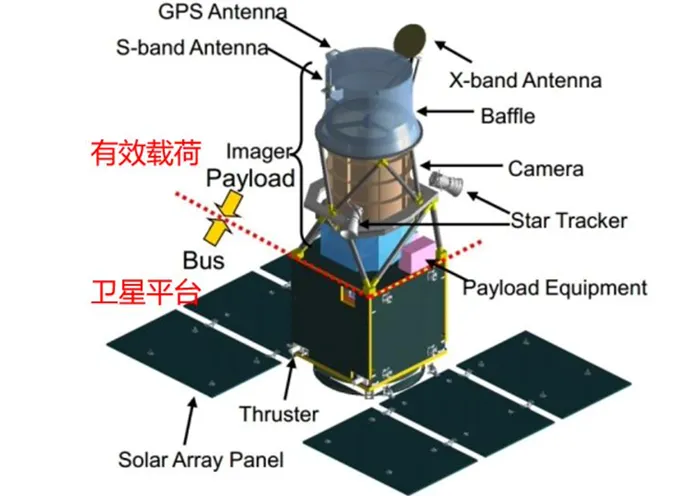

卫星一般由有效载荷和卫星平台构成,如下图所示。

图6 卫星总体结构

资料来源:NEC、华泰证券。

有效载荷是卫星进入轨道以后发挥其核心功能及完成特定任务的仪器、设备或系统,还包括实验生物、各种试验件等。卫星有效载荷种类繁多,大致可分为科学探测和实验类、信息获取类、信息传输类、信息基准类。有效载荷基本为定制产品,一般根据任务需求从零开始设计,除非大规模采购或自产。

卫星平台是为有效载荷正常工作提供支持、控制、指令和管理保证服务的各分系统的总称。卫星平台作为卫星有效载荷执行任务的底座,具有通用化设计的特征,在一种卫星平台的基础上进行局部适应性修改,便可支持一种或几种有效载荷的组合体,快速响应不同的航天任务要求。理想状态下卫星平台成本占比在20%-30%之间。卫星批量化生产首先要实现卫星平台批量化生产,再来考虑有效载荷逐步批量化生产。

按各自服务功能不同,卫星平台通常可划分为结构系统(为其他分系统提供机械支撑)、推进系统(为姿轨控提供动力)、姿轨控系统(姿态控制和轨道控制,实现机动)、供电系统(发电、存储、输出一次电源)、热控系统(控制内外热交换保持平衡温度)、遥感测控系统(采集、下传各类数据,接收、处理、分发地面控制指令等)、数据管理系统(储存程序,采集、处理数据及协调分系统工作)等,如下图所示。

图7 卫星平台各分系统结构示意图

资料来源:《航天器工程》2015年第6期、华泰证券。

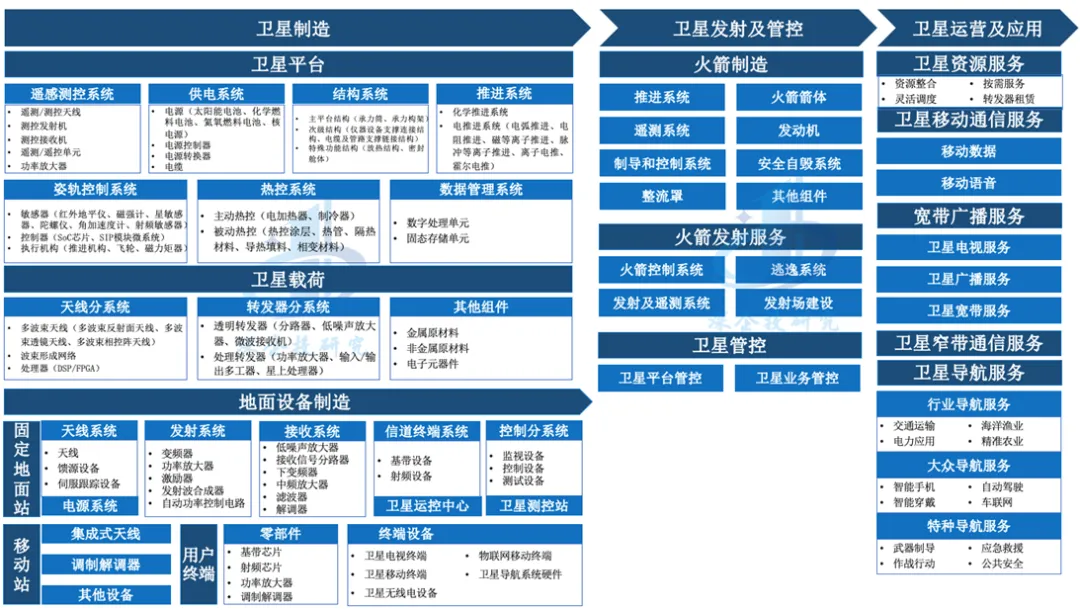

(三)卫星产业链

卫星作为商业航天的重要组成部分,其产业链涵盖卫星服务业、卫星制造业、发射服务业、地面设备制造四大领域。卫星制造环节主要包括卫星平台、卫星载荷,卫星发射环节包括火箭制造以及发射服务,地面设备主要包括固定地面站、移动式地面站(静中通、动中通等)以及用户终端,卫星运营及服务主要包含卫星移动通信服务、宽带广播服务以及卫星固定服务等。根据Euroconsult、美国卫星产业协会(SIA)统计,卫星价值集中在应用端,占整个产业价值的84.6%。

图8 卫星产业链图解

资料来源:赛迪顾问、华泰证券、国信证券等,深企投产业研究院整理。

(四)卫星互联网发展概况

低轨星座组网引领行业发展趋势。在各国航天事业发展初期,为实现基本的通信、导航、遥感功能,通常发射少量性能强大的大卫星到中高轨道,但中高轨道大卫星成本较高,研制周期长,难以满足行业的发展需求。通信卫星低轨化能降低时延、导航卫星低轨化可增强导航系统、遥感卫星低轨化可提高分辨率。低轨卫星和地面之间的通信传输时延仅为几毫秒,在对时效性、可靠性要求较高的相关通信场景中具有优势,广泛应用于下一代通信、自动驾驶等高实时性要求的领域。遥感方面,单一卫星在满足基本的分辨率需求的情况下覆盖面积有限、获取的遥感数据量较少、响应能力不足,难以满足现阶段对遥感数据时效性的要求。搭建高密度、高覆盖率的低轨遥感卫星星座,通过卫星在轨数量的优势,实现特定地点的快速重访和信息的及时更新,从而提高卫星时间分辨率,增强卫星图像的时效性,是目前商业遥感卫星领域最重要的发展趋势之一。

低轨卫星通信应用场景丰富。在军事通信等特种通信领域,低轨卫星通信具备较强抗干扰、抗打击能力,已被广泛应用于信息化战争,比如Starlink在俄乌战争中得到广泛应用,Starlink还发布了专门服务于政府和国防部门的星盾(Starshied)项目。在民用方面,卫星互联网的使用场景日渐丰富,依托低时延、低成本、广覆盖、易部署的优势,新一代低轨卫星互联网将扩展地面通信覆盖,包括偏远地区通信、机载通信、海事通信、应急通信等,并与地面通信互补融合,包括手机直连、车联网、物联网、5GNTN和6G等。

近地轨道资源和卫星通信频段稀缺。轨道与频率是卫星互联网建设的先决条件,属于全球通信基础设施,也是稀缺的“不可再生资源”。为了规避频率干扰及卫星碰撞风险,卫星之间需要保持一定的安全距离,因此同一高度的轨道存在卫星容量上限。中国科学院软件研究所的研究结果表明,高度300-2000km的轨道空间内可容纳17.5万颗卫星。根据中国信通院2021年发布的《6G总体愿景与潜在关键技术白皮书》测算,近地轨道卫星总容量约为10万颗。300-600km左右的轨道高度在卫星寿命、通信时延、频率干扰等方面具有一定优势,是卫星互联网星座运营方重点争夺的位置。根据赛迪顾问预测,到2029年,地球近地轨道将部署总计约5.7万颗低轨卫星,轨位可用空间将所剩无几,而低轨卫星主要采用的Ku及Ka频率资源也逐渐趋于饱和状态。

近地轨道频段资源先到先得、赢家通吃。目前全球卫星轨道和频率均由联合国的国际电信联盟(ITU) 统一管理,ITU为了防止无线电频谱囤积,按其《无线电规则》,主要分配形式为“先申报就可优先使用”(“先登先占永得”)的抢占方式。企业要想运行商业卫星,必须由所在国家的电信主管部门向ITU提出申请,经ITU审议后由本国主管部门通知批准发放频谱。企业需要在获得许可后2年内完成星座中10%卫星的部署,5年内完成星座中50%卫星的部署,7年内完成星座中100%卫星的部署,才能获得该频率的使用权。如果无法满足上述要求,将对申报的星座规模进行削减。

全球星座组网加速。由于卫星频率及轨道资源的稀缺性,各家公司都会力争在最短的时间内完成组网。各国出于国防安全战略考虑,也都在加速布局低轨卫星星座,陆续提出“星座计划”,抢占紧俏的轨道资源。根据ITU官网数据,截至2022年12月31日,全球正在申报和已投入使用的非对地静止卫星网络(NGSO)共计2240个,其中美国450个,位列第一,中国414个,位列第二。国外SpaceX、波音、OneWeb、开普勒通信、三星、亚马逊等公司都相继提出了低轨星座计划,其中最具代表性是SpaceX公司的“Starlink”(星链),计划2024年搭建由约1.2万颗卫星组成的星链提供互联网服务,到2027年达到4.2万颗卫星。截止2023年底SpaceX累计发射了5650颗星链卫星,其中2023年全年发射了63次共1984颗卫星。其他公司的星座规模从几百颗到数千颗卫星不等。

我国加快卫星互联网建设。为了争取近地轨道资源,我国已经申报了多个互联网星座计划,总计预计将发射约4万颗卫星。2020年9月我国以“GW”为代号向ITU申报了12992颗“星网”星座,分布在距地面590至1145km低轨轨道,必须在2027年之前完成发射和信号验证。此外,我国低轨宽频多媒体卫星星座“G60星链”计划于2024年开始批量发射,一期将发射卫星1296颗,未来将实现12000余颗卫星组网。预计2024年将是我国大规模发射卫星互联网相关卫星的关键一年。

国内卫星互联网C端应用渗透率提高。消费电子与智能出行是民用卫星通信市场的两大典型场景,国内手机和车载卫星通信的渗透率不断提高。中国联通已经完成了首个手机直连卫星的验证,华为率先实现了手机直连卫星的功能。未来随着天地一体化,手机直连卫星有望从头部品牌高端机型向中高端机型继续渗透,逐渐成为手机的标配。国内以吉利、比亚迪为代表的头部车企积极探索车载卫星应用落地,高精度定位、车规级导航与车载卫星通导融合成为应用热点。吉利未来出行星座计划在2024年初发射第二批11颗卫星,为汽车自动驾驶等领域提供支持,银河E8率先搭载卫星通信技术。在民用市场需求驱动下,终端卫星直连技术将逐步成熟,C端应用空间广阔,国内卫星互联网的商业化进程将加速推进。

通信、导航和遥感功能融合大势所趋。主要国家对卫星通信导航遥感融合的研究持续推进,我国在《国家民用空间基础设施中长期发展规划(2015—2025年)》中提出了一星多用、多星组网、多网协同、数据集成发展的思路。随着低轨卫星设计和制造技术的不断发展以及星载处理能力的增强,单颗低轨卫星有望同时搭载多种载荷,实现“一星多用”。借助强大的星载高性能处理单元,单颗低轨卫星能够在执行导航、遥感任务的同时进行星间/星地数据传输。在单颗低轨卫星实现通信、导航、遥感功能的融合,可以减少所需的卫星数量、节省轨道频率资源,同时降低发射及运维成本,考虑我国现有低轨卫星数量较少、轨道频率资源珍贵,加上市场对卫星性能要求提高,通信、导航和遥感融合乃大势所趋。

(五)卫星制造产业格局

低轨小卫星需求庞大,我国产能供给严重不足。根据《中国航天科技活动蓝皮书(2023年)》显示,2023年我国共实施了67次航天发射(成功66次),其中有26次商业发射(成功25次),发射成功率达96%;共研制发射120颗商业卫星,占全年研制发射卫星数量的54%。我国已申报的互联网星座计划需要在7年内发射约4万颗卫星,其中GW星网、G60星链各12000多颗,即使剔除GW星网(仅剩3年时间),仅G60星链每年就需要发射近2000颗小卫星。目前国内小卫星制造及发射能力均严重不足,缺口在90%以上。

国内卫星制造长期依赖国家队,卫星成本问题亟待解决。我国卫星总装长期由国家队主导,包括航天科技五院/八院、航天科工集团、中科院微小卫星、中国卫星等院所及国企。相关元器件很多也是由国家队制造的,且按照宇航级标准生产,遵守严格的生产规范,如果达不到规范就无法出厂供货,从而导致研制周期较长、生产成本居高不下。具体到单星制造成本上,国内的单星制造成本的成本远高于SpaceX。摩根士丹利估算Starlink卫星制造成本在100万美元/颗,而马斯克在2020年4月透露单颗卫星的成本可以下降到50万美元。据浙商证券研报,目前我国低轨通信卫星的平均造价约在3000万元左右。

低成本快速批产需要新模式。传统的通信卫星制造,特别是GEO卫星,采用定制模式,生产周期长达数年,并且制造经费可达上亿美元。面对卫星互联网大规模卫星组网发射需求,规模化生产是降低卫星制造成本的核心途径。低成本快速批产关键包括:一是模块化设计,将卫星必备的供电、数据管理、遥感测控、姿轨控以及热控系统等整合起来,做成通用化、标准化的卫星平台,可提高通用性和复用率,大幅缩短卫星交付周期。根据美国宇航公司的实验结论,采用模块化卫星平台技术会使卫星成本降低29%。二是降低元器件成本,使用工业级元器件替代宇航级元器件、以牺牲部分可靠性换取低成本,提高核心元器件自研比例。三是借鉴汽车工厂的柔性化脉动式生产模式,将整个卫星生产划分为多个相对独立的生产单元,并在卫星数字化模型基础上,依托柔性生产和智能制造技术实现批量化生产。在批量化生产模式支持下,SpaceX位于雷德蒙德卫星工厂的产能已经达到每月120颗,最快一周可制造45颗卫星,OneWeb佛罗里达卫星工厂具备每周生产15颗卫星的能力。

商业卫星公司有望重塑国内卫星产业生态。国内商业卫星公司主要企业包括中国卫星(航天科技旗下)、银河航天、长光卫星、长沙天仪研究院、时空道宇、微纳星空、零重空间、九天微星、欧科微等,通过自研核心元器件,采用工业级元器件、以牺牲部分可靠性换取低成本,以及建设柔性卫星工厂等方式降低成本,有望重塑国内卫星产业生态。头部民营综合卫星制造商银河航天专注于低成本、高性能通信卫星制造,目前单颗卫星研制成本已降至千万量级,是传统同类产品的十分之一乃至几十分之一。中国卫星在国内小卫星制造领域占主导地位。长光卫星专注于遥感卫星的设计制造以及运营服务,研制中的第四代亚米级卫星,重量在20kg级,目标批量化单颗制造成本不超过400万元。

规模效应持续提升,未来卫星单价有望降至百万级。从国内卫星批量产线来看,吉利台州卫星超级工厂(年产能目标500颗、单价600万元左右)、银河航天南通工厂(年产能目标300-500颗)、格思航天上海工厂(年产能目标500颗)、中科院微小卫星上海工厂(临港园区+松江工厂合计年产能目标600颗)、航天科工空间工程武汉工厂(年产能目标240颗)、航天五院天津工厂(年产能目标200颗以上)后续相继建成量产,有望带动国内小卫星制造成本快速下降。未来随着民营企业工艺提升和规模化效应,生产弹性进一步释放,卫星单价有望降至百万级。

04 我国商业火箭发射市场格局

目前我国火箭运力严重不足。国内运载火箭发射技术在逐渐突破,但火箭运载能力相对薄弱,成本偏高。虽然火箭发射服务产值仅占整个航天产业的1.5%-2%,但运载火箭是进入空间的入口,是连接卫星制造及卫星应用的中枢环节。星座计划离不开大运力、低成本的火箭发射服务,随着卫星发射需求不断增长,运载火箭的运载能力、发射效率成为制约星座大规模部署的主要瓶颈。从运力来看,2021年,SpaceX猎鹰九号运载火箭单次发射卫星数量143颗、创世界纪录,我国最高记录为一箭41星。根据各公司官方数据,SpaceX猎鹰九号火箭近地轨道运力达到22.8吨,接近我国目前运载能力最大的长征五号火箭(近地轨道运力为25吨),重型猎鹰火箭运力则达到63.8吨。相比之下,我国民营火箭的运力薄弱,近地轨道运力均值只有0.5吨左右,不及猎鹰九号的1/40。

我国火箭发射成本亟需降低。SpacceX的Starlink卫星单位发射成本为3000美元/千克,我国低轨卫星发射成本约2万美元/千克,国内代表性民营航天公司星河动力2022年8月9日发射成功的谷神星一号火箭的发射成本超过1.5万美元/千克,发射成本存在明显差距。如果未来SpacceX的“Starship星舰”全箭回收,则该火箭发射成本预计只需200美元/KG。商业航天发射成本高昂,主要原因是运载火箭成本高,运载火箭的硬件成本就能占到每次发射总成本的80%以上,且火箭发动机成本占据火箭研制成本60%以上,如果实现发动机的重复使用,在回收火箭上加入新子级后,即能继续执行任务,则可大幅提升投送能力并降低成本。对比SpaceX的运载能力,我国现役运载火箭运载能力偏低,急需大力发展中大型可重复使用液体运载火箭,来满足星座大规模部署所需的“低成本、高可靠、高频次”发射能力。

我国航天火箭发射端多元发展。随着国家政策的放开、全球航天需求的增长以及航天技术的突破,过去五年我国商业运载火箭领域获得飞速发展,正逐渐形成从研发设计到制造发射的完整产业布局。目前,我国商业航天火箭领域的代表企业有蓝箭航天、星河动力、星际荣耀、航天科技、航天科工、中科宇航等,火箭发射端呈现多元化态势。蓝箭航天“朱雀二号”遥二火箭成为全球首款发射入轨的液氧甲烷运载火箭,蓝箭航天计划于2024年面向市场进行小批量交付,年产3至4发,此后连续三到四年交付数量每年增长一倍。天兵科技“天龙二号”液氧煤油火箭取得首飞成功,成为我国首次实现箭体产品大规模重复使用的运载火箭,“天龙三号”计划2024年完成火箭首飞,2025年起具备每年30发的商业发射能力。星际荣耀2019年“双曲线一号”实现了民营火箭公司的首次发射。星河动力“谷神星一号”小型运载火箭实现高密度发射。中科宇航“力箭一号”是我国运载能力最大的固体运载火箭。国家队方面,航天科技的“长征十一号”与“捷龙系列”商业火箭,航天科工的快舟火箭系列仍然占据主要地位。

商业航天发射场建设破解发射资源瓶颈。我国现有酒泉发射场、太原发射场、文昌发射场、西昌发射场和东方航天港五大发射场,其中酒泉发射场是中国创建最早的卫星发射中心,是我国发射卫星、火箭、导弹的主要基地,东方航天港是中国唯一的海上发射母港。海南文昌正在建设我国首个商业航天发射场,有望于2024年实现常态化发射,有利于破解我国目前商业航天发射资源相对紧缺的局面。

05 国内商业航天重点地区

全国多地重点发展商业航天。在国家方针政策指引下,多个地方政府推出商业航天扶持政策及发展规划,如北京、上海、浙江等从2021至今陆续出台具体支持措施,助推国内商业航天在火箭发射、可回收技术、低轨星座等领域取得技术突破。

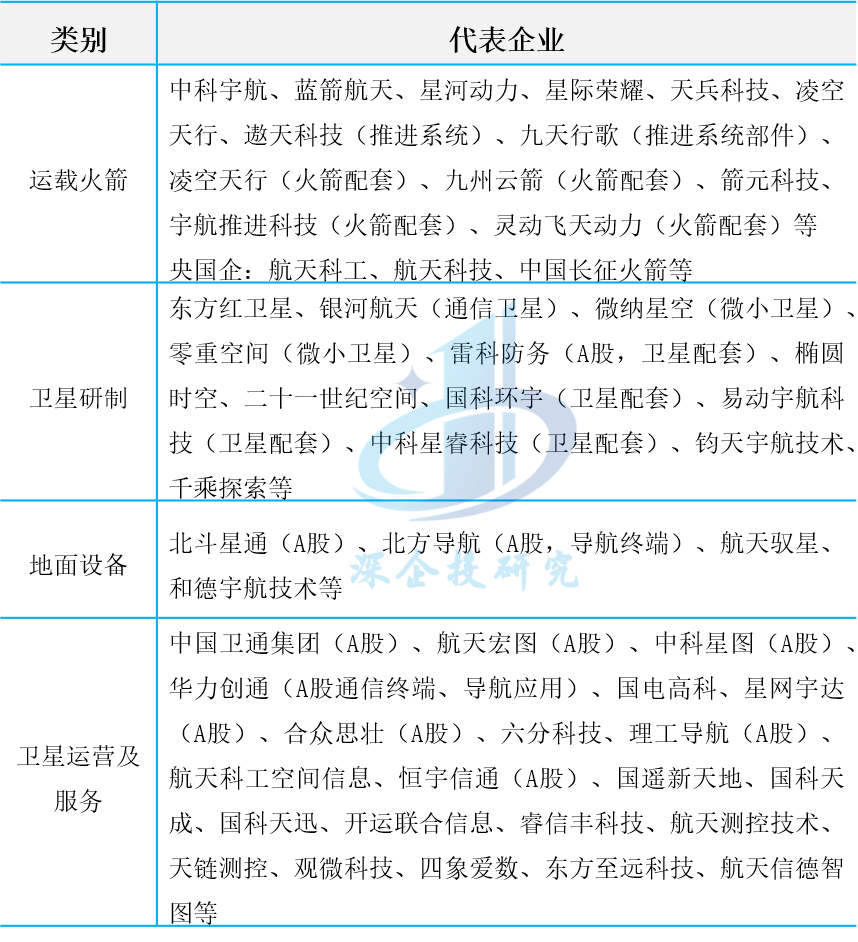

——北京市。北京市商业航天产业基础雄厚,资源丰富,在产业决策、科研攻关、核心制造等环节优势明显,是我国商业航天最为主要的研发中心和制造基地。北京市相继发布《北京市支持卫星网络产业发展的若干措施》《北京市加快商业航天创新发展行动方案(2024-2028年)》,提出“南箭北星”的商业航天定位,明确商业航天规划与卫星互联网大规模星座组网运营。大兴区、丰台区均发布区级商业航天产业政策。丰台区聚集了航天航空科研院所35家,航天航空相关企业如天兵科技110余家,已构建了以火箭产业为主的多元发展格局。北京亦庄已聚集包括中科宇航、蓝箭航天、星河动力等在内的50余家商业航天企业,覆盖运载火箭、卫星研制、卫星应用、型号配套、地面设备、技术应用等领域,落地的民营火箭整箭研制企业数量占全国70%以上。北京市商业航天重点企业如下表所示。

表4 北京市商业航天代表企业

资料来源:深企投产业研究院整理。

——上海市。上海市近年来相继发布《关于本市推进空间信息产业高质量发展的实施意见》《上海市进一步推进新型基础设施建设行动方案(2023—2026年)》《上海市促进商业航天发展打造空间信息产业高地行动计划(2023—2025年)》,计划围绕闵行上海航天城、浦东卫星互联网科研基地、临港卫星制造集聚区、青浦北斗空间信息应用示范区、松江卫星产业基地等形成“核心主体+东、西两翼”商业航天空间布局,吸引国内外商业航天头部企业落户,支持商业卫星、火箭拳头产品研发,开展大规模星间组网等研究,加强火箭+卫星+地面终端+星座运营能力建设。上海市以“G60星链”建设为牵引,布局“天地一体”卫星互联网,分阶段发射规模化低轨通信卫星并构建低轨星座。2023年底,上海格思航天G60卫星数字工厂正式投产并实现首星下线,该工厂年产卫星预估达到300颗,到2025年有望形成年产50发商业火箭、600颗商业卫星的批量化制造能力。从重点企业看,上海拥有航天科技八院805所(上海宇航系统工程)、中科院微小卫星创新研究院等航天器重点研制发射及服务一体化机构,以及格思航天、京济通信、九天微星等商业航天重点企业。规划星座组网企业有九天微星、上海欧科微、上海垣信卫星科技、上海蔚星数据等。其他重点企业还有华测导航(A股,导航应用)、千寻位置(导航应用)、司南导航(A股,导航应用)、方位角数据(导航应用)等。

——武汉市。湖北省制定了《湖北省航空航天产业发展“十四五”规划》,武汉市2022年发布《加快推进航天产业发展的实施意见》,提出武汉将锚定“中国航天第三极”发展目标,打造引领中部的航天产业集聚区,2025年全市航天产业规模达到千亿元级。由湖北省、武汉市与航天科工共同打造的武汉国家航天产业基地,位于武汉新洲区,是我国首个商业航天产业综合发展基地,重点发展商业航天运载火箭及发射服务、卫星平台及载荷、空间信息应用服务、航天地面设备及制造等四大主导产业,自2017年建设以来已经形成了“星”“箭”“云和”三条年生产能力50发的“主基地”。武汉市商业航天重点企业主要为航天科工、航天科技下属公司及机构为主,如航天科工火箭(火箭研制)、航天时代电子(A股)、航天科工空间工程、航天三江、航天行云科技、中国航天技术研究院等,民营创业企业主要有珈和科技(卫星服务)等。

——深圳市。2021年5月,深圳市印发《深圳市关于支持卫星及应用产业发展的工作意见》,覆盖了卫星产业从研发设计到应用的诸多领域。2022年3月《深圳市推进新型信息基础设施建设行动计划(2022-2025年)》提出前瞻布局新技术基础设施(重点包括布局卫星互联网设施)。依托电子信息产业基础,深圳已经形成包括卫星研发、设计、制造、运营、卫星应用等相对完善的产业体系,主要企业包括航天东方红(卫星研制)、亚太星通宽带(卫星研制、通信系统集成、终端等)、华力创通(芯片模组)、魔方卫星科技(卫星组件)、华信天线(卫星天线、平台部件等,隶属于北斗星通)、星联天通(卫星通信模块及终端)、乾行达科技(航天器材料)、中科海信(卫星导航终端)、华大北斗(卫星导航应用)、微联星智(卫星测控、通信应用)等。

——广州市。2021年《广州市建设国家数字经济创新发展试验区实施方案》提出前瞻布局卫星互联网等未来网络。2021年3月,吉利科技集团宣布在广州南沙设立其全国唯一航天业务集团总部时空探索科技有限公司,负责管理运营时空道宇、上合航天、星空智联、欧科微等核心企业,项目产值规模超100亿元。同年12月,运载火箭研制企业中科宇航宣布在广州南沙建设中科空天产业基地,完全建成后可实现年产30发运载火箭。广州市商业航天重点企业还有海格通信(A股,卫星导航应用)、中海达(导航终端、导航应用)、导远科技(导航应用)、中科云图智能(卫星遥感应用)等。

——西安市。西安是我国航天工业重要基地,西安国家民用航天产业基地由陕西省、西安市联合航天科技集团共同建设,已集聚航天五院西安分院、航天六院、西安航天精密机电研究所、中天火箭(A股)、航天动力(A股)等8个国家队机构及其下属企业,以及星际荣耀、银河航天、天润科技(A股)、中科天塔等40余家商业航天企业,航天基地牵头成立了“国际商业航天产业联盟”。西安商业航天重点企业还有中科西光航天、星展测控等。

——成都市。2023年11月,成都市发布《成都市卫星互联网与卫星应用产业发展规划(2023—2030年)》征求意见稿,计划到2025年基本建成卫星互联网与卫星应用示范城市,到2030年打造千亿级卫星互联网与卫星应用产业集群。成都卫星互联网产业集中在成都高新区未来科技城,已集聚中国民航飞行学院天府校区、中国民航二所、国星宇航(卫星服务)、凌空天行(运载火箭)等院校和企业。其他重点企业还有振芯科技(导航应用)、盟升电子(A股,导航终端)、天奥电子(A股,导航终端)、天箭科技(A股,通信终端、卫星测控)、迅翼卫通(卫星通信终端)等。

——南京市。南京是江苏省卫星产业的主要集聚区,科研院所众多,2022年全市航空航天产业收入达466亿元。在航空航天领域,南京市拥有航天科工集团八五一一研究所、中电14所、南京电子设备研究所、航天晨光、南京恩瑞特、莱斯信息、南京机电、美特林科、赛达机械、高华股份等近80家企业,在动力系统、机电系统、航电系统、航空材料等领域具有较强的研发和生产能力,初步构建了以动力系统制造、机载系统制造、无人机研发、空管系统开发等为重点的产业体系,主要集聚在浦口高新区、空港枢纽经济区、白下高新区等重点园区。商业航天领域主要有起源太空(航天器总装)等企业。

——山东烟台。烟台已落地九天行歌火箭推进剂贮箱生产基地、东方空间引力一号”运载火箭AIT中心、星河动力商业固体运载火箭创新研发制造基地等商业火箭及配套系统部件基地项目。