军用无人机已成为现代战争常态化应用的主力装备,在俄乌冲突中广泛应用,改变了战场态势和作战方式,俄乌战场也成为世界军用无人机产业的“展示窗口”。美国兰德智库在干预台海的模拟冲突中,也提出采用蜂群无人机战术,依托双方投入和损失的巨大不对称性,来阻止渡海登陆。我国无人机研究起步晚,但已达到世界先进水平,是全球军用无人机出口第三大国,商用无人机、消费无人机生产则在全球处于主导地位。

01 产品类别和产业链

“无人机”是无人驾驶飞行器的缩写,也可以认为是“空中机器人”。无人机品类多样,应用场景丰富。无人机按照平台构型可分为固定翼无人机、旋翼无人机、无人直升机等;按大小可以分为微型、小型、中型、大型无人机;按用途可分为军用无人机和民用无人机,军用无人机包括侦察无人机、诱饵无人机、电子对抗无人机、通信中继无人机、无人战斗机、加油无人机、反辐射无人机、靶机等,在我国主要由中航工业、中航科工、中航科技、兵器工业集团等国有军工集团的下属公司(如航天彩虹、中无人机、中航沈飞、洪都航空、星网宇达等)主导,其产品也向民用领域延伸。从全球市场看,当前军用无人机占据无人机市场的主体。

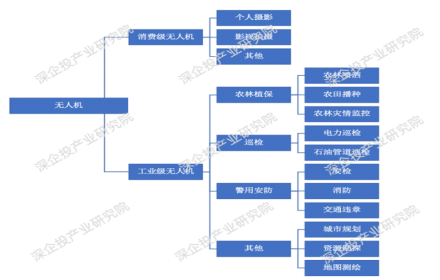

民用无人机主要应用在工业、农业、商业、公共事业和个人消费五个领域,按照功能应用分类,可分为消费级无人机和工业级无人机,如下图所示。消费级无人机搭载着相机、摄像头等拍摄设备,具有较强的娱乐属性,是一种新型消费电子产品和智能硬件。相比于消费级无人机,工业级无人机具有较强的功能性,能够辅助政府、企业工作人员进行巡检、监控、测绘勘测等多种类型的日常作业,主要应用领域包括农林植保、巡检、警用安防等。2020年我国消费无人机占比为54.39%。

图1 民用无人机分类

资料来源:深企投整理。

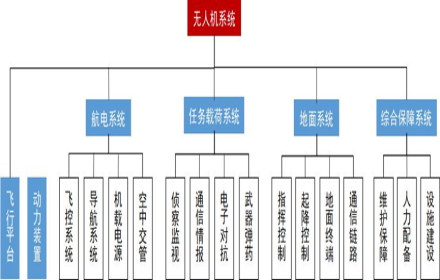

飞控和载核是无人机系统核心。无人机为了高效完成任务,除了飞行平台和任务设备外,还需要地面控制设备、数据通信设备以及起降回收装置等进行辅助,典型的无人机系统由飞行平台、动力装置、航电系统、任务载荷系统、地面系统、综合保障系统等子系统组成,如下图所示。

图2 无人机系统组成

资料来源:《无人机系统概论》,山西证券研究所。

飞控与导航分系统相当于无人机系统的“心脏”部分,对无人机的稳定性、数据传输的可靠性、精确度、实时性等都有重要影响,对其飞行性能起决定性的作用。任务载核系统是无人机执行特定的飞行任务时需要装载特定任务的仪器、设备和系统,任务载核种类繁多、常见的光电类任务载荷设备有可见光载荷、红外热像仪、紫外热像仪、合成孔径雷达、激光雷达以及多光谱相机等,价值量跨度大、从几千到几十万不等。

图3 无人机系统构成图示

资料来源:成都纵横股份招股说明书。

根据军用无人机整机企业中无人机招股说明书数据,2021年机载成品(发动机、合成孔径雷达、挂架、飞机管理计算机、卫通天线组合、光电监视/瞄准装置等)采购金额占到采购总额的60.40%,地面站(指挥控制站、视距链路地面站、卫通链路地面站及相关产品等)采购金额占到采购总额的12.59%。

无人机产业链如下图所示。

图4 无人机产业链

资料来源:成都纵横股份招股说明书。

02 产业规模

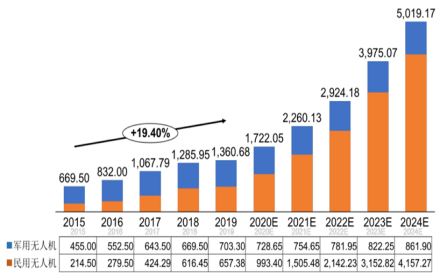

全球消费级无人机市场及大型军用无人机市场发展日趋成熟,无人机在工业级应用场景需求的快速增长和小型军用监控无人机市场的增长将驱动无人机产业规模持续扩大。根据Frost & Sullivan数据,2015年至2019年,全球无人机市场规模年均复合增长率为19.40%,2019年全球军用无人机和民用无人机市场规模分别为703.30亿元、657.38亿元,分别占比51.69%、48.31%。预计到2024年,全球无人机市场规模将突破5000亿元,如下图所示。

图5 2015-2024年全球无人机市场规模(亿元)

资料来源:Frost & Sullivan,成都纵横股份招股说明书。

根据赛迪智库,2017年之前消费是无人机的主要场景,但自2018年开始,产业应用日趋丰富,2021年产业无人机市场规模达400亿元,市场占比超过60%。根据Trend Force预测,2025年全球军用无人机市场规模将增长至343亿美元,2022-2025年复合增长率达27.6%。Markets and Markets预测,2025年我国军用无人机市场规模将达到98.66亿美元,2018-2025 年复合增长率约为29.7%。

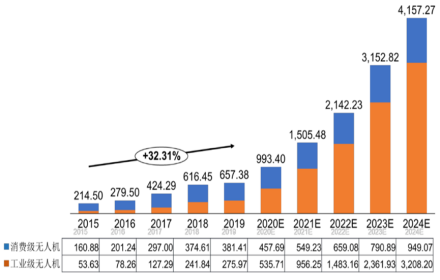

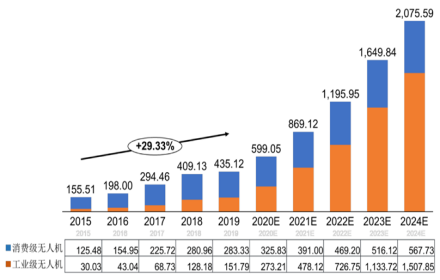

经过数十年的发展,全球无人机产业从军事应用领域逐步拓展到民用无人机领域,并呈现加速发展态势。根据Frost & Sullivan 数据,2015年至2019年,全球民用无人机市场规模年均复合增长率为32.31%,高于全球无人机市场规模的增速;预计到2024年,全球民用无人机市场规模将达到4157.27亿元。近年来,消费级无人机占据了民用无人机较大的市场空间,未来,工业无人机将随着应用场景的拓展实现快速发展,预计2020年全球工业无人机市场规模将超过消费级无人机。

图6 2015-2024年全球民用无人机市场规模(亿元)

资料来源:Frost & Sullivan,成都纵横股份招股说明书。

2015年至2019年,我国民用无人机市场规模占全球无人机市场规模的比例保持在65%以上;2019年,我国消费级无人机、工业无人机的市场规模分别为283.33亿元、151.79亿元(包含无人机整机及无人机服务),占全球相应市场规模的比例分别为74.29%和55.00%。中国已成为全球无人机行业版图中最重要的一块。我国民用无人机市场发展潜力巨大,以大疆创新为代表的无人机企业引领着全球消费级无人机的发展,而工业无人机在农林植保、巡检、测绘与地理信息、 安防监控、物流运输等领域的应用不断深入,通过代替人工作业实现降本增效。根据中金公司测算,2021年国内农业领域植保无人机渗透率仅在7.6%,测绘、巡检领域无人机渗透率在30%左右,安防等领域在10%左右,未来增长空间较大。预计未来我国民用无人机市场仍将保持快速增长,到2024 年市场规模将达到2075.59 亿元。

图7 2015-2024年中国民用无人机市场规模(亿元)

资料来源:Frost & Sullivan,成都纵横股份招股说明书。

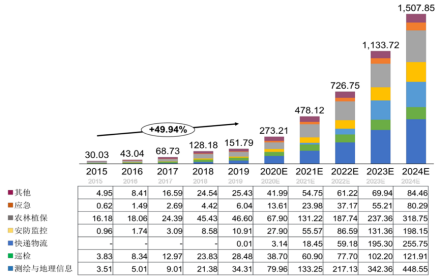

随着无人机技术的持续发展和商业应用的不断成熟,工业无人机的应用领域持续拓展,无人机在工业领域的应用将具有更大的商业价值,我国工业无人机市场规模正处于快速增长阶段。2015年至2019年,我国工业无人机市场规模(含整机及服务)从30.03亿元增长至151.79亿元,年均复合增长率为49.94%。预计到2024年,我国工业无人机市场规模将突破1500亿元,各应用领域市场规模如下图所示。

图8 中国工业无人机市场规模(按下游应用划分,亿元)

资料来源:Frost & Sullivan,成都纵横股份招股说明书。

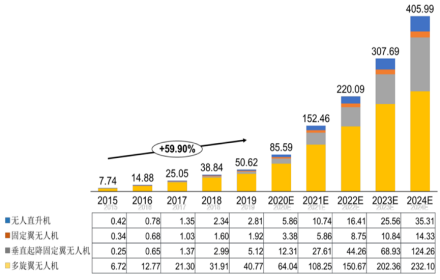

根据Frost & Sullivan的报告,2019年,我国工业无人机整机市场规模(按订单统计)为50.62亿元(不包含无人机服务市场规模),其中多旋翼无人机、垂直起降固定翼无人机是占比较高的工业无人机类型,整机市场规模分别为40.77亿元、5.12亿元,占工业无人机整机市场规模的比例分别为80.54%、10.12%。预计到2024年工业无人机整机市场规模为405.99亿元,其中垂直起降固定翼工业无人机整机市场规模为124.26亿元,垂直起降固定翼工业无人机整机占工业无人机整机市场规模的比例将从2019年的10.12%提高到30.61%。

图9 中国工业无人机整机市场规模(按布局形式,亿元)

资料来源:Frost & Sullivan,成都纵横股份招股说明书。

03 竞争格局

军用市场方面,美国无人机技术全球领先。美国是全世界拥有无人机数量最多、研制技术水平最高、在实战中无人机使用频率最高的国家,稳居无人机领域绝对领先地位。据统计,目前全球研发的各类军用无人机大约有150种,美国占据了其中60余种。目前,以色列、英国、法国、意大利、德国、日本等国家在无人机研究与开发领域各有所长,但在总体技术水平上与美国相比仍存在较大差距。

各国无人机系统方面的预算将持续增长,中东地区国家是主要买家,而中国是中东地区无人机市场的第一大供应商。随着越来越多的国家从伊拉克、阿富汗、叙利亚、利比亚和乌克兰等国家身上吸取无人机参与作战的经验教训,无人机在全球范围内开始大规模扩散,根据《The Drone Data book》数据,全世界拥有军用无人机的国家从2010年的60个激增至2020年的102个,尤其是作为全球“安全洼地”的中东和北非的阿拉伯国家,由于饱受恐怖主义和分离主义影响,内战和代理人战争此起彼伏,国家间敌对和地缘政治竞争愈演愈烈,近年来已成为国际军用无人机市场上的主要买家,同属中东地区的以色列、土耳其和伊朗等国也在积极自行研发和装备军用无人机。全球无人机系统军贸领域的主要出口国家是以色列、美国及中国,澳大利亚、土耳其、瑞典、意大利、伊朗等国也有部分无人机出口,韩国无人机技术也处于快速发展阶段,但是在中东地区中国是第一大供应商。根据斯德哥尔摩国际和平研究所(SIPRI)统计,2010年至2020年无人机军贸市场,以色列占比最大达到30%,美国占比28%,中国占比17%,但是在中东地区2011年至2021年期间中国占比达到51%,坐稳中东地区无人机第一大供应商。中国出口军用无人机主要以高端中大型察打一体无人机为主,面对同样具备价格优势的土耳其和伊朗的竞争,中国无人机具有性能更高和供应链自主可控的优势,而土耳其和伊朗无人机在发动机、侦察载荷等关键部件上仍需要从加拿大、德国、乌克兰等国进口。

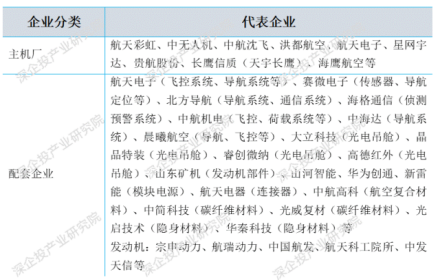

我国军用无人机中,整机企业包括以航空工业集团、航天科技集团以及航天科工集团为代表的军工集团、以北航和西工大为代表的军工院校和民参军企业,其中军工集团主要生产中大型长航时无人机,体量最大,占据下游整机的第一梯队,民参军企业主要生产靶机及小型无人机。主要企业如下表所示。

表1 我国军用无人机重点企业

资料来源:深企投整理。

民用领域,我国生产了全球约94%的无人机产品,无人机企业主要聚集在深圳、成都等城市,并以珠三角为主。近几年来我国无人机产量迅速增长, 到2020年,仅民用无人机产业年产值已经突破 600 亿元,出货量超过500万台。深圳无人机企业数量居全国首位,被誉为“无人机之都”,向海外出口的民用级无人机数量占到全国总量的 90%。

消费无人机领域,深圳大疆创新位居全球第一、占据70%的全球市场份额,营收规模过百亿元。美国奥本海默金融服务公司2021年发布的《全球无人机行业报告》显示,美国民用无人机运营商使用的无人机产品来自的厂家中排在前五的是深圳大疆创新、美国3DR、瑞士Sensefly、Yuneec香港昊翔科技(苏州昊翔电能运动)、美国Trimble导航,其中深圳大疆创新约占85%左右的份额。国内其他消费无人机重点企业还有北京零度智控、昊翔科技、北京臻迪科技等。我国无人机系统集成及服务提供商目前多达400家以上,随着其他科技巨头如小米、腾讯及海康威视等纷纷进入,无人机行业竞争加剧。根据Drone Analyst数据,2021年全球商用无人机市场国产品牌总份额达64%,其中大疆创新全球份额达54%。

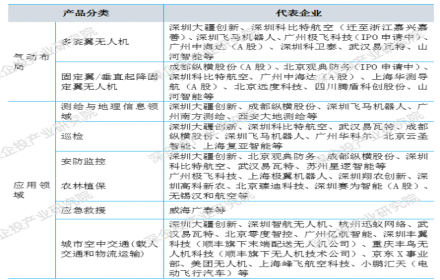

我国民用无人机各领域重点企业如下表所示。

表2 我国工业级无人机主要企业

资料来源:深企投整理。

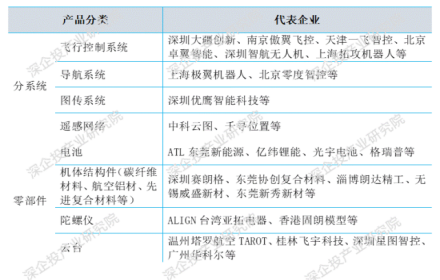

我国无人机上游零部件主要企业如下表所示。

表3 我国工业级无人机零部件主要企业

资料来源:深企投整理。