钠离子电池是对锂电池技术路线的重要补充,下游应用场景与锂电池高度重叠,随着全产业链量产提速、成本下降,在储能、两轮车等领域有望实现对锂电池的替代,未来市场规模可达千亿元。超级电容器适合于短时大功率储能场景,在电网调频、混合储能和汽车领域前景广阔。

05 钠离子电池

——应用现状。钠离子电池的出现是对现有锂电池技术的重要补充,将是锂电池之后率先实现产业化的电池,预计2023年进入商业化量产。钠和锂具有相似的电化学特性,且钠盐的储量丰富、成本低廉,钠离子电池具有环境友好、高低温下性能表现好以及安全性好等优势,钠离子电池在理论上是锂离子电池的优良替代品。在高锂价压制下,产业界对钠离子电池的量产替代需求更加迫切。从下游应用来看,钠电池与锂电池场景也高度重叠,尤其是在储能、两轮车、低速电动车、电动工具等领域的可替代性较强。根据中国电子技术标准化研究院报告,钠电池将主要应用于电动自行车、电动汽车(A0级、货车、电动公交)、储能等领域,其中两轮电动车有望成为最先落地的应用场景。2023年,两轮车应用方面雅迪、台铃、星恒先后发布钠电池产品,6月中旬奇瑞和江铃两款钠电池乘用车型进入工信部目录。

从能量密度看,钠离子电池与三元锂电池有较大差距,但已逐步接近磷酸铁锂电池。钠荷质比、比容量、容量密度低于锂,使得钠离子电池的能量密度上限不及锂离子电池。宁德时代2021年推出的第一代钠离子电池单体能量密度达到160Wh/kg,预计2023年量产出货。2023年7月中国电子技术标准化研究院发布的“全国首批钠离子电池测评名单”中,17家送样测试企业的产品平均能量密度为104.1Wh/kg,排名居前四家企业的产品能量密度在120Wh/kg至130Wh/kg之间。目前三元锂电池单体能量密度可达到300Wh/kg,磷酸铁锂电池单体能量密度达到200Wh/kg,钠离子电池距离磷酸铁锂也还有一定差距。如宁德时代规划中的第二代钠离子电池实现量产(预计单体能量密度将突破200Wh/kg),则可接近当前磷酸铁锂水平。

——市场规模。根据EV Tank《中国钠离子电池行业发展白皮书(2023年)》数据,截止到2023年6月底,全国已经投产的钠离子电池专用产能达到10GWh,相比2022年年底增长了8GWh,预计到2023年年底全国或将形成39.7GWh的钠离子电池专用量产线。现有钠离子电池企业的合计规划产能已经达到275.8GWh。根据EV Tank在2022年的测算,考虑到钠离子电池各潜在应用场景对电池的需求量,理论上在100%渗透的情况下,钠离子电池2026年的市场空间可达到369.5GWh,市场规模或将达到1500亿元。

——应用优势。一是资源储量优势。我国锂资源严重依赖进口。根据美国地质调查局数据,2021年全球锂金属资源量约为8900万吨,锂金属储量约2200万吨,其中智利、澳大利亚、阿根廷储量合计占比78%。而钠资源在地壳元素含量中为2.75%,数百倍于锂资源,不仅总量丰富,而且全球分布都较分散,在矿石、盐湖、海水中均有广泛的分布,我国发展钠离子电池有利于保障供应链安全,避免原材料卡脖子风险。二是工艺路线切换便利。在制造工艺方面,钠离子电池可以实现与锂电池生产设备、工艺兼容,产线可进行快速切换,完成产能快速布局,因此锂电池、动力电池主流厂商均可布局延伸发展。三是规模量产后的成本优势。根据中科海钠测算,当超过100GWh的大规模生产实现后,每生产1GWh钠离子电池的直接材料成本比磷酸铁锂电池低30%-40%。四是性能优势。钠离子电池相较锂电池拥有更快的充电速度,更宽的工作温度范围,循环寿命和热稳定性则与磷酸铁锂电池相当。比如,钠离子电池比锂电池更适用于高寒地区高功率应用场景,对于温差大的高纬度国家,钠电池将是储能的重要选择。

现阶段,与磷酸铁锂等成熟锂离子电池相比,钠离子电池体系由于工艺不成熟、研发设备成本摊销大以及产品一致性等问题,BOM成本优势未能发挥。而且随着2023年锂价波动下行,一定程度上削弱了钠电池的性价比优势,如果碳酸锂价格降至15万元/吨以内,钠电池发展可能受到较大影响。随着全产业链加快量产、技术趋于成熟,钠电池生产有望实现规模效应、成本大幅降低。

钠离子电池产业链

与锂离子电池类似,钠离子电池产业链也主要包括上游的原材料(正极、负极、隔膜、电解液等)、中游的电芯及电池以及下游的应用。与锂离子电池产业链的主要差异表现在上游正、负极材料以及中游电池厂的技术能力,电解液和隔膜则与锂电池产业链差异不大。从成本结构看,钠电池正极材料价值在钠电占比26%,负极16%,电解液26%,隔膜18%,集流体4%。

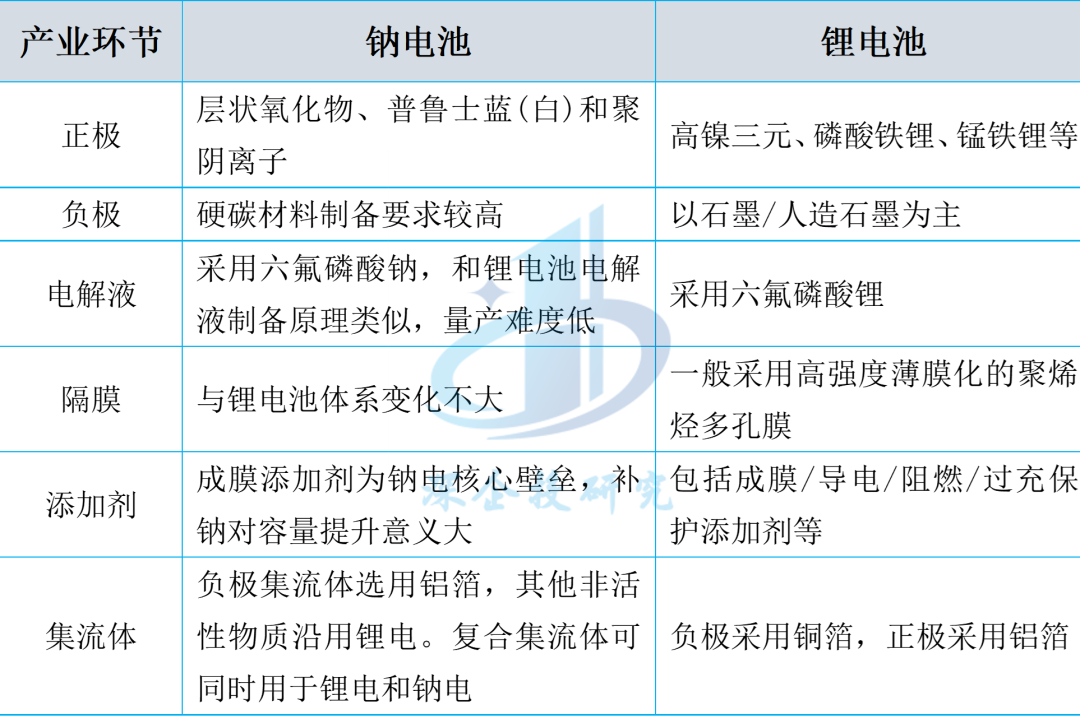

表1 钠电池与锂电池产业环节技术路线对比

资料来源:GGII,东莞证券,深企投产业研究院整理。

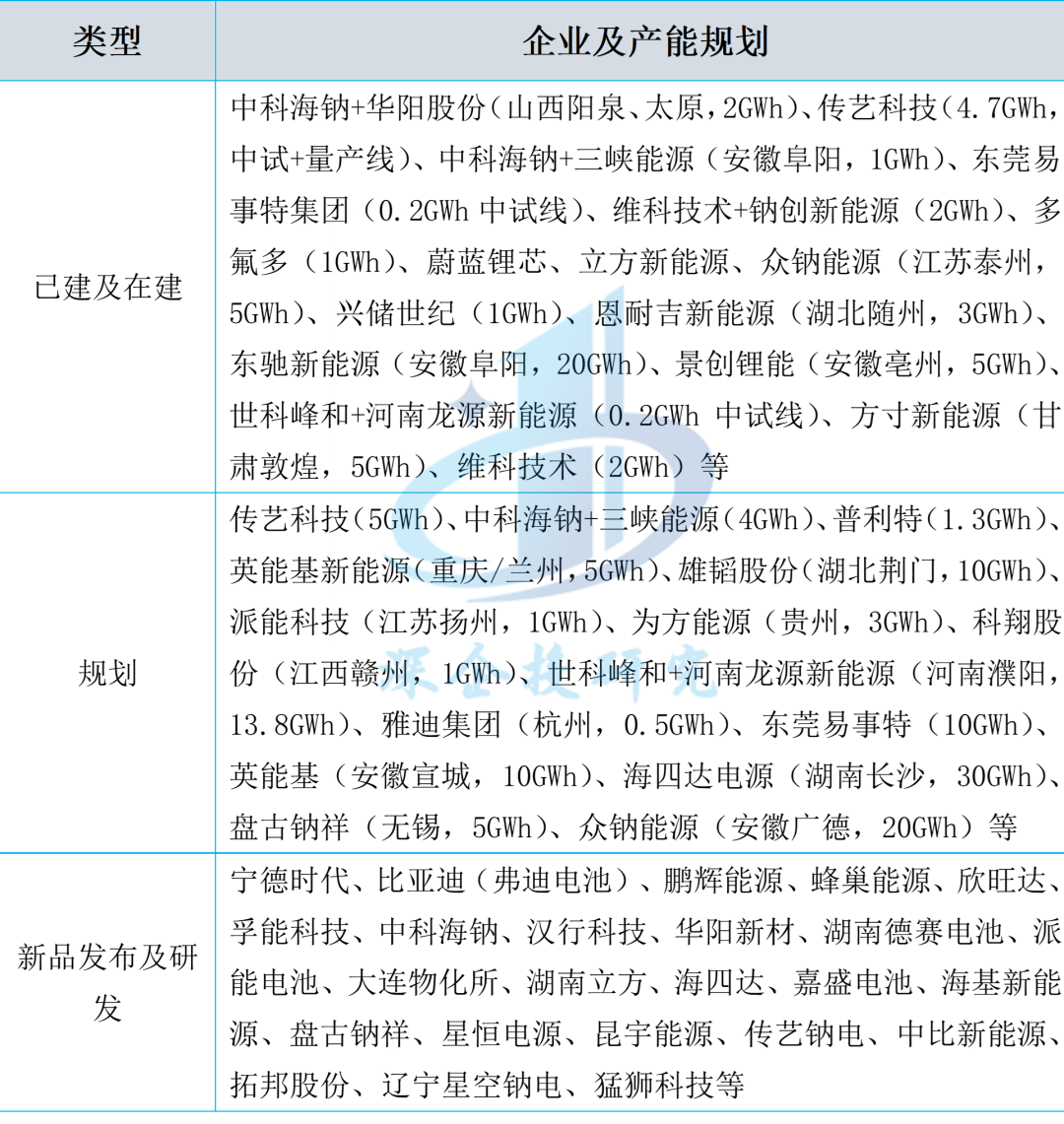

——钠电池电芯单体及集成。钠电池整体上处于产业化前期,竞争格局尚未成熟。目前主要锂电池、动力电池厂商均在布局钠电池技术路线,同时也有大量新能源产业链的企业跨界布局,宁德时代计划于2023年实现钠离子电池量产和装机。中科海钠、华阳股份、鹏辉能源、多氟多、孚能科技、欣旺达、美联新材等已公开宣称最快将在2023 年以后形成钠离子电池量产能力。目前已建及在建钠离子电池产线的企业如下表所示。

表2 钠离子电池主要企业

资料来源:华安证券等,深企投产业研究院整理。

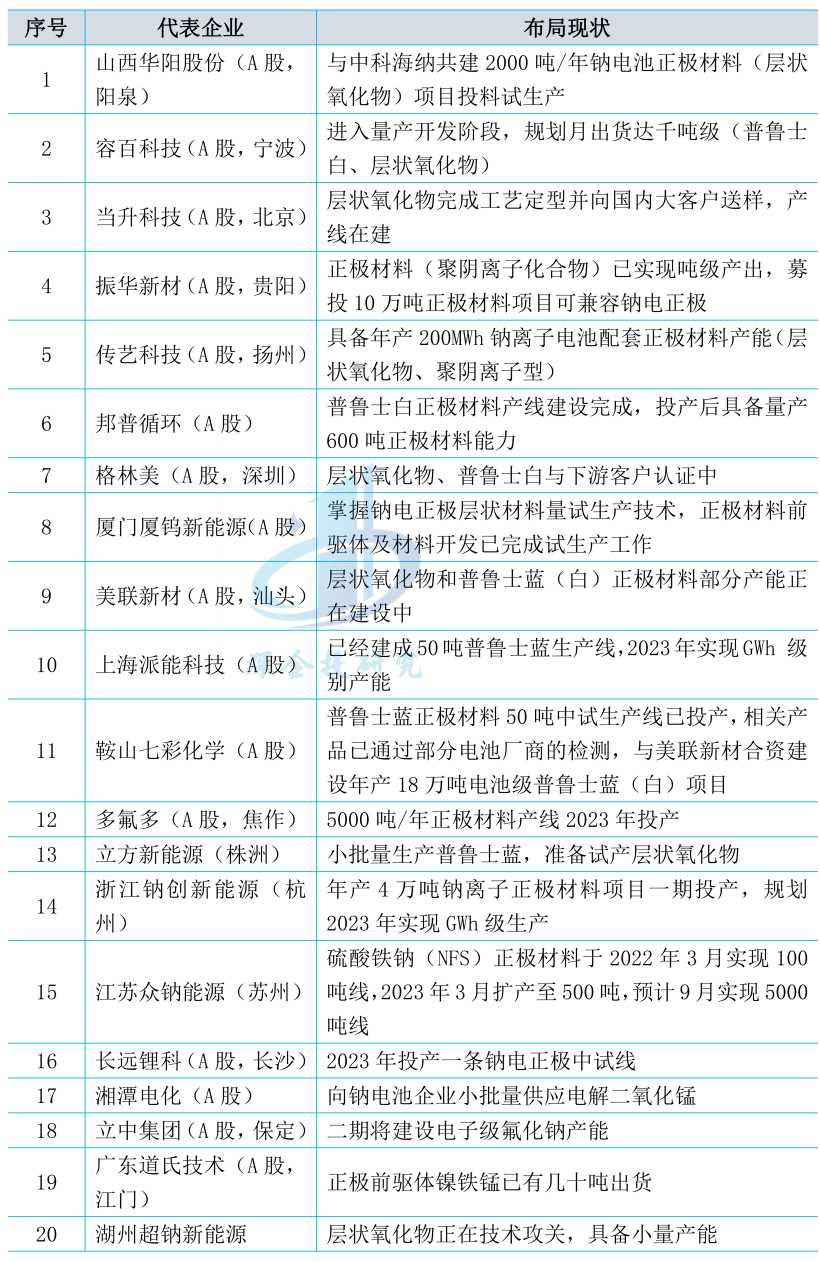

——正极材料。钠离子电池正极材料目前主要有层状氧化物、普鲁士蓝(白)和聚阴离子三种选择。层状氧化物能量密度高,制造工艺与三元锂电正极高度重叠,有利于三元正极厂商技术迁移,产业化进度较快,有望率先商用。普鲁士蓝(白)成本更低,有着较高的电压和可逆容量,材料工艺成熟后性价比更高、发展潜力大,但密度较低,只有氧化物密度的一半,对体积敏感的应用领域来说挑战较大,结构的问题也导致其商业化进展较慢。聚阴离子类化合物结构类似于磷酸铁锂,循环寿命长,基本在4000次以上,理论循环次数可达10000次,但存在可逆比容量低、部分含有毒元素的问题。钠离子电池正极材料国内主要企业如下表所示。

表3 钠电池正极材料(含前驱体)主要企业

资料来源:深企投产业研究院整理。

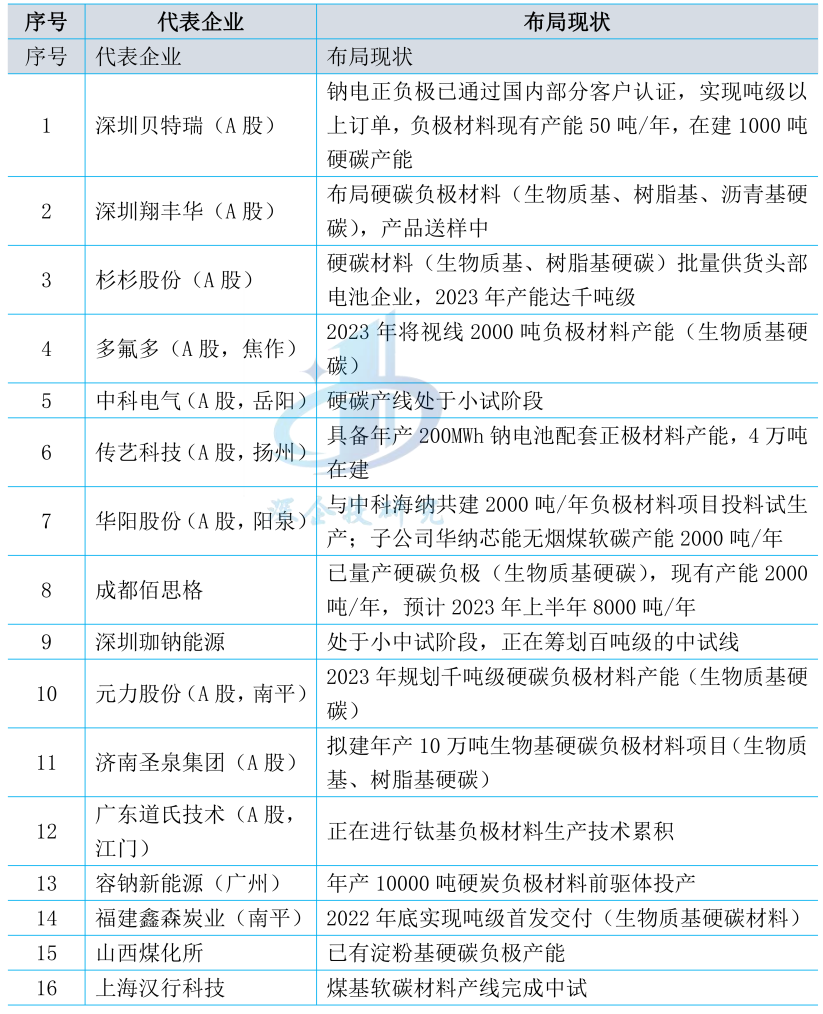

——负极材料。不同于锂电池,钠离子电池负极一般不使用石墨,目前已经报道的钠离子电池负极材料主要包括碳基、钛基、有机类和合金类负极材料等,其中无定形碳材料(包括硬碳材料、软碳材料、复合无定形碳材料)最具有应用前景,现阶段负极厂商技术路线以硬碳为主、软碳为辅。其中,软碳储钠容量低,硬碳材料储钠位置和形式多样,理论容量可达350-400 mAh/g。硬碳材料在比容量、循环等方面具有明显优势,目前已经成为宁德时代等钠电池厂商的选择的负极技术路线之一。有望成为主流路线。

表4 钠电池负极材料主要企业

资料来源:深企投产业研究院整理。

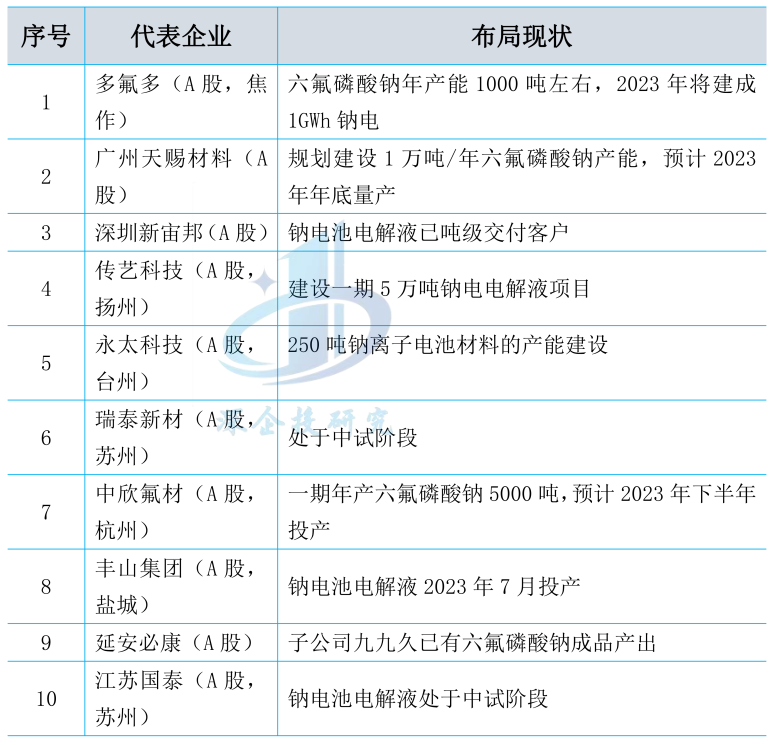

——电解液及电解质。钠离子电池和锂离子电池的电解液成分基本相似,锂电池的电解质材料主要为六氟磷酸锂,钠离子电池电解液的溶质主要为六氟磷酸钠。溶剂为链状碳酸酯和环状碳酸酯共用,一般采用EC、DMC、EMC、DEC和PC等溶剂组成二元或多元混合溶剂体系,此外再加上特定的功能性添加剂。主要厂商有多氟多、天赐材料、新宙邦、永太科技、传艺科技等,如下表所示。

表5 钠电池电解液、电解质主要企业

资料来源:深企投产业研究院整理。

——集流体。钠离子电池负极集流体选用铝箔,成本仅为铜箔的一半,布局的企业包括鼎盛新材、东阳光、万顺新材、南山铝业等。正极集流体则与锂电产业链相同。

06 超级电容器

——产品类别。超级电容是介于普通电容和充电蓄电池中间性能的特殊类电容器,具有电容器快速充放电的特性,又具备电池的储能特性。超级电容器的电容量达到法拉级别,是传统电容器的数百甚至上百万倍。按照工作原理,超级电容可分为三类,双电层电容(EDLC)、法拉第赝电容和混合型超级电容(HUC)。

• 双电层电容(EDLC)利用多孔炭电极/电解液界面实现双电层储能,工作温度在-40°C-70°C之间,循环寿命大于100万次,已实现商业化应用,是目前超级电容器应用的主流。

• 法拉第赝电容可视为双电层电容器的一种补充形式,电极材料采用金属氧化物或导电聚合物,工作温度在-20°C-65°C之间,循环寿命大于1万次,当前应用成本高昂,技术尚不成熟,产业化前景不明朗。

• 混合型超级电容(HUC)是在对双电层电容器与赝电容电容器的研究基础上诞生,能量密度更高,功率密度较低,工作温度在-20°C-55°C之间,循环寿命大于5万次,当前处于商业化早期,是超级电容器未来研究的重要方向。

——应用现状。超级电容器适合于短时大功率储能场景,对峰值功率释放的能量快速捕捉并在相对较短时间内快速释放,在电网调频、混合储能和汽车领域前景广阔。超级电容是功率型储能器件,与能量型锂电池可以实现互补。在独立储能场景下,超级电容在短时大功率、多次循环放电场景下更具经济性;在混合能源系统中,超级电容负责短时高功率峰值,锂电池负责长时低功率输出。

• 电网调频:超级电容适配电网短时高频、高功率调频需求,发电侧、输配电侧、用电侧应用逐步落地。

• 交通运输:超级电容公交实现充电5分钟、行驶30公里,可替代传统电池。在轨道交通领域负责回收大型机车制动所释放的能量,启停瞬间高功率充放电。

• 汽车领域:适用于启停、安全冗余电源等场景。超级电容在 12V电气系统下被用作主电源、安全冗余电源,在48V电气系统下被用作线控电源,在HEV车型中被用作主电池电芯。

• 工业领域:作为备用电源、能量回收系统,可应用于风电变桨、工程机械(如港口起重机)、智能电表、UPS不间断电源等。

超级电容市场规模有望快速增长。自2021年起,有关超级电容储能的政策相继出台,超级电容器在储能领域迎来大规模落地。2022年以来,超级电容在国内首次应用于火储一体化调峰调频、首次应用于一次调频、首次应用于岸储一体化项目。随着上游材料国产化推进,超容成本持续下降。根据超级电容产业联盟数据,2021年全球超级电容市场规模为15.9亿美元,预计2027年将达37亿美元,2021-27年CAGR为18%。2021年中国超级电容市场规模达25.3亿元,预计2027年将超60亿元,2021-27年市场规模CAGR将超20%。

超级电容器产业链

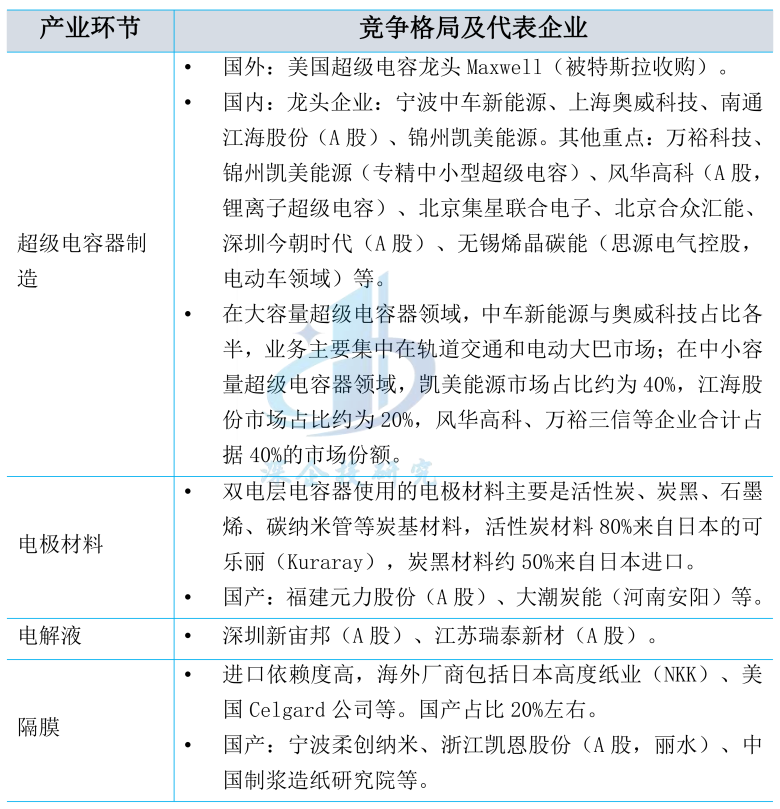

超级电容器由涂抹碳材料(如石墨烯、碳纳米管、碳气凝胶、活性碳等)的铝箔(集流体)构成的正负极、电解液、隔膜(分离器)构成,其中电极成本占比超过30%,是制备超级电容的核心能力,决定超级电容的功率与能量密度。电解液在超级电容器的材料成本中占比仅次于电极材料,占比25%左右。

上游原材料环节,目前电解液国产化配套已相对成熟,电极材料、隔膜等高技术壁垒领域的国产化正在加速推进。中游超级电容制造环节,本土超级电容厂商新建、扩产项目稳步推进,实现技术突破。根据相关报道,我国宁波中车新能源首创高密度的碳气凝胶,能够替换被国外掌控的碳纳米管,从而在在超高功率超级电容器的关键技术及应用上取得突破。下游终端应用环节,电力能源、汽车是超级电容最主要的两大增量市场,本土新能源市场的快速增长将带动超级电容产业链向国内迁移。

表6 超级电容器产业链重点企业

资料来源:深企投产业研究院整理。