医学影像设备是医疗器械行业中技术壁垒最高的细分领域,全球市场规模超500亿美元,我国市场规模超600亿元。近年来,随着国产医疗设备整体研发水平的进步,以联影医疗、万东医疗、东软医疗等企业为代表,部分国产企业在中低端产品市场逐步实现国产替代,并持续向高端产品领域渗透,通过技术创新实现弯道超车。

01 医学影像设备行业概况

产品类别及产业链

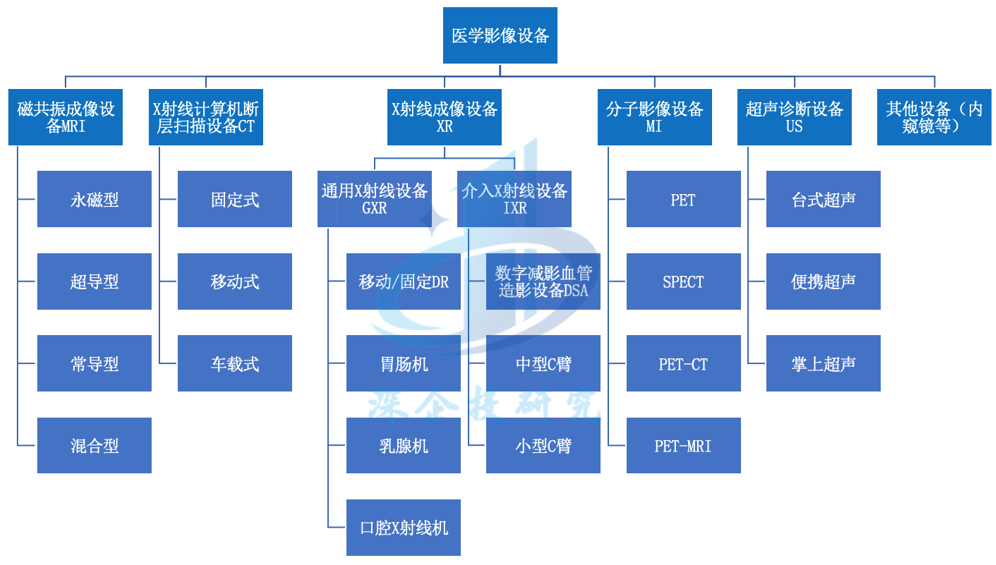

医学影像设备是指为实现诊断或治疗引导的目的,通过对人体施加包括可见光、X射线、超声、强磁场等各种物理信号,记录人体反馈的信号强度分布,形成图像并使得医生可以从中判读人体结构、病变信息的技术手段的设备。在目前的医学检测手段中,医学影像数据占据了90%的医疗信息,是疾病筛查和诊治最主要的信息来源,也是辅助临床疾病诊疗的重要手段。不同医学影像设备得到的是不同特性的生物组织图像。按照使用目的,医学影像设备可分为诊断影像设备及治疗影像设备,其中诊断影像设备根据信号的不同大致可分为磁共振成像(MR)设备、X射线计算机断层扫描成像(CT)设备、X射线成像(XR)设备、分子影像(MI)设备、超声(US)设备等;治疗影像设备大致可分为数字减影血管造影设备(DSA)及定向放射设备(骨科C臂)等,如下图所示。

图1 医学影像设备主要类别及产品

资料来源:联影医疗招股说明书等,深企投产业研究院整理。

主要医学影像设备的产业链如下图所示。

图2 医学影像设备产业链

资料来源:深企投产业研究院整理,不含内镜产业链。

总体市场规模

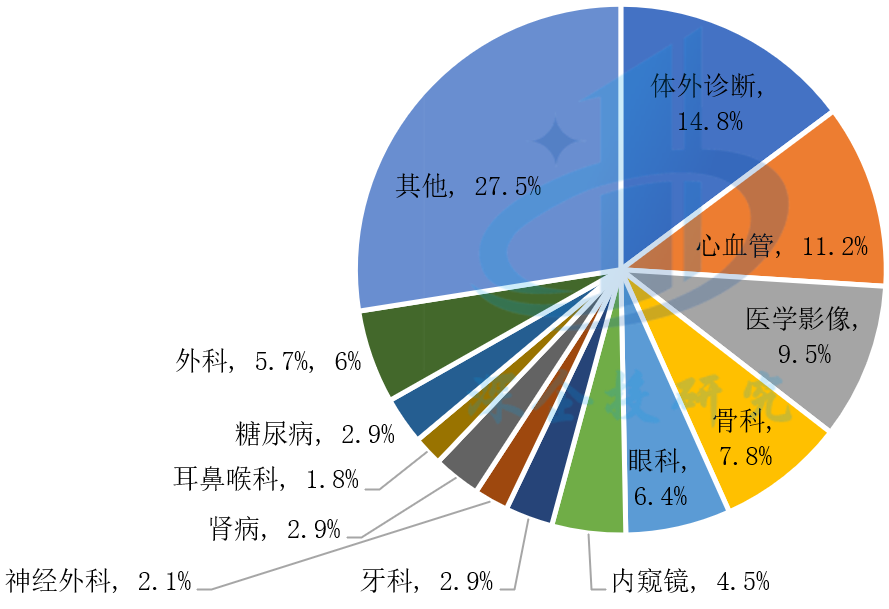

根据Eshare医械汇数据,2022年全球医疗器械市场规模为5528亿美元,其中医学影像设备(不含内窥镜)市场规模约525亿美元,占比9.5%,为全球第三大医疗器械细分领域,仅次于体外诊断、心血管设备及耗材,如下图所示。根据灼识咨询预测,到2030年,全球医疗影像市场规模将达到627亿美元,2020-2030年CAGR为3.8%。

图3 2022年全球医疗器械细分领域占比

资料来源:Eshare医械汇《中国医疗器械蓝皮书(2023年版)》。

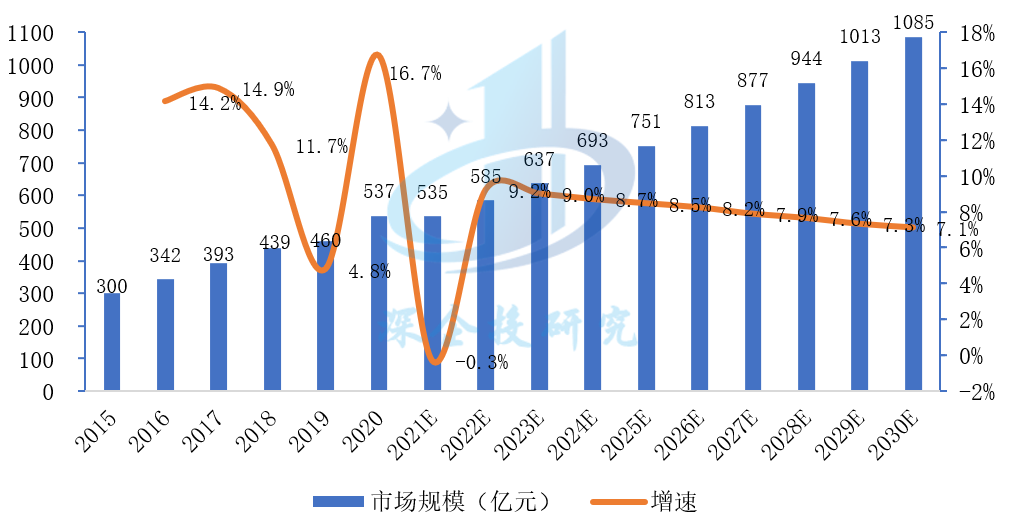

中国医学影像设备市场空间广阔。根据灼识咨询数据,以出厂价计算,2015-2020年间,中国医学影像设备市场规模由299.7亿元增长至537亿元,CAGR为12.37%;预计2030年市场规模将接近1100亿元,2020-2030年CAGR为7.3%,相当于全球增速的两倍左右。

图4 2015-2030年我国医学影像设备市场规模

资料来源:灼识咨询、国联证券等,深企投产业研究院整理。

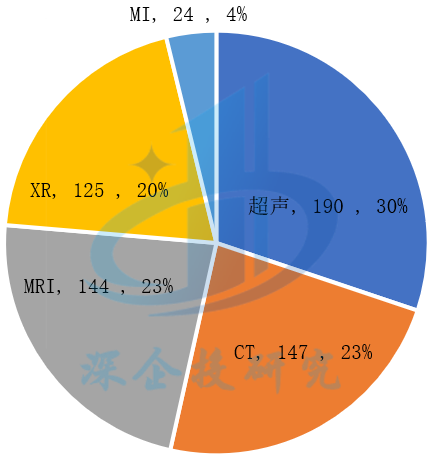

根据Eshare医械汇测算,2022年中国医学影像设备市场规模为630亿元,其中超声、CT、MRI、XR、MI设备占比分别为30%、23%、23%、20%、4%,各类产品市场规模如下图所示。

图5 2022年中国医学影像设备各类产品市场规模(亿元)

资料来源:Eshare医械汇。

总体竞争格局

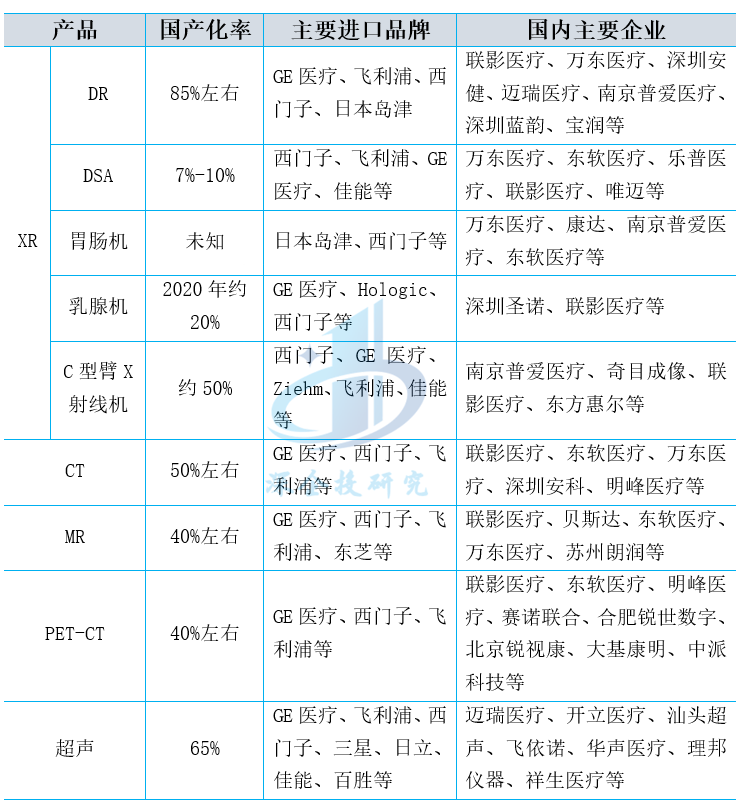

全球医疗影像市场基本上被西门子医疗、GE医疗、飞利浦医疗三家企业垄断。与全球相比,我国医学影像设备行业一直呈现行业集中度低、企业规模偏小、中高端市场由进口品牌主导的局面。近年来,随着国产医疗设备整体研发水平的进步,以联影医疗、万东医疗、东软医疗等企业为代表,部分国产企业在中低端产品市场逐步实现国产替代,并持续向高端产品领域渗透,通过技术创新实现弯道超车,逐步攻克产品核心部件、关键成像技术,高端医疗影像设备不断迭代更新,性能提升甚至接近进口产品水准,从而打破进口垄断格局。各细分赛道龙头国产设备品牌市占率不断提高,部分产品市场份额已超过外资。按2022年国内新增市场金额口径统计,联影医疗的CT、PET-CT、PET-MR及XR产品市场占有率均排名国内第一,MR和RT产品市场占有率排名同样位列行业前列。

表1 医学影像设备国产化率及主要企业

资料来源:各券商研报、器械之家公众号、Eshare医械汇等,深企投产业研究院整理。国产化率主要按照2022年新增销售设备台数计算份额。

02 CT设备行业

产品及市场概况

CT是临床应用中最常见的医学影像设备之一,适用于各级医疗机构,在全球医院已实现了广泛配置。CT通过球管发出X射线,X射线穿透人体组织后被探测器接收并转换为数字信号,经计算机变换处理后形成被检查部位的断面或立体图像,从而发现人体组织或器官病变。CT设备具有扫描时间快、图像空间分辨率高、图像清晰的特点,能够为体检、诊断及治疗提供所需信息,可用于多种疾病的检查。

CT的主要参数为排数和层数。“排”是CT的硬件结构性参数,指CT探测器在Z轴方向的物理排列数目,即有多少排探测器;“层”是CT的功能性参数,指机器每旋转一周,CT数据采集系统DAS同步获得图像的能力,能够同时扫描(或说采集数据)多少层。高排数(或层数)可以加快扫描速度,提高图像质量,缩短患者受辐射时间。根据CT不同的排数和层数,CT产品可以分为:16层以下、16层CT、32层CT、64层CT、128层和128层以上,2排、4排、16排、32排等。

根据灼识咨询数据,2020年全球CT市场规模达到约135.3亿美元,预计2030年将达到约215.4亿美元,年复合增长率为4.8%。发达国家CT市场已进入成熟期,预计2020-2030年CAGR为3.3%;亚太地区等新兴市场仍具有较大的增长动力,其中亚太地区2020年市场规模为52.4亿美元,预计将2030年将达到约98.7亿美元,2020-2030年CAGR为6.5%。根据Eshare医械汇测算,2022年中国CT设备市场规模为147亿元。

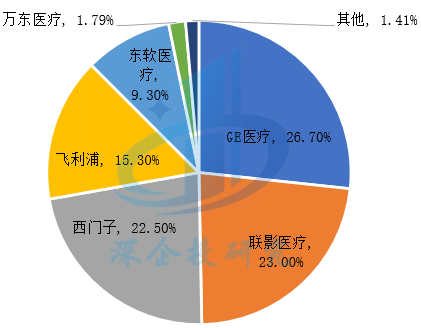

竞争格局

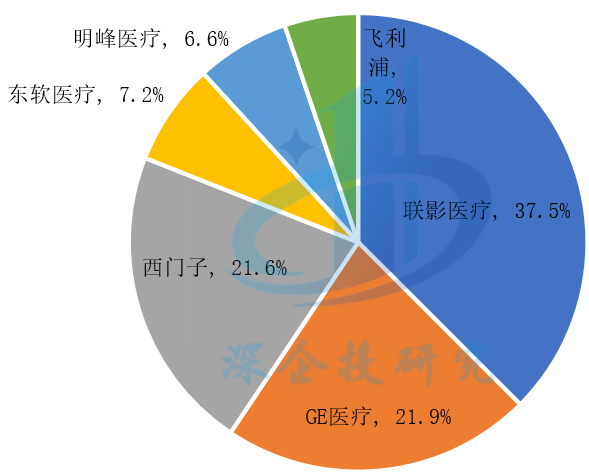

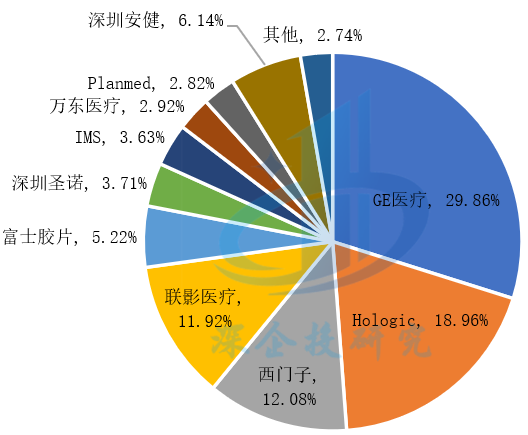

目前中低端CT已基本实现国产化,联影医疗成为我国CT国产替代主力,在64排以下市场占据主要主要市场份额;在64排以上的高端市场,GE医疗、西门子、飞利浦等进口品牌仍占据主导地位,联影医疗市场份额仅次于GE、西门子。其他国产企业包括东软医疗、万东医疗、深圳安科、明峰医疗、赛诺威盛、康达洲际等。2022年我国CT设备市场份额情况如下图所示。

图6 2022年中国CT设备市场份额情况

资料来源:Eshare医械汇,深企投产业研究院整理。

03 MR设备行业

产品及市场概况

磁共振成像系统是利用人体内水分子中的原子核(主要是氢质子)在强磁场中的磁共振信号,经重建进行组织或器官成像的设备。MR设备由主磁体、梯度系统、射频系统三大部分组成。根据使用磁体的不同,MR可分为常导型、永磁型、超导型和混合型,其中常导型、永磁型的磁场稳定性差,超导型磁场稳定而均匀,不受外界温度的影响,场强高、可调节,目前中高场强的MRI均采用超导型磁体,超导MR逐渐成为主流产品。根据磁体产生的磁场强度不同,MR主要分为1.5TMR和3.0TMR,其中1.5TMR系统目前保有量最多,更新换代主要是以3.0TMR取代1.5TMR。

2020年全球MR市场规模为93.0亿美元,灼识咨询预计2030年将达到145.1亿美元,年复合增长率为4.5%。根据Eshare医械汇测算,2022年我国MR设备市场规模为144亿元。

1.5TMR是三级医院“标配”,基本能满足医院临床需求。根据中国医疗装备协会数据,截至2020年,中国超导MRI保有量约为10713台,以1.5T及以下的中低端MR为主,占比约为75%,3.0T高端MR占比仅为25%。3.0TMR将成为我国MR市场的主要增长点。

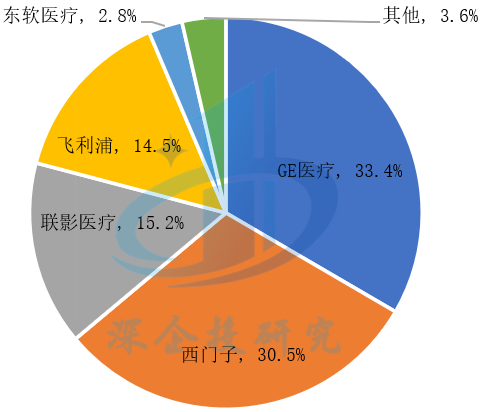

竞争格局

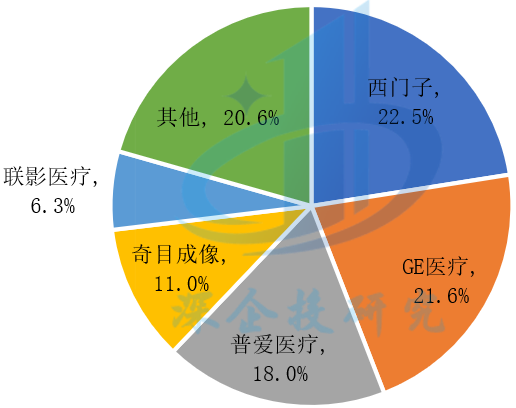

当前国内MR设备高端领域以GE医疗、西门子、飞利浦等进口品牌为主,尤其是在3.0T及以上设备领域;国产品牌集中在1.5T及3.0T设备领域,主要厂商为联影医疗和东软医疗,其他厂商还有贝斯达、万东医疗、苏州朗润等。按照2022年新增市场金额统计,联影市场占有率排名第三。2022年中国MR设备市场份额如下图所示。

图7 2022年中国MR设备市场份额

资料来源:Eshare医械汇,深企投产业研究院整理。

04 MI设备行业

产品及市场概况

分子影像系统(MI)作为高端医学影像系统,具有灵敏度高、特异性强、定量性好、定位精确等特点,可显示组织水平、细胞和亚细胞水平的特定分子,反映活体状态下分子水平变化,从而对生物学行为在影像方面进行定性和定量研究,在肿瘤诊断、精准医疗、临床医学研究等方面有着不可或缺的优势。MI主要包含PET-CT、PET-MRI等,通过PET融合CT或MR来实现诊断功能,在全身组织诊断,特别是在肿瘤、心血管、神经系统等方面可以探索疾病的发生、发展和转化,可以早期发现病灶和精准诊断癌症和心脑功能疾病,也可用于评价药物和治疗的效果。

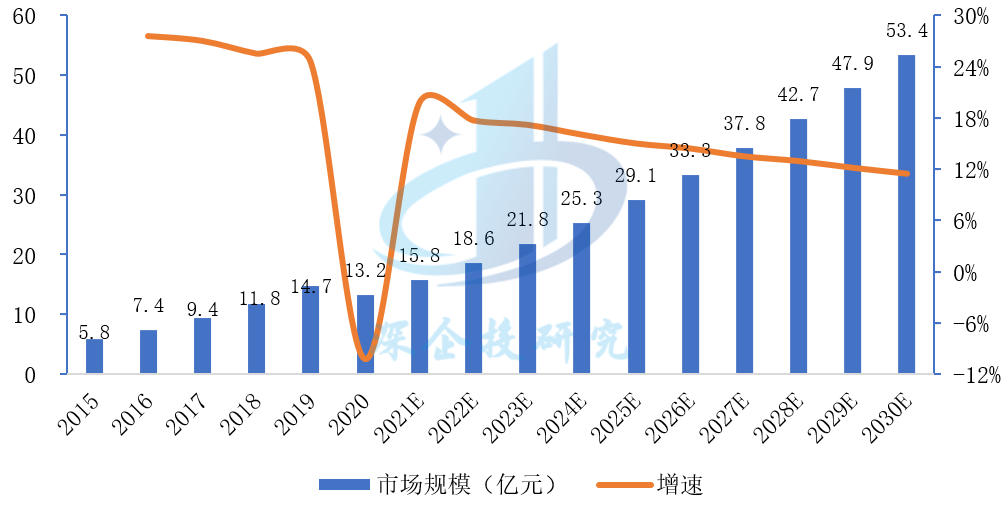

目前MI设备以PET-CT为主,PET-MR作为超高端设备,其推广尚处于起步阶段,2020年全球装机仅200台左右。当前PET/CT全球市场总体增长平稳,欧美发达国家PET-CT市场已进入相对成熟期,而亚太地区受益于高端医疗需求提高、技术突破、人均可支配收入的提高,市场仍处于快速发展阶段。根据灼识咨询数据,全球PET-CT市场规模从2015年的约24亿美元增长至2020年的31亿美元,CAGR为5.2%;预计2030年全球市场规模将达到58亿美元,2020-2030年CAGR为6.5%。其中亚太地区2020-2030年CAGR为13.4%。2020年全球PET-MR市场规模约为2.5亿美元,灼识咨询预计2030年将增长至12.3亿美元,年复合增长率为17.0%。

我国MI设备行业处于发展早期,保有量水平低。2022年,我国各级医疗机构共配置PET-CT不到200台,PET-MR不到30台。2020年中国每百万人PET-CT保有量仅为0.61台,远不及发达国家的水平(如美国每百万人保有量为5.73台)。根据Eshare医械汇测算,2022年我国PEC-CT设备市场规模为18亿元,PET-MR设备市场规模为6亿元。

我国PET-CT市场发展空间较大。PET-CT原属于国家卫健委统一管理的甲类设备,普及推广受限,2018年4月卫健委将其变更为乙类设备,配置证的审批权下放到省级卫生部门,PEC-CT在医疗机构的推广普及进一步加快。同时相关部门提出2025年前,实现三级综合医院核医学科全覆盖,2035年前,全国范围内实现核医学科“一县一科”,相关政策为PET-CT市场规模扩张奠定基础。根据灼识咨询预测,2030年中国PET/CT整体市场规模将达到53.4亿元,2020-2030年CAGR为15.0%,对应每百万人PET-CT保有量预计可达2.41台。

图8 中国PEC-CT设备市场规模(亿元)

资料来源:灼识咨询、浙商证券,深企投产业研究院整理。

竞争格局

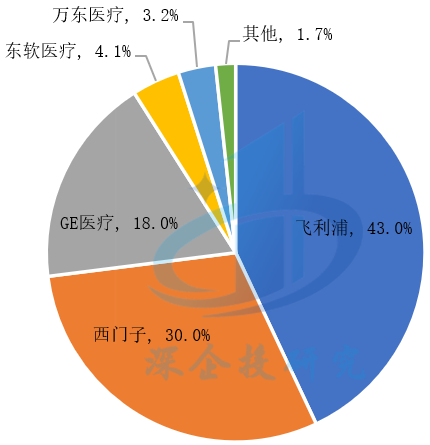

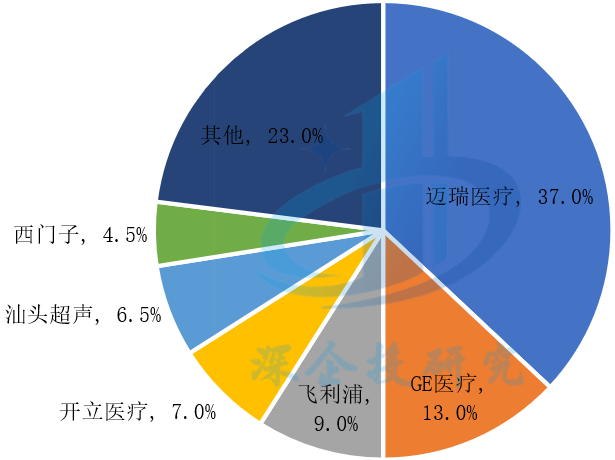

我国MI设备当前以进口为主,但以联影医疗为代表的国产厂商占比持续提升。进口品牌主要为飞利浦、西门子、GE医疗,2013年国产PET-CT面世之前,飞利浦、西门子医疗、GE三巨头占据中国市场80%份额。按照新增销售台数计算,联影医疗PET-CT产品上市以来,已多年实现中国市场占有率排名第一;在我国PET-MR市场,联影是国内唯一一家设备生产厂商。其他国产厂商包括东软医疗、明峰医疗、赛诺联合、赛诺联合、合肥锐世数字、北京锐视康、大基康明、中派科技等。2022年我国MI设备市场份额如下图所示。

图9 2022年中国MI设备市场份额

资料来源:Eshare医械汇,深企投产业研究院整理。

05 X射线成像系统行业

产品及市场概况

X射线成像系统(XR)是现代医疗基础性的诊断设备,通过球管发出的X射线,穿透人体不同密度和厚度的组织时,被这些组织不同程度地吸收,再被探测器接收、经显像处理后形成不同黑白对比的X线影像,可以广泛应用于胸部、骨关节、乳腺疾病、胆系和泌尿系统结石、消化、呼吸、泌尿、心血管系统疾病的临床诊断。X射线系列成像设备的种类包括常用DR、移动DR、数字胃肠机、数字乳腺机、血管造影X射线成像系统DSA、C型臂、O型臂等产品线,设备的专用领域持续延伸。

根据灼识咨询数据,2020年全球XR设备市场规模约120.8亿美元,预计2030年全球XR市场规模将达到202.7亿美元,2020-2030年CAGR为5.3%。根据Eshare医械汇测算,2022年我国XR设备市场规模为125亿元。随着我国分级诊疗政策推行,以及临床上对于XR设备的精准性、便捷性、高效性的诉求越来越高,并得益于设备的移动化趋势、全球老龄化进程加速、骨科疾病和癌症发病率变化等因素,我国XR设备市场规模还将持续增长。

图10 2022年中国XR各类产品市场规模(亿元)

资料来源:Eshare医械汇,深企投产业研究院整理。

各领域竞争格局

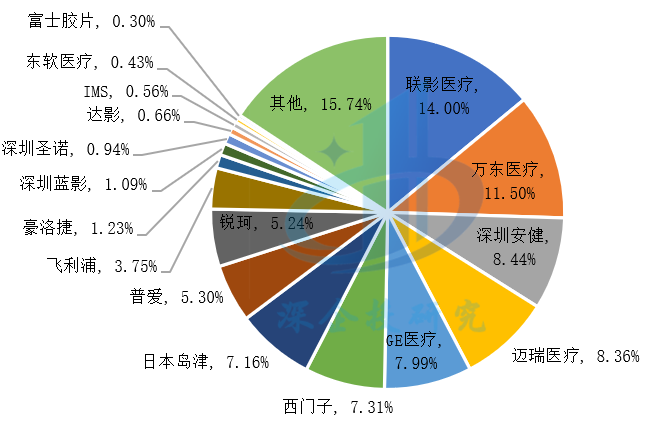

国内DR及移动DR设备经过近10年发展,基本实现国产化,国产化率约80%。国产厂商主要集中在中低端市场,主要企业包括联影医疗、万东医疗、深圳安健科技、迈瑞医疗、南京普爱医疗、深圳蓝影、锐珂、深圳圣诺、达影等。以GE医疗、西门子、飞利浦、日本岛津为代表的进口厂商则占据了主要高端市场。2022年我国DR市场份额如下图所示。

图11 2022年中国DR市场份额

资料来源:Eshare医械汇,深企投产业研究院整理。

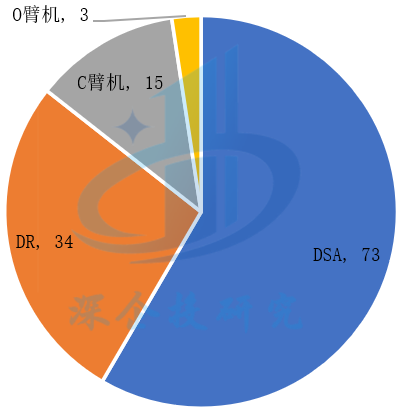

乳腺机和DSA国产化率较低,其中DSA国产化率低于10%。DSA主要进口品牌包括西门子、飞利浦、GE医疗、佳能等,国产企业包括万东医疗、东软医疗、乐普医疗、联影医疗、唯迈等。国内乳腺机市场以GE医疗、西门子、深圳圣诺、联影医疗为主要参与者。

图12 2022年中国DSA市场份额

资料来源:Eshare医械汇,深企投产业研究院整理。

图13 2020年中国乳腺X射线机市场份额(按销售金额)

资料来源:器械之家公众号、天风证券,深企投产业研究院整理。

数字胃肠机(DRF)主要进口品牌为日本岛津、西门子等,国产企业包括万东医疗、康达、南京普爱医疗、东软医疗等。C型臂X射线机主要进口品牌为西门子、GE医疗、Ziehm、飞利浦、佳能等,国产企业主要包括南京普爱医疗、奇目成像、联影医疗、东方惠尔等。

图14 2022年中国C臂机市场份额

资料来源:Eshare医械汇,深企投产业研究院整理。

06 超声设备行业

产品及市场概况

超声诊断设备已进入中国市场多年,发展相对成熟,彩超已基本取代黑白超。彩超是利用超声多普勒技术和超声回波原理,同时进行采集血流运动、组织运动信息和人体器官组织成像的设备,通常由探头(相控阵、线阵、凸阵、机械扇扫、三维探头、内窥镜探头等)、超声波发射/接收电路、信号处理和图像显示等部分组成。超声成像的优势包括:无创无损,无电离辐射;检查便捷,易于操作;实时成像,确保对动态脏器结构和功能的连续观察与检测,优于CT及MRI;检查费用低廉等。

我国超声设备市场持续发展。欧美发达国家超声诊断设备市场已进入成熟期。从国内情况看,目前公立医院超声设备配置齐全,未来的增量市场主要在民营和私立医院,近年来伴随分级诊疗制度的提出,基层医院对超声设备的需求增长,同时,便携式、手持式彩超诊断设备也将进一步拓展超声应用范围。根据弗若斯特沙利文报告,中国彩超设备市场规模从2015年的77亿元人民币增长到2019年的110亿元人民币;预计到2024年,中国的彩超市场规模将增加至160亿元人民币,年复合增长率为7.7%。根据比地招标网统计,2022年国内超声诊断仪招投标采购金额总计达130.61亿元,较2021年(89.70亿元)增加40.90亿元,增速达到45.60%,采购数量总计达9990台,较2021年(7476台)增加2514台,增速达到33.63%。

竞争格局

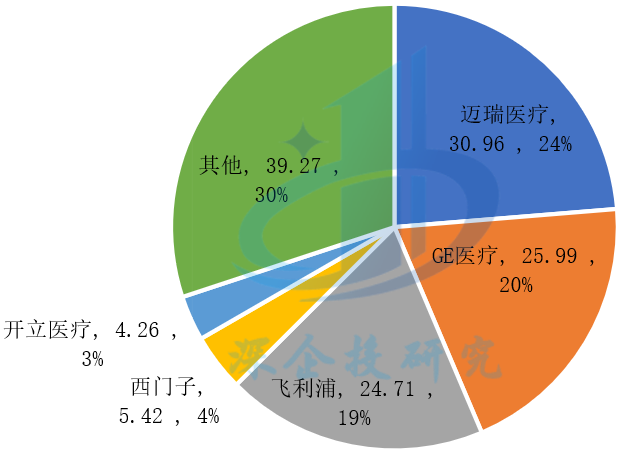

GE医疗、飞利浦、西门子等国外龙头企业凭借其技术先发优势,在全球超声诊断设备市场中占据较大的市场份额。国内市场看,GE、飞利浦、西门等超声头部企业占据了大型医院、教学医院等高端市场的较高份额。国内企业目前主要集中在中低端市场,根据Eshare医械汇数据,国产企业在整体超声设备市场约占据65%的份额(按数量),进口品牌占据35%份额,如下图所示。在高端超声设备领域,进口品牌占据90%的份额。迈瑞医疗、开立医疗等国内代表企业也逐步向中高端设备市场拓展。

图15 2022年中国超声设备市场份额情况(按数量)

资料来源:Eshare医械汇,深企投产业研究院整理。

根据比地招标网统计,2022年国内超声诊断仪招投标采购中,按金额计算,迈瑞医疗、GE医疗、飞利浦、西门子、开立医疗位列前5,品牌集中度合计70%以上,其中迈瑞医疗、开立医疗市场份额分别为24%、3%,对比2021年,超声诊断仪国产占比从30.37%增长到33.92%,增速达11.69%。从产品均价来看,GE医疗、飞利浦、西门子平均单价在160-190万元之间,迈瑞医疗、开立医疗平均单价分别为93万元、77万元,国产品牌与进口品牌单价仍有较大差距。

图16 2022年国内超声诊断仪招投标市场份额(亿元)

资料来源:比地招标网《超声诊断仪产品调研》,深企投产业研究院整理。

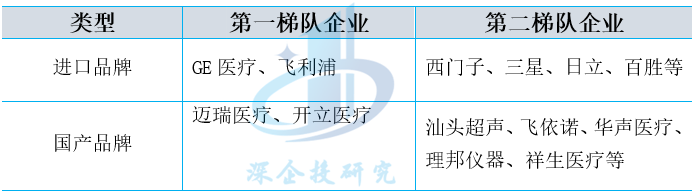

我国超声设备市场主要企业如下表所示。

表2 我国超声设备市场主要企业

资料来源:Eshare医械汇等,深企投产业研究院整理。