1►惠州新能源汽车产业发展现状

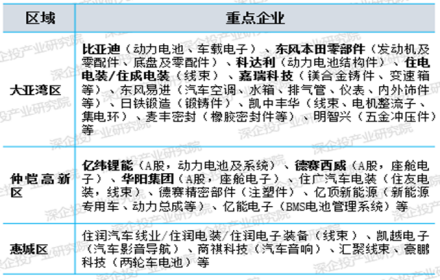

2020年惠州汽车制造业规上企业45家,规上产值189.6亿元,主要分布在大亚湾西区、仲恺高新区和惠城区,产品以动力电池、车载电子以及传统零部件为主,主要为比亚迪和日系整车企业进行配套。惠州新能源汽车及零部件主要企业如下表所示。

惠州市汽车及零部件重点企业

资料来源:深企投整理。

新能源整车缺少大型基地,当前处于起步阶段。惠州新能源整车企业现有亿顶新能源,主要依托亿纬锂能,面向新能源专用车(如应急电源车等)的定制开发和动力总成,当前处于起步阶段,与深圳、广州、佛山、肇庆等拥有大型整车基地的城市相比差距较大。

锂电池产业基础良好,与深莞一体化程度高。比亚迪大亚湾基地是比亚迪动力电池的重点基地之一。亿纬锂能目前处于全国动力电池第二梯队,2021年动力电池营收100亿元、同比增长146%。除动力电池外,惠州还有德赛电池、欣旺达、豪鹏科技等锂电池龙头企业的生产基地,多数企业从3C电池起步,当前向动力电池、轻型动力电池(两轮车电池)、储能电池等方向延伸布局。深莞惠是我国锂电池的重点基地,已形成锂电池上游材料、生产装备、结构件、电芯到模组PACK产业链的完整配套,惠州接受深莞动力电池产业链转移外溢的机会显著。

车载电子尤其是车载终端产业较为发达。惠州车载电子以德赛西威、华阳集团等上市企业为主体,当前均从座舱电子(中控屏、车载娱乐、仪表盘等车载终端硬件)向智能驾驶(如自动驾驶域控制器、全自动泊车系统、驾驶员监测系统、360环视系统、毫米波雷达、T-box等产品)、智能网联(OTA、车联网平台等产品)领域发展。德赛西威2021年营收近百亿元,同比增长41%,2021年获得的订单金额达到120亿元,同比增长超过80%,其中控多媒体主体系统市占率第一,全尺寸液晶仪表市占率第五,自动驾驶域控制器量产能力行业领先,ADAS系列软硬件产品市占率也位居行业前列(全景环视位居第二、全自动泊车位居第四)。华阳集团2021年营收45亿元,同比增长33%,其中汽车电子营收占比三分之二,中控、仪表业务稳步增长,抬头显示器HUD有望快速提升份额,无线充电、车载扬声器(功放)和自动泊车产品线有望持续拓展。

2►惠州新能源汽车产业发展思路

1、引入新能源整车量力而行,择机布局新兴赛道

新能源整车目前国内招商竞争激烈。目前排名前20的乘用车整车企业包括造车新势力均待价而沽,由于整车制造规模效应显著,需要量产数十万辆后才能实现盈利,前期投资数以百亿级,车企尤其是造车新势力企业普遍有“资金饥渴症”,整车基地投资一般要求地方配套产业基金或融资数十亿元起步,配套比例50%以上,资金支持模式包括政府产业基金参与股权融资、厂房代建、固定资产购置、协调大规模低息贷款等,其他支持包括政策补贴、税收优惠、政府采购公务用车等。过往投资项目量产少、烂尾多。从过往的项目情况看,根据不完全统计,仅2015至2020年,我国有202个新能源整车项目落地,涉及总投资超过1.2万亿元、产能规划超过3000万辆,但实际投产和量产的项目少,地方政府已实际投资而产能难以爬坡甚至烂尾的项目为数不少。在新能源汽车爆发增长期,行业竞争格局变化较快。当前传统整车正在持续发力,加速电动转型,外资车企中特斯拉一骑绝尘,传统车企如丰田、大众、本田、宝马等加速新能源产能投放,本土车企如广汽、上汽、北汽、比亚迪、吉利、长城、长安等已有新能源品牌加快向高端方向努力,低端产品如五菱宏光依靠差异化策略异军突起;造车新势力中蔚来、理想、小鹏、威马、哪吒、零跑等形成一定的先发优势,自行建设整车基地并逐步形成规模优势,吸收大型互联网企业资源加速自动驾驶布局;随着新能源汽车制造工艺及配套日益成熟,大型互联网企业及消费电子品牌如华为、小米、滴滴等企业加速入场。此外,如上海悠跑科技等新兴赛道企业,对标美国的Rivian模式,开发滑板底盘技术和通用造车平台,计划通过大幅缩短造车周期、降低造车成本,成为未来大型车企品牌的OEM、ODM制造商(类似智能手机时代的解决方案商),当前悠跑科技仍处于大规模融资阶段,未来是否会颠覆整车造车模式犹未可知。地方政府要引入新能源整车项目,需要系统评估整体财政实力和整车制造基础,争取上一级政府财政及产业基金支持(比如哪吒汽车落地南宁得到广西省支持)。

惠州如果要发展整车项目,一是可以考虑依托比亚迪大亚湾基地,承载坪山基地的部分整车产能。由于比亚迪深圳基地载体有限,当前重点向深汕合作区拓展,2021年起计划250亿元建设零部件配套基地。相比深汕合作区,惠州在区位、供应链配套的便利性方面都具有显著优势,土地载体供应也有一定保障。二是可关注新兴赛道的成长型企业。建议参照产业基金投资的逻辑,在充分评估、尽职调查的基础上,选择具备市场破局潜力、处于发展初期、尚未大规模量产、估值合理的标的企业进行投资。

2、发挥锂电池和动力电池产业优势,壮大动力电池产业规模,完善产业链配套水平

一是支持亿纬锂能发展壮大。亿纬锂能规划到2025年达到千亿产值、动力及储能电池产能达到200GWh,因此仲恺高新区有必要为亿纬锂能项目自身及其产业链配套需求预留一定的产业发展空间。二是推动比亚迪弗迪刀片电池在大亚湾基地落地。目前比亚迪大亚湾基地的动力电池产线预计以满足自有品牌需求为主,外供的弗迪刀片电池有机会动员在珠三角再设一个基地。三是完善上游材料和产线设备配套水平。锂电上游材料和产线设备的头部企业多数集中在深莞惠,可围绕亿纬锂能等电池产业配套,抓住深莞等电池上游材料企业的产能扩张机会,关注正极材料、负极材料、隔膜、电解液等电池材料以及电池结构件等领域的头部企业(前五),如深圳贝特瑞(在惠阳区已有基地)、深圳德方纳米、东莞凯金、深圳斯诺、深圳龙电华鑫、广州天赐高新、深圳新宙邦、深圳星源材质等龙头企业。

3、发挥车载电子、车载终端产业优势,打造智能驾驶硬件、智能网联元器件重点基地

随着电动、智能、网联趋势深入推进,汽车电子行业进入长期景气周期。根据罗兰贝格、国泰君安的报告,汽车电子占整车BOM成本的比重将由2019年的16%上升至2025年的35%,单车成本由3145美元上升至7030美元,2020-2025年中国汽车电子市场规模接近翻倍,达到1300多亿美元。仅就珠三角的新能源整车增量来说,按照2025年产量200万辆(相比2021年增加近150万辆),2025年对应的汽车电子增量市场空间即可达到近700亿元。这将为珠三角的汽车电子重点企业带来持续增长机会。

智能座舱、智能驾驶软硬件领域的产业链竞争格局未定,珠三角本地企业有望分享发展红利。当前车身控制和底盘系统的话语权掌握在博世等传统Tier1巨头手中,三电系统领域主要被车企自身掌握,智能座舱、智能驾驶的产业链格局尚未稳定,随着新能源国产整车厂崛起,德赛西威、经纬恒润等国内企业的市场份额持续扩大。其中,深莞惠尤其深圳是国内车载电子的核心研发制造基地,流媒体后视镜、抬头显示HUD、车载中控大屏、车载娱乐信息系统、液晶仪表盘、车载通信模组/车联网模块、视觉系统(车载摄像头、模组)、雷达系统(毫米波/激光/超声波雷达)等产品的研发制造骨干企业众多,惠州尤其是仲恺高新区具备承载机会。可考虑建设智能网联汽车零部件主题园区,积极承载深莞汽车电子重点企业转移外溢,适度关注经纬恒润等异地龙头企业的市场布局,以及速腾聚创等研发型重点企业的大规模产业化机会。