01 产品类别

刀具是机械制造中用于切削加工的工具,又称切削工具,任何规格类型的金属切削机床,都必须依靠刀具才能发挥作用,所以刀具也被称为工业的“牙齿”,刀具的质量直接影响工件材料的加工精度、 质量和效率。刀具一般由刀柄、刀杆(或刀盘)和刀片组成,其中刀片作为金属切削过程中的核心部件,是需要定期更换的耗材。

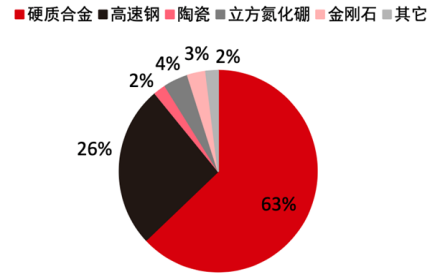

按照刀片使用的材料分类,主要分为工具钢、硬质合金、陶瓷、超硬材料四类刀具。刀具的材料性能包含硬度和冲击韧性,一般而言硬度越高,冲击韧性越差,通常要根据刀具的具体应用领域平衡其硬度和韧性。硬质合金由于具有良好的综合性能,在全球切削刀具消费结构中占主导地位,2019年占比达63%,如下图所示:

图1 2019年世界切削刀具产品市场结构

资料来源:中信证券《硬质合金刀具行业深度报告:工业耗材好赛道,迈向国产化的星辰大海-20210630》。

硬质合金刀具处在钨产业链的最下游,占整体中国钨消费的50%。硬质合金的材料包括碳化钨、钴粉、钽铌固溶体等,其上游主要为对应原材料的生产商。根据中国钨业协会的数据,2020年中国钨消费的50%在硬质合金刀具领域。以中钨高新、厦门钨业为代表的公司,拥有从钨精矿、APT、碳化钨、到硬质合金刀具的全产业链布局。硬质合金刀具产业链如下图所示:

图2 硬质合金刀具产业链

资料来源:中信证券。

02 产业规模和竞争格局

根据中信证券研究报告,2019年全球切削刀具市场规模350亿美元,其中刀具制造210亿美元、刀具服务140亿美元;2020年受疫情影响,全球切削刀具市场规模约300亿美元,至2025年将增长至465亿美元,2021-2025年复合增速5%。

图3 2016-2025年全球切削刀具市场规模(亿美元)

资料来源:中信证券。

中国是全球切削刀具第二大市场,国内刀具市场规模基本稳定在300-400亿元,伴随制造业景气度同步波动。根据欧科亿的招股说明书,2010年以来,以中国为代表的亚洲刀具市场增长率排在全球刀具规模增长首位,是全球增长率的2.5倍,2017-2019年中国刀具市场的规模在400亿元左右。中信证券预测2020-2025年中国刀具市场消费额年复合增速为5.6%,消费额从405亿元增长至531亿元;硬质合金刀具市场年复合增速为 7.6%,产值从202亿元增长至291亿元。根据《第四届切削刀具用户调查数据分析报告》统计显示,截至 2018年底,我国机械加工行业使用硬质合金切削刀具占比达53%。根据中国机床工具工业协会工具分会统计的其会员企业不同材料品种刀具的产值及占比情况,硬质合金刀具产值占比从2015年的39.5%增长到2019年的47.5%,但相较于世界63%的水平,渗透率仍具备提升空间。

从竞争格局看,中国的刀具市场主要分为欧美刀具企业、日韩刀具企业和国内刀具企业三个阵营。欧美、日韩等发达国家刀具行业起步较早,经过上世纪80年代以来的兼并、重组和提高,呈现出“高起点、大投入、规模化、国际化”的特点和集中化趋势。

1)欧美阵营企业。以瑞典山特维克Sandvik、美国肯纳金属和以色列伊斯卡Iscar为代表,种类丰富、价格较高,以提供整体解决方案为主,在高端应用市场占据绝对主导地位,三家合计全球销售收入在600亿元以上,占全球份额的近30%。

2)日韩企业。以三菱综合材料、京瓷、特固克、韩国克洛伊为代表的日韩企业,定位于提供通用性高、稳定性好、具有性价比的产品,在我国的营收为3-10亿元,价格略贵于国产刀具(约30%)。

3)国产刀具企业。以2019年数据为基准测算,除中钨高新(株洲钻石)、厦门钨业(厦门金鹭)、株洲欧科亿具备5亿元以上的营收规模外,其他企业在我国的份额均小于1%。小企业同质竞争下低端产品较多,价格竞争激烈,但中钨高新、厦门钨业等龙头企业在中高端产品逐步具备一定市场空间。

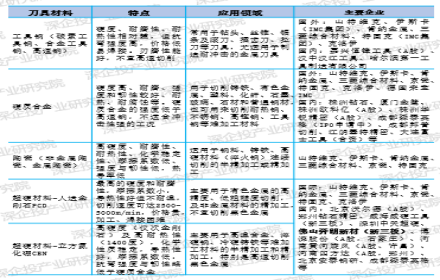

我国机床刀具种类及主要企业

资料来源:根据华锐精密招股说明书等综合整理